Der Euro eröffnet heute gegenüber dem USD bei 1,0652 (05:52 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0626 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 148,10. In der Folge notiert EUR-JPY bei 157,76. EUR-CHF oszilliert bei 0,9638.

Märkte: Zinsängste belasten

Die Finanzmärkte sind derzeit von Risikoaversion beherrscht. Zinsängste spielen dabei ein Rolle. Renditen der Staatsanleihen bewegen sich in luftigen Höhen in den USA, die man in den USA seit 2007 nicht mehr gesehen hat.

Daneben belastet das Thema des US-Haushalts. Im Haushaltsstreit drohen Blockade und "Shutdown". Die Situation erscheint verfahrener zu sein als bei früheren Auseinandersetzungen. Opposition ergibt sich auch wegen der von der Regierung angestrebten Hilfe für die Ukraine in Höhe von 24 Mrd. USD (Ukraine BIP 2022 161 Mrd. USD).

Auch die Verweigerung der Bank of England als auch der Schweizer Nationalbank, die Zinsen zu erhöhen, konnte den Finanzmärkten nicht Zuversicht einflössen. Der Markt hatte in beiden Fällen eine Zinserhöhung um jeweils 0,25% unterstellt.

Von der Datenfront kommen bestenfalls halbherzige Entspannungssignale (siehe Datenpotpourri). An den Aktienmärkten dominierte sowohl in Europa als auch in den USA die Farbe rot. Sowohl der S&P 500 als auch der Eurostoxx 50 verloren gut 1,7%. In Fernost setzen der CSI 300 (China) als auch der Hangseng (Hongkong) positive Akzente mit Anstiegen um circa 0,90% (07:25 Uhr). Die Rentenmärkte bleiben ein Belastungsfaktor für die Aktienmärkte. Die 10 jährige Bundesanleihe rentiert aktuell mit 2,73% (Vortag 2,75% ), während die 10 jährigen US-Staatsanleihen eine Rendite in Höhe von 4,50% (Vortag 4,43% ) abwerfen.

Der USD bewegt sich gegenüber dem EUR in engen Bandbreiten im Dunstkreis der schwächsten Kurse seit März 2023.

Die edlen Metalle lieferten in den letzten zwei Tage divergente Signale. Während Gold zunächst an Boden verlor, war Silber bemerkenswert widerstandsfähig. Während Gold im Tagesvergleich in den letzten 24 Stunden geringfügig fiel (-4,70 USD, -0,25%), hat Silber im Tagesvergleich gestern deutlich Boden gewonnen (+0,33 USD, +1,43%). In den Zeiten, als Märkte noch freier waren, war eine derartige Konstellation (Silber führt an) regelmäßig ein Indiz für nachhaltigere Aufwärtsbewegungen an den Edelmetallmärkten. So weit gehen wir jedoch in diesem Report nicht.

Bundesbankpräsident Nagel: Zinshochebene möglicherweise noch nicht erreicht

Die EZB kann sich aus Sicht von Bundesbankpräsident Nagel weiterhin nicht zurücklehnen. Er fragte, ob man schon die Hochebene des Leitzinsniveaus erreicht hätte? Seine Antwort: Das ließe sich noch nicht klar absehen. Noch immer sei die Teuerung zu hoch. Die Inflationsrate ginge im Euroraum nicht im gewünschten Tempo in Richtung 2%. Die Leitzinsen würden ausreichend lange auf einem ausreichend hohen Niveau liegen müssen.

Sekundiert wurden Nagels Sichtweisen von EZB-Ratsmitglied Kazaks (Lettland), den insbesondere die Energiepreise sorgen. Kazak vertritt weitgehend die Position Nagels. Konterkariert wurde Nagels und Kazaks Einlassungen durch den griechischen Notenbankpräsidenten Stournaras. Er warnte nach zehn Zinserhöhungen vor einer zu straffen Geldpolitik. Die Geldpolitik wirkte bereits stark und dämpfte die Nachfrage erheblich. Der EZB lägen auch das Wachstum und die Beschäftigung am Herzen. Man müsste die Wirtschaft nicht komplett abwürgen. Die Inflation würde in den kommenden Monaten deutlich zurückgehen.

Aus seiner Sicht sei die EZB inzwischen auf dem Zinsgipfel angekommen.

Kommentar: Der weiter real negative Zins (Inflation höher als Zinsen) spricht zunächst für die Positionen Nagels und Kazaks. Die Tatsache, dass die Vorlaufindikatoren der Verbraucherpreise Entspannung signalisieren und Zinserhöhungen erst mit mehr als 12 Monaten voll wirken und ein historisch einmaliges Zinserhöhungsstakkato in kürzester Zeit stattfand sind Argumente pro Stournaras.

Bank of Japan hält an Zinspolitik fest

Die BOJ hält an ihrer Zinspolitik fest. Konkret heißt das, dass die Währungshüter sich dafür entschieden haben, an den Zielmarken von -0,1% für die kurzfristigen Zinsen und 0,00% für die Rendite zehnjähriger Staatsanleihen festzuhalten. Außerdem ließ die BOJ ein Referenzband, in dem sich die Rendite 10-jähriger Anleihen um jeweils 50 Basispunkte nach oben und unten bewegen kann, sowie eine im Juli fest gelegte harte Obergrenze von 1,0% unverändert.

Kommentar: Japan hat aktuell im westlichen Kontext die geringste Inflation und die besten Konjunkturdaten trotz dieser Zinspolitik und trotz der importierten Inflation durch den schwachen JPY. Das Thema Energie spielt in dem Kontext eine Rolle. Hier geht Japan interessenorientiert vor und sanktioniert Energie auf dem Papier, aber nicht in der Realität (Russland, Sachalin). Ebenso hielt man an Atomkraft fest und baut sie aus. Das Energiethema liefert den Schlüssel zur Erklärung der Divergenz gegenüber der Eurozone und Deutschland.

Lindner. "Deutschland muss sich ändern"

Deutschland muss sich laut Finanzminister Lindner ändern, um die Wirtschaft wieder in Schwung zu bringen. Wachstum bliebe eine große Herausforderung. Man hätte aber viele Maßnahmen schon auf den Weg gebracht/umgesetzt (steuerliche Entlastungen für mittelständische Unternehmen, 32 Mrd. EUR in den nächsten Jahren). Fachkräfte müssten besser einwandern können, die Vereinbarkeit von Familie/Beruf müsse verbessert werden. Wichtig seien Investitionen in Bildung und Infrastruktur, sowie der Abbau der Bürokratie.

Weitere Schritte müssten folgen. Es würde nicht gelingen, den Wohlstand zu halten, wenn weniger gearbeitet würde. Oberste Priorität hätte das Thema Bekämpfung der Inflation. Das wäre entscheidend für die Wirtschaft. Sonst würde unser Fundament unterspült.

Kommentar: Lindner liegt grundsätzlich richtig. Das entscheidende Thema der Energiefragen (Versorgungssicherheit, Preise) fasst er nicht an. Bleibt dieses Thema ungelöst, werden die positiven Folgen aller anderen Maßnahmen unterproportional ausfallen. "It‘s energy, stupid!"

Datenpotpourri der letzten 24 Handelsstunden

Eurozone: Verbrauchervertrauen schwächer als erwartet – Frankreich resilient

Der Index des Verbrauchervertrauens der Eurozone stellte sich laut vorläufiger Berechnung per September auf -17,8 (Prognose -16,5) nach -16,0 Zählern.

Frankreich: Der Geschäftsklimaindex lag per September unverändert bei 100 Punkten

(Vormonat revidiert von 99). Der Index für das Verarbeitende Gewerbe legte von 97 Punkten (revidiert von 96) auf 99 Zähler zu (Prognose 97).

UK: Bank of England verweigert sich Zinserhöhung

Die Bank of England hat die Leitzinsen unerwartet bei 5,25% belassen (Prognose 5,50%). Die Abstimmung war mit 5 versus 4 Stimmen eng (zuvor 8 versus 1 für getroffene Maßnahmen).

Schweiz: SNB verweigert sich Zinserhöhung

Die SNB verzichtete unerwartet auf eine Zinserhöhung. Der Leitzins liegt weiterhin bei 1,75%.

Schweden: Zinserhöhung wie erwartet

Die Riksbank erhöhte den Leitzins erwartungsgemäß um 0,25% von 3,75% auf nun 4,00%.

Türkei: Leitzins jetzt bei 30%

Die Notenbank der Türkei setzte den Leitzins von 25% erwartungsgemäß auf 30%.

USA: Daten mit divergierenden Signalen

Die Leistungsbilanz wie per 2. Quartal 2023 ein Defizit in Höhe von 212,1 Mrd. USD (Prognose 221,0 Mrd. USD nach zuvor 214,5 Mrd. USD (revidiert von 219,3 Mrd. USD) aus. Die Arbeitslosenerstanträge stellten sich per 16. September 2023 auf 201.000 (Prognose 225.000) nach zuvor 221.000 (revidiert von 220.000). Der Philadelphia Fed Business Index verzeichnete per September einen Einbruch von zuvor +12,0 auf -13,5 Punkte (Prognose -0,7).

Der Absatz zuvor genutzter Wohnimmobilien lag per August in der annualisierten Fassung bei 4,04 (Prognose 4,10) nach zuvor 4,07 Millionen Objekte (historisch schwaches Niveau). Der Index der Frühindikatoren sank den 16. Monat in Folge. Per August kam es zu einem Rückgang um 0,4% (Prognose -0,5%) nach zuvor -0,3% (revidiert von -0,4%).

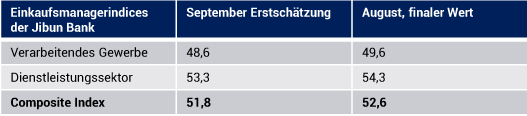

Japan: CPI bei 3,2% - PMIs schwächer aber im westlichen Vergleich stark

Die Verbraucherpreise nahmen per August im Jahresvergleich um 3,2% nach zuvor 3,3% zu.

Derzeit ergibt sich für den EUR gegenüber dem USD eine negative Tendenz. Ein Überwinden der Widerstandszone bei 1.0920 – 1.0950 negiert das für den USD positive Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.