- Der Markt fokussiert sich unter intensivem Wettbewerb und schmaleren Gewinnmargen auf die langfristige Erfolgsgeschichte von Tesla.

- Mögliche positive Entwicklungen in den Bereichen Umsatz, Partnerschaften und regulatorische Gutschriften könnten die rückläufigen Margen im zweiten Halbjahr kompensieren.

- Die beeindruckende Produktionsleistung von Tesla im zweiten Quartal wirft Fragen hinsichtlich der Nachhaltigkeit der Verkaufszahlen und potenzieller Risiken auf.

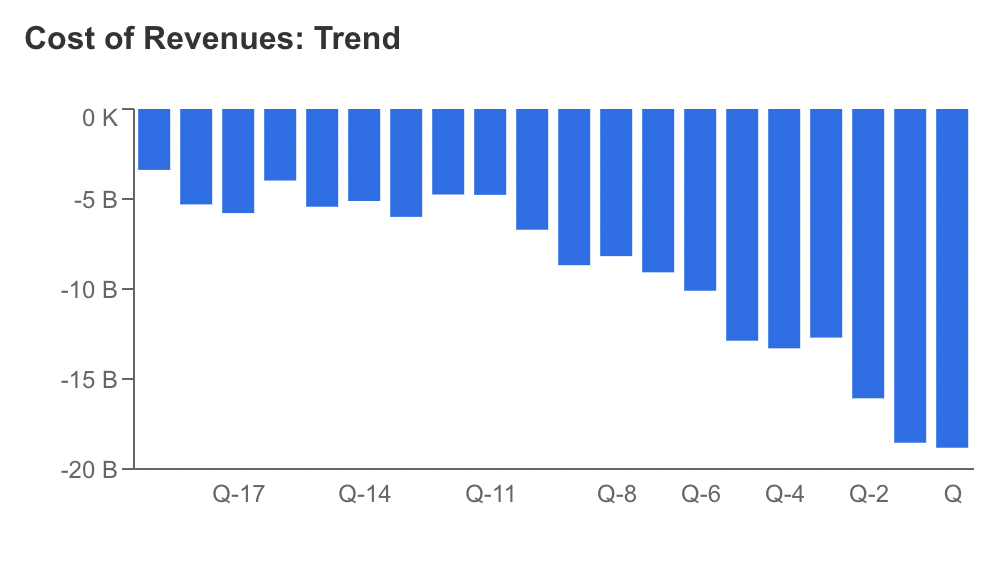

- Die steigenden Umsatzkosten:

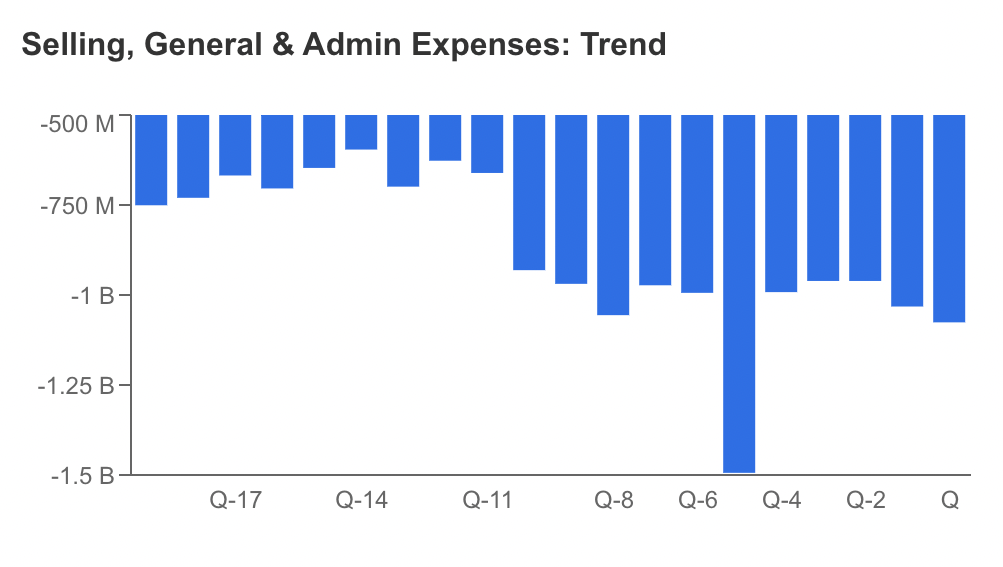

- Hartnäckig hohe Arbeitskosten:

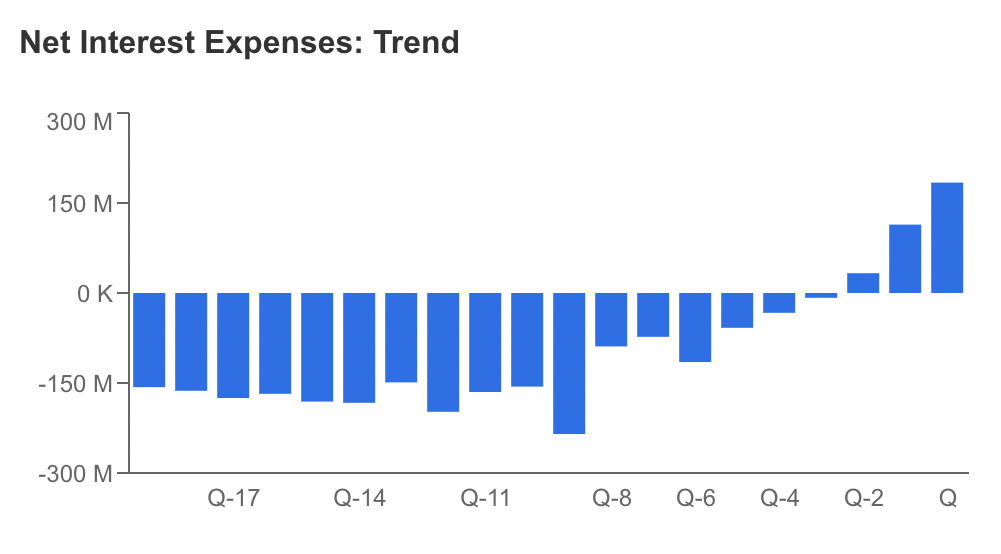

- Steigende Nettozinsaufwendungen:

Bei der Analyse der bevorstehenden Q2-Ergebnisse von Tesla (NASDAQ:TSLA) wird sich der Markt nicht allein auf die kurzfristigen Auswirkungen des rückläufigen Umsatzwachstums und der höheren Umsatzkosten in der Bilanz des E-Fahrzeug-Riesen konzentrieren.

Stattdessen werden die Finanzanalysten vor allem darauf achten, ob Tesla angesichts des zunehmenden Wettbewerbs und der engeren Gewinnspannen langfristig auf Kurs bleiben kann.

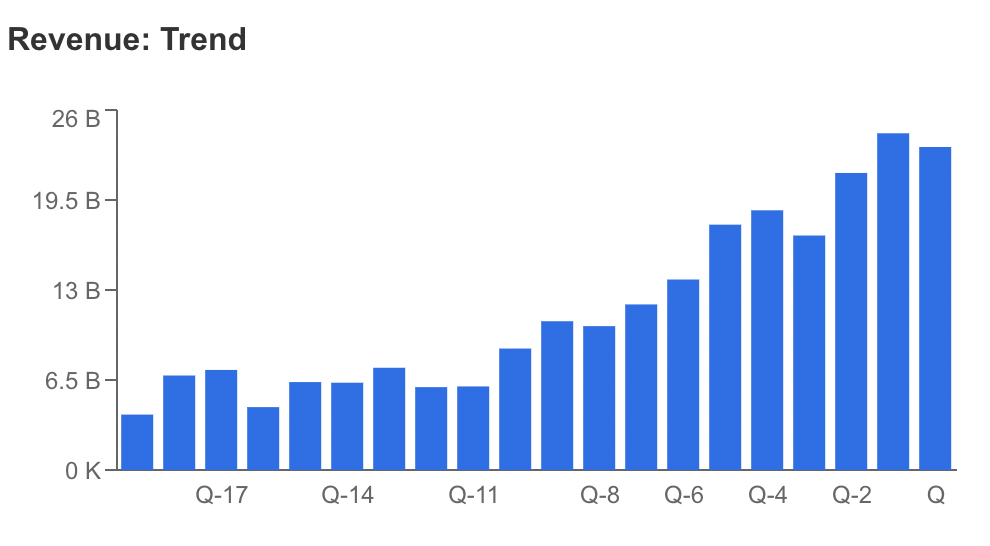

Das bedeutet, dass wie im 1. Quartal eine negative EPS-Überraschung leicht durch eine Botschaft ausgeglichen werden kann, dass trotz des immer noch schwierigen Jahres 2023 ein glänzendes Jahr 2024 bevorsteht. Tatsächlich wird erwartet, dass Tesla im Geschäftsjahr 2023 einen Gewinnrückgang von 13 % verzeichnen wird, aber es besteht Optimismus für eine starke Erholung mit einem prognostizierten Anstieg von 33 % im Geschäftsjahr 2024, was zu einem Gewinn von 4,70 USD pro Aktie führen sollte. Darüber hinaus wird ein bemerkenswertes Wachstum beim Gesamtumsatz des Unternehmens erwartet, der in diesem Jahr um 23 % und im GJ24 um weitere 25 % auf schätzungsweise 125,81 Mrd. USD ansteigen soll.

Darüber hinaus wird erwartet, dass Tesla im zweiten Halbjahr seinen Umsatzmix weiter verbessern kann. Dies würde zeigen, dass das Unternehmen widerstandsfähiger gegenüber einer möglichen Verlangsamung der globalen Konjunktur im 2. Halbjahr ist.

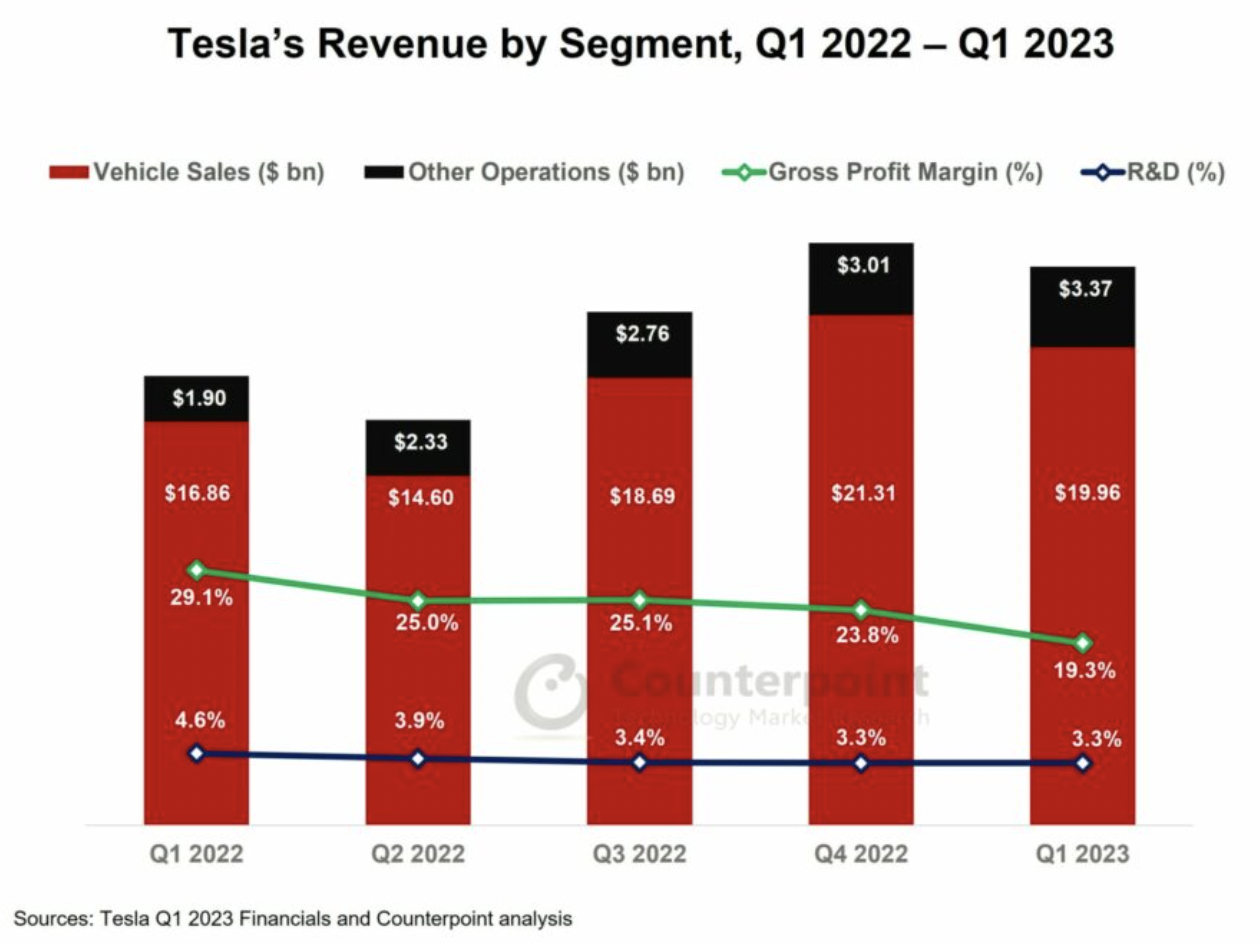

Quelle: Counterpoint Analysis, Tesla

In diesem Sinne könnten positive Überraschungen bei den Umsätzen aus Autoverkäufen, positive Entwicklungen bei den Partnerschaften - insbesondere im Hinblick auf die Einführung von Teslas nordamerikanischem Ladestandard - und ein langsamerer Rückgang der Umsätze aus regulatorischen Gutschriften die Tatsache überschatten, dass die Margen im Jahr 2023 wahrscheinlich weiter schrumpfen werden.

Darüber hinaus schützte sich Tesla vor einer tieferen Korrektur mit der Meldung vom Montag, dass es in seiner texanischen Giga-Factory den ersten Cybertruck gebaut hat. Die Anleger werden gespannt sein, wie Elon Musk die Produktionspläne und Schätzungen für den futuristisch anmutenden Truck in der Telefonkonferenz nach der Veröffentlichung der Ergebnisse darstellen wird.

Vor diesem Hintergrund und einer konservativen EPS-Schätzung von 0,82 USD sollten die Tesla-Pessimisten vor dem anstehenden Geschäftsbericht vorsichtig sein. Allerdings wären besonders gute Zahlen hier die größte Überraschung, und bei den allmählich schrumpfenden Gewinnspannen halte ich es für unwahrscheinlich, dass der Bericht große Veränderungen einläuten wird.

Quelle: InvestingPro

Da der Markt aufgrund der verbesserten finanziellen Bedingungen ein besseres Jahr 2024 einpreist, könnte es teuer sein, sich jetzt gegen Tesla zu positionieren, selbst wenn dies aus fundamentaler Sicht gerechtfertigt sein mag.

Aber wenn jetzt trotz des 78-fachen Multiples kein guter Zeitpunkt ist, die Aktie zu shorten - ist es dann vielleicht ein guter Zeitpunkt, sie zu kaufen? Um dies zu beantworten, werden wir mithilfe von InvestingPro die Fundamentaldaten von Tesla genauer untersuchen.

Können die Verkaufszahlen von Tesla mit der Rekordproduktion mithalten?

Im 2. Quartal sind bei Tesla insgesamt 479.700 Fahrzeuge vom Band gelaufen, ein Rekord für den Elektroauto-Riesen. Darüber hinaus erzielte das Unternehmen mit insgesamt 466.140 Fahrzeugen im 2. Quartal erhebliche Fortschritte bei den Auslieferungen. Diese Zahl stellt einen beeindruckenden Anstieg von 83 % im Vergleich zum Vorjahreszeitraum und von 10 % im Vergleich zum Vorquartal dar.

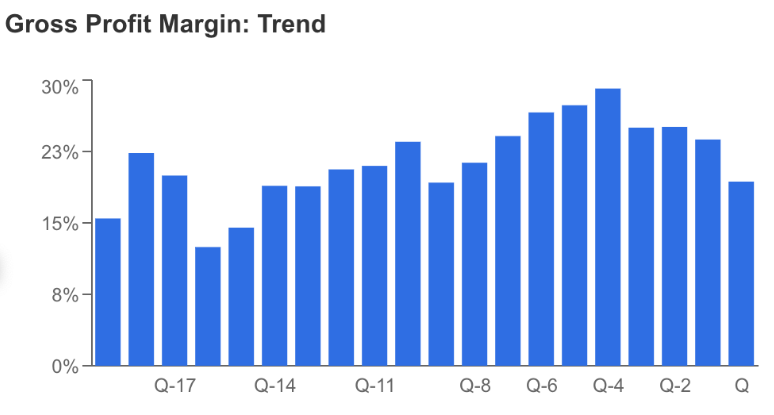

Diese Zahlen wurden jedoch von schrumpfenden Margen begleitet, da das von Elon Musk geführte Unternehmen gezwungen war, die Preise zu senken und eine Steigerung der Produktionskosten hinzunehmen. Es wird erwartet, dass die Bruttomarge von Tesla im 2. Quartal auf 17,5 % im Vergleich zum Vorquartal sinken wird - und das nach einem Rückgang von 10 % im 1. Quartal.

Quelle: InvestingPro

Dennoch gehen Analysten davon aus, dass der Umsatz von Tesla im 2. Quartal den Konsenswert von 24,68 Mrd. USD übertreffen könnte.

Darüber hinaus könnte der Cybertruck, der voraussichtlich im September in Produktion gehen wird, einen Jahresumsatz von etwa 7 bis 8 Mrd. USD einbringen, wenn er einen Marktanteil von 10 % auf dem US-amerikanischen Markt für Pickups erreicht.

Allein die Zugmaschinen könnten bei einer angestrebten Jahresproduktion von mindestens 50.000 Einheiten einen Jahresumsatz von rund 12,5 Mrd. USD erwirtschaften.

Trotz dieser soliden Wachstumsprognosen sollten jedoch Risiken wie ein möglicher Nachfragerückgang, verstärkter Wettbewerb und regulatorische Fragen nicht außer Acht gelassen werden.

Außerdem verzögert sich die Produktion des „Model 2“ weiter. Jede Entwicklung in diesem Bereich könnte ein potenzieller Impulsgeber für weiteres Wachstum sein.

Fundamentaldaten

Im 1. Quartal 2023 erzielte Tesla einen Gesamtumsatz von 23,3 Mrd. USD, 24 % mehr als im Vorjahr.

Quelle: InvestingPro

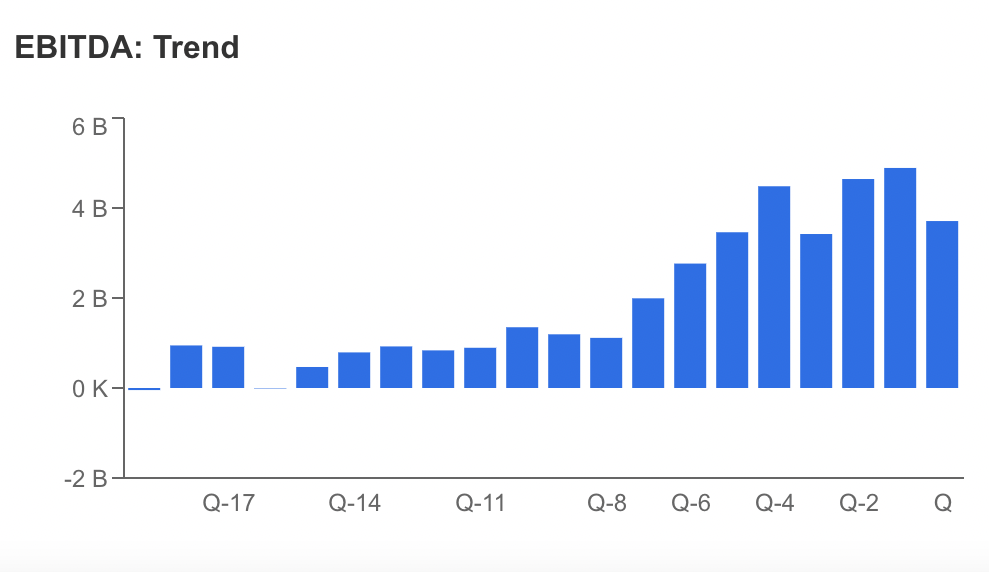

Die Bruttomarge des Unternehmens (auf der Grundlage allgemein anerkannter Rechnungslegungsgrundsätze (GAAP)) ging jedoch im Vergleich zum ersten Quartal 2022 um fast zehn Prozentpunkte zurück, und der freie Cashflow brach im Vergleich zum Vorjahr um 80 % ein. Die EBITDA-Marge ist nach dem jüngsten Höchststand wieder zurückgegangen.

Quelle: InvestingPro

Das liegt vor allem an einigen parallel laufenden Faktoren wie:

Quelle: InvestingPro

Quelle: InvestingPro

Quelle: InvestingPro

Im Vorfeld der Q2-Zahlen haben die Wall Street-Banken auf diese Zahlen reagiert und ihre Kursziele für Tesla gesenkt. Es überrascht nicht, dass es für die Aktie in den letzten 90 Tagen 20 negative und nur zwei positive EPS-Revisionen gab.

Positiv zu vermerken ist jedoch, dass Tesla in seinen Investoren-Infos für das erste Quartal darauf hinwies, dass es sich trotz der Preissenkungen bei seinen Fahrzeugen auf den operativen Leverage konzentriert, während es von Wachstumseffekten profitiert und kontinuierliche Kostensenkungen erwartet.

Diese Strategie ist nicht neu und wurde bereits von Unternehmen wie Domino's Pizza (NYSE:DPZ) in den 1970er Jahren und Apple (NASDAQ:AAPL) in den Anfängen des iPhones angewendet. Diese Unternehmen versuchten, geringeren Umsatzzahlen durch höhere Mengen auszugleichen. Im Gegensatz zu den Kunden von Domino's oder Apple, die zu Stammkunden werden können, kaufen Tesla-Kunden jedoch in der Regel nicht so häufig neue Autos.

Anleger sollten daran denken, dass die Gewinnspannen von Tesla kurzfristig weiter schrumpfen könnten. Solche Margenrückgänge könnten Teslas Fähigkeit einschränken, in neue Produkte und Dienstleistungen zu investieren.

Daher wird es von entscheidender Bedeutung sein, zu verstehen, wie sich der Rückgang des Cashflows auf das langfristige Wachstum des Unternehmens in den kommenden Quartalen auswirkt.

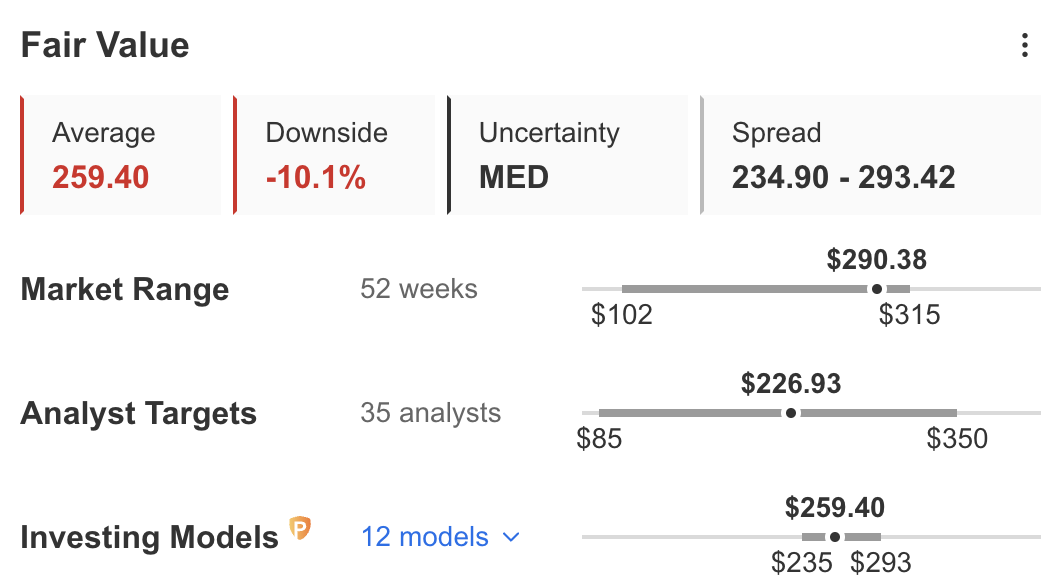

Technische Daten und Kursziel

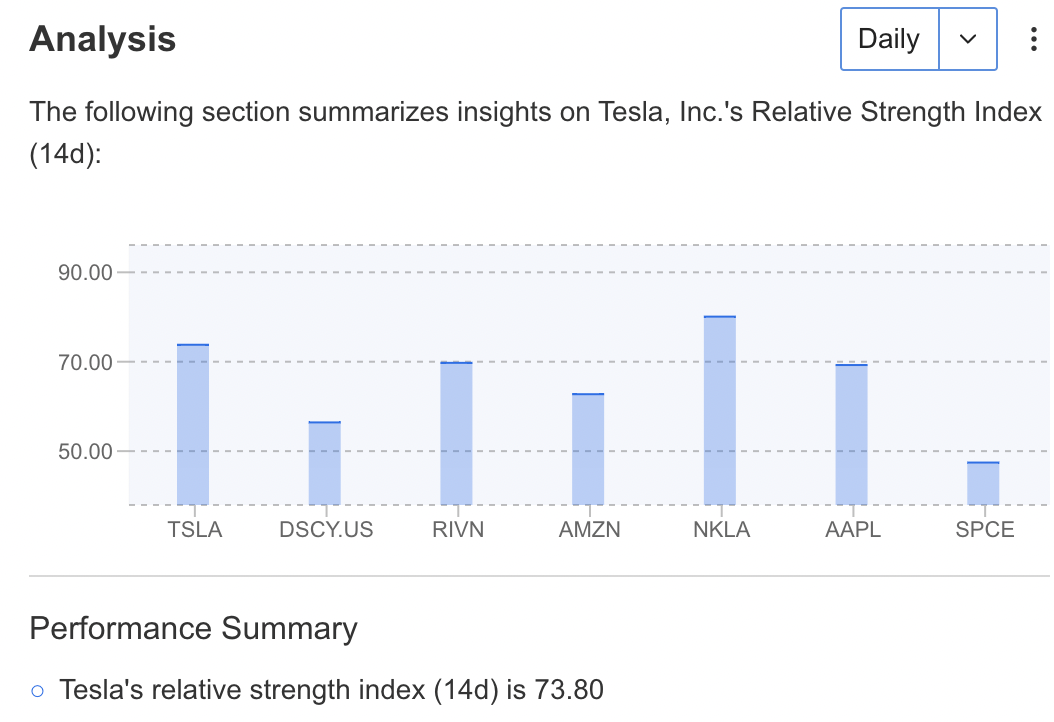

Laut InvestingPro hat Tesla alle Voraussetzungen, um in naher Zukunft weiter zu wachsen - mit Ausnahme der Kursdynamik. Aus diesem Grund erwarten die Analysten einen Kursrückgang um 10 % gegenüber den aktuellen Notierungen.

Quelle: InvestingPro

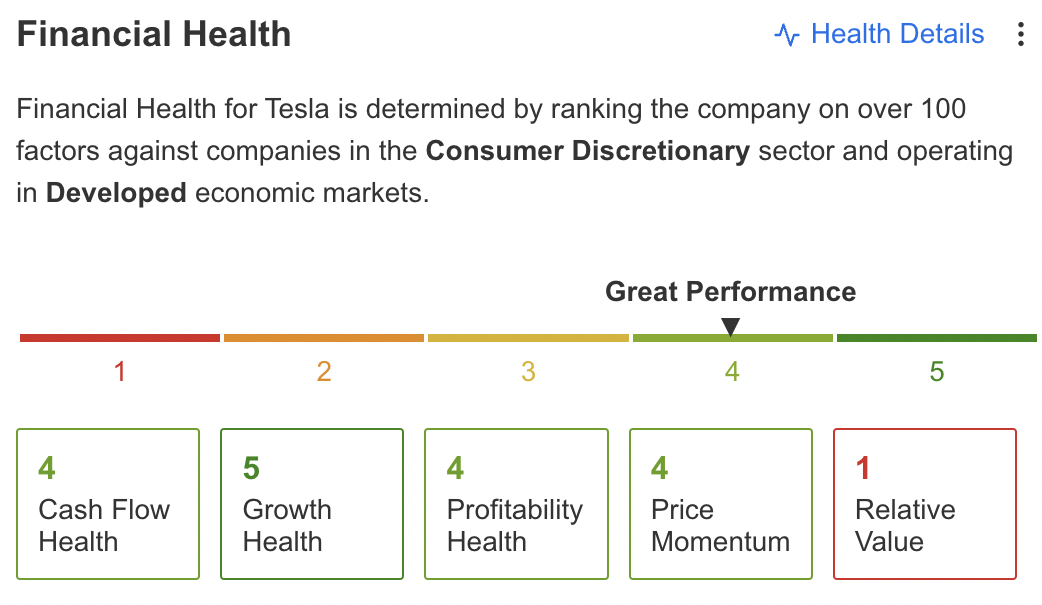

Das gleiche Problem zeigt sich bei der Bewertung der finanziellen Gesundheit der Aktie. Während alle Indikatoren auf positive Aussichten für das Unternehmen hindeuten, hat der relative Wert die niedrigste mögliche Punktzahl von 1.

Quelle: InvestingPro

Aus technischer Sicht liegt der 14-Tage-RSI von Tesla bei sehr hohen 73,80, was bedeutet, dass sich die Aktie tief im überkauften Bereich befindet.

Quelle: InvestingPro

Fazit

Es ist zwar wahrscheinlich, dass die anstehendne Ergebnisse von Tesla im Vergleich zum Vorquartal nicht so positiv ausfallen werden, aber die Details könnten eine ganz andere langfristige Geschichte für die Aktie erzählen. In diesem Sinne sollten Anleger ihren Horizont erweitern, wenn sie auf Grundlage des Geschäftsberichts handeln wollen.

Tesla ist unbestritten eine stark überbewertete Aktie ist. Dennoch sollte das Unternehmen die positive langfristige Dynamik beibehalten können, solange es seine Effizienz weiter steigert. Gegen Elon Musk zu wetten, wenn sich die finanziellen Bedingungen verbessern, hat sich schon einmal als ein sehr gefährliches Spiel erwiesen, und das wird es auch in absehbarer Zukunft bleiben.

Eine Bewegung in Richtung der unteren 200-USD-Marke könnte für diejenigen, die auch gerne mal Achterbahn fahren, eine Kaufgelegenheit darstellen.

***

Offenlegung: Der Verfasser hält keine Aktien von Tesla.