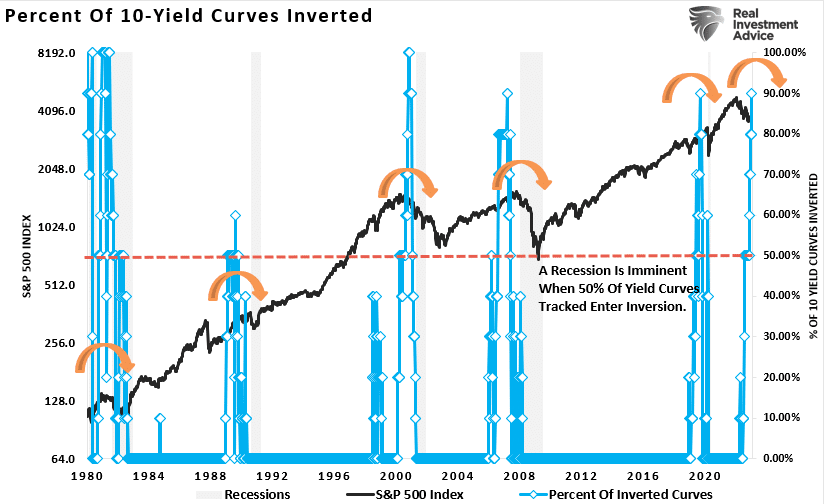

Vor kurzem haben wir die Rezessionssignale der NFIB (National Federation Of Independent Business) und die invertierte Renditekurve besprochen.

"Genau wie 2019 sehen wir in der NFIB-Umfrage wieder viele der gleichen Rezessionssignale in Kombination mit einer Häufung von Inversionen der Renditekurve. Von den zehn von uns beobachteten Rendite-Spreads, die am stärksten auf wirtschaftliche Entwicklungen reagieren, sind 90 % invertiert."

Wie wir festgestellt haben, gehen immer noch viele Analysten davon aus, dass die Wirtschaft eine "weiche Landung" erleben wird - oder besser gesagt, eine Rezession vermeiden kann, in erster Linie aufgrund der anhaltende Stärke der monatlichen Beschäftigungsberichte.

Das Stellenplus ist zwar nach wie vor robust, aber der rasche Rückgang des Wachstums ist an und für sich bereits ein Rezessionssignal. Der Trend der Daten ist, wie bereits früher erwähnt, viel wichtiger als einzelne Monatsdaten.

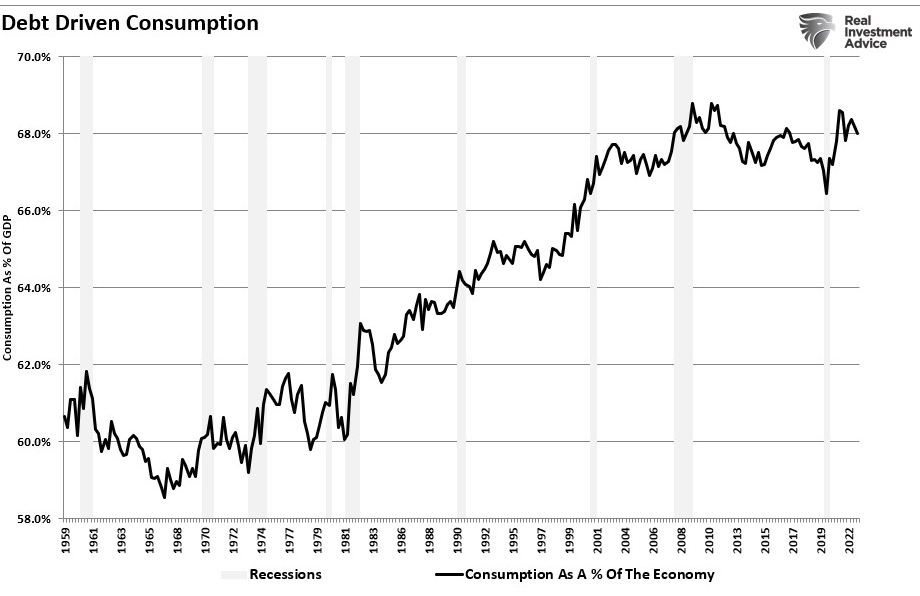

Die Beschäftigung ist ein entscheidender Faktor in der Rezessionsgleichung, denn etwa 68 % der US-Wirtschaftsleistung entfallen auf den Konsum.

Mit anderen Worten: Was der Einzelne täglich kauft und verbraucht, hält die Wirtschaftstätigkeit am Laufen. Die Beschäftigung bestimmt auch den Großteil des Umsatz- und Gewinnwachstums von Unternehmen.

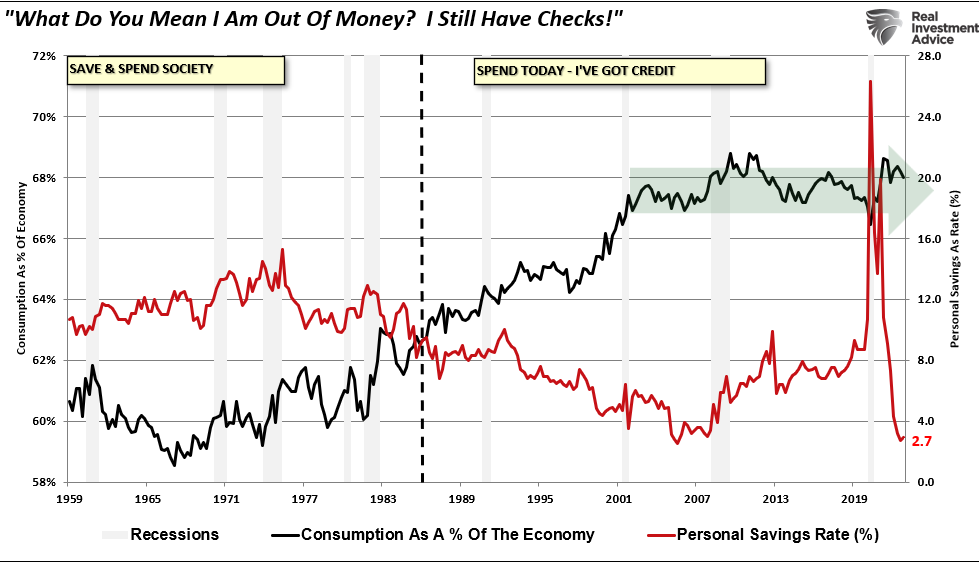

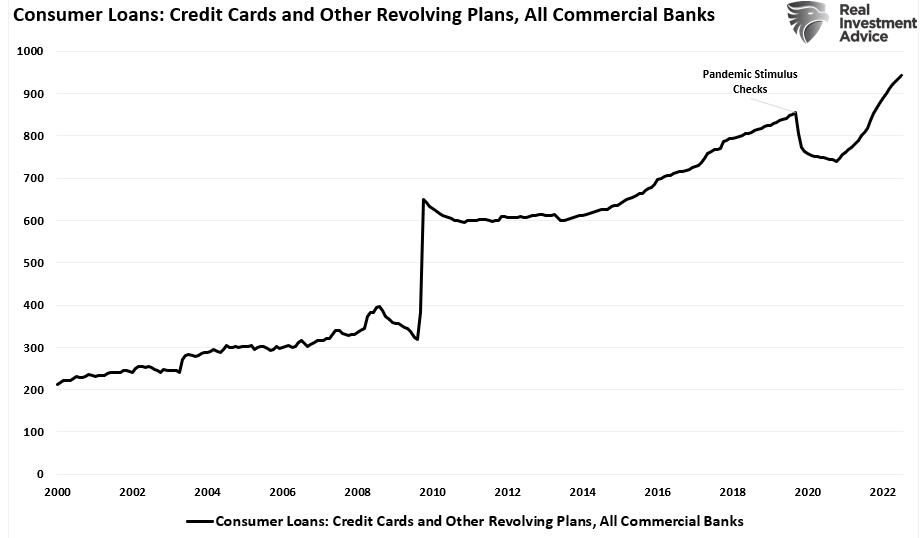

Der massive Rückgang der Ersparnisse und der Anstieg der Kreditkartenschulden haben mit zum Konsumanstieg in der US-Wirtschaft beigetragen. Seit der Jahrhundertwende hat sich der Verbrauch jedoch zusammen mit dem Wirtschaftswachstum verlangsamt.

Ein besonderes Rezessionssignal geht von dem massiven Anstieg der Ersparnisse aufgrund der "Konjunkturschecks", den Unterstützungszahlungen des Staates an zahlungsschwache Bürger, aus.

Dieser Anstieg hat sich vollständig umgekehrt und die Verbraucher haben Schwierigkeiten, ihre Rechnungen zu bezahlen. Gegenwärtig haben fast 40 % der US-Amerikaner Probleme, Rechnungen zu bezahlen, und fast 57 % der Amerikaner verfügen nicht über 1000 Dollar für etwaige Notfälle.

"68 % der Menschen machen sich Sorgen, dass sie ihre Lebenshaltungskosten nicht einmal einen Monat lang decken könnten, falls sie die Quelle ihres Haupteinkommens verlieren würden. Und wenn es hart auf hart kommt, ist die Mehrheit (57 %) der Erwachsenen in den USA derzeit nicht in der Lage, eine Notfallausgabe von 1.000 Dollar zu finanzieren.

Aufgeschlüsselt nach Generationen machen sich die Generation Z (85 %) bzw. die Generation der Millennials (79 %) Sorgen um die Deckung von solcher Kosten."

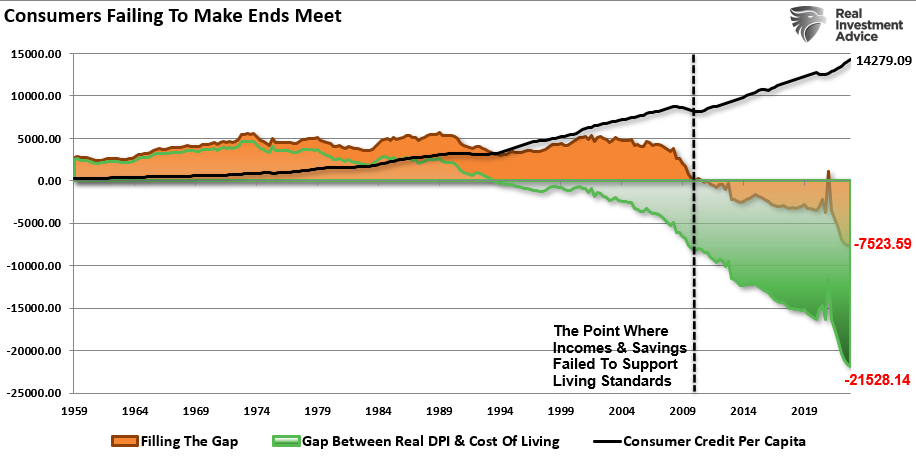

Das ist nicht überraschend, wenn man die derzeitige Lücke zwischen den inflationsbereinigten Lebenshaltungskosten und der Spanne zwischen Einkommen und Ersparnissen betrachtet. Derzeit sind jährlich mehr als 7.500 Dollar an Schulden erforderlich, um die "Lücke" zu schließen

Aus diesem Grund haben fast 75 % der Familien mit mittlerem Einkommen mit den Auswirkungen der Inflation zu kämpfen, so ein Bericht von CNBC.

"Fast drei Viertel oder 72 % der Familien mit mittlerem Einkommen geben an, dass ihr Einkommen hinter den Lebenshaltungskosten zurückbleibt, gegenüber 68 % vor einem Jahr. Dies geht aus einem separaten Bericht von Primerica hervor, der auf einer Umfrage unter Haushalten mit einem Einkommen zwischen 30.000 und 100.000 Dollar basiert. Ein ähnlicher Anteil, nämlich 74 %, gab an, dass sie nicht in der Lage sind, für die Zukunft zu sparen, während es vor einem Jahr noch 66 % waren."

Kreditkarten als Rezessionssignal

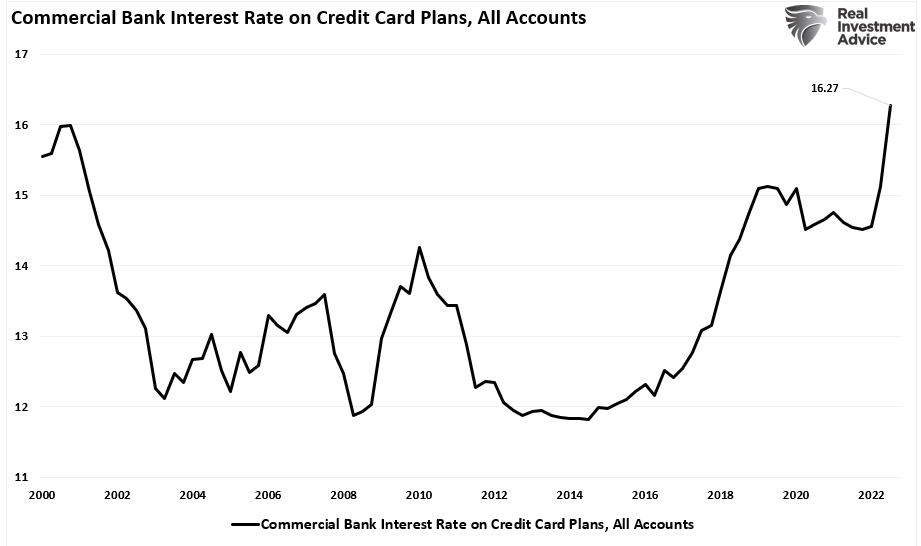

Das "Rezessionssignal" seitens der Verbraucher darf angesichts ihres Beitrags zum Wirtschaftswachstum sicherlich nicht außer Acht gelassen werden. Das Risiko einer tieferen Rezession nimmt jedoch zu, während die Fed die Zinssätze weiter erhöht.

Kreditkarten sind nicht mehr nur Zahlungsmittel für Luxusgüter und Reisen. Für viele Amerikaner sind Kreditkarten heute der Unterschied zwischen dem Kauf von Lebensmitteln und Benzin oder nichts.

Wie oben dargelegt, ist der prozentuale Anteil des Konsums am Wirtschaftswachstum seit dem Jahr 2000 abgeflacht. Dennoch sind die Kreditkartenschulden weiter gestiegen, mit denen der Lebensstandard gehalten wird.

Während die Verbraucher größere Häuser, Luxusgüter, Autos, Reisen und Unterhaltung wollten, konnten ihre Realeinkommen nicht mit der Nachfrage Schritt halten. Angesichts von Zinssätzen nahe Null haben sich viele von ihnen, insbesondere seit der Finanzkrise, mit billigen Krediten verschuldet.

Jetzt, wo die Fed jedoch ihre aggressive Zinserhöhungskampagne fortsetzt, schlagen die kurzfristigen Zinssätze bei variabel verzinslichen Schulden wie Kreditkarten negativ durch.

Aus diesem Grund ist ein Rezessionssignal, auf das wir achten sollten, der starke Anstieg der Kreditkartenzahlungen, der das Geld aus Ersparnissen und Gehältern über schuldenfinanzierte Konsumausgaben auffrisst.

Wenn es um die Wirtschaft geht, treffen negative wirtschaftliche Entwicklungen natürlich immer zuerst den Verbraucher.

"Die Kombination aus einer rekordhohen Kreditkartenverschuldung und rekordhohen Kreditkartenzinsen ist schlichtweg katastrophal, sowohl für die US-Wirtschaft als auch für den gebeutelten Verbraucher, der keine andere Wahl hat, als weiter auf Kredit zu kaufen und zu hoffen, dass die Rechnung für den nächsten Monat einfach nicht kommt. Leider kommt die Rechnung, und irgendwann in naher Zukunft wird diese Entwicklung auch zu massiven Kreditausfällen bei den US-Verbraucherbanken führen; dann wird Powell endgültig in Panik geraten." - Zero Hedge

Wie aus dem obigen Diagramm der Konsumlücke hervorgeht, hat sich der vorübergehende Überschuss, den die Verbraucher im Jahr 2020 nach der Flut von Konjunkturmaßnahmen hatten, massiv umgekehrt.

Das war genau das, was wir vermutet hatten, wie in "Bidens Stimuluspaket wird die Armut für einen Zeitraum von einem Jahr reduzieren" erörtert, denn:

"Mit Sozialprogrammen kann der Wohlstand nicht über die Zeit gesteigert werden. Ja, das Versenden von Schecks an die Haushalte wird den wirtschaftlichen Wohlstand erhöhen und die Armut für die Dauer von 12 Monaten mildern. Nächstes Jahr jedoch, wenn es keine Schecks mehr gibt, wird die Armut aufgrund der gestiegenen Inflation wieder auf ein normales Niveau gehen.

In der Eile, den Bedürftigen zu helfen, werden fast immer die wirtschaftlichen Grundlagen vergessen. Wenn ich das Einkommen um 1.000 USD/Monat erhöhe, werden sich die Preise für Waren und Dienstleistungen an die gestiegene Nachfrage anpassen. Wie bereits erwähnt, wird die Wirtschaft die gestiegenen Einkommen schnell absorbieren und die sozial Schwachen werden wieder in die vorherige Lage zurückfallen."

Dieses Resultat zeigte sich mit dem Ausbruch der Inflation im Jahr 2022, der die wirtschaftlich benachteiligten Menschen in die Armut trieb. Im Jahr 2023 werden die Folgen der strafferen Geldpolitik wahrscheinlich noch viel mehr Menschen betreffen.

Rezession im Jahr 2023

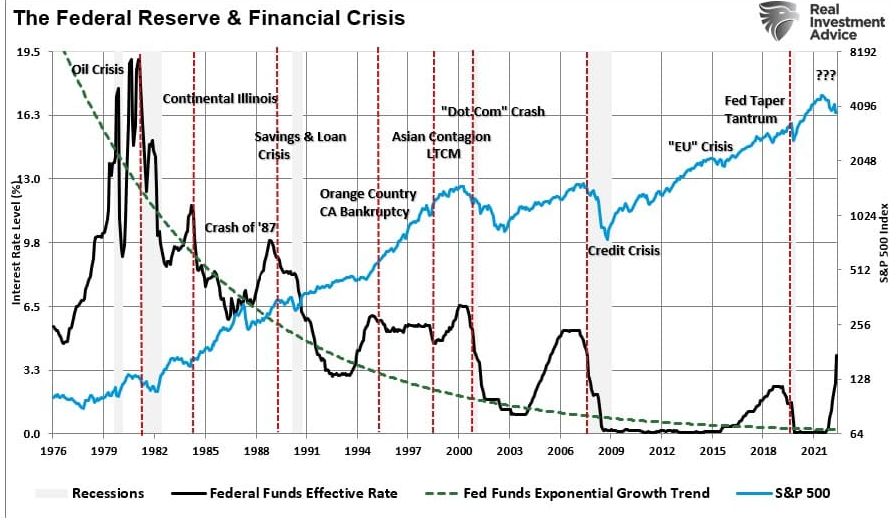

Der Markt vertraut weiterhin trotzig darauf , dass die Federal Reserve eine "weiche Landung" schaffen wird. Die Fed hat allerdings noch nie eine Zinserhöhungskampagne mit einem "positivem Ergebnis" durchgeführt.

Stattdessen hat jeder bisherige Versuch der Federal Reserve, die wirtschaftlichen Ergebnisse zu kontrollieren, zu einer Rezession, einem Einbruch der Aktienmärkte oder einem anderen "Ereignis" geführt, das eine Umkehr der Geldpolitik erforderlich machte. Oder genauer gesagt, zu einer "harten Landung"

Angesichts der Aggressivität der aktuellen Zinsstrategie ist es unwahrscheinlich, dass die Wirtschaft von einem deutlichen Rückgang der Sparquote verschont bleiben wird. Noch wichtiger ist, dass sich die Zinserhöhung direkt auf Haushalte auswirkt, die dann auf Kreditkartenschulden angewiesen sind, um über die Runden zu kommen.

Auch wenn die Anleger nicht glauben, dass eine harte Landung bevorsteht, lassen die Risiken für den Konsum aufgrund der Verschuldung und der steigenden Zinsen etwas anderes vermuten. Was für die Anleger am wichtigsten ist, ist die gleichzeitige Neubewertung von Vermögenswerten, wenn die Erträge aufgrund des Konsumrückgangs sinken.

Der Sinn einer Zinserhöhung durch die Fed besteht darin, das Wirtschaftswachstum zu verlangsamen und damit die Inflation zu senken. Damit steigt das Risiko einer Rezession, da höhere Zinsen die Wirtschaftstätigkeit bremsen. Leider könnte eine weitere Verschärfung der Geldpolitik angesichts der sich abschwächenden Konjunktur das Risiko einer Rezession noch erhöhen.

Darin liegt das Risiko. Da die Unternehmensgewinne mit dem Wirtschaftswachstum korrelieren, sinken sie bei steigenden Leitzinsen. Das gilt insbesondere bei einem aggressiven Vorgehen. Folglich dürften die Märkte ihre Erwartungen an die Unternehmensgewinne noch nicht ausreichend nach unten korrigiert haben.

Die Presse und das Weiße Haus haben siegessicher erklärt, dass es in den ersten beiden Quartalen des Jahres 2022 keine Rezession, sondern nur eine Verlangsamung gegeben hat. Angesichts der verzögerten Auswirkungen der geldpolitischen Veränderungen und der höheren Zinssätze sind die Indikatoren jedoch ziemlich eindeutig, dass eine Rezession im Jahr 2023 sehr wahrscheinlich ist.

Dabei werden wahrscheinlich wieder die Verbraucher die Zeche zahlen.