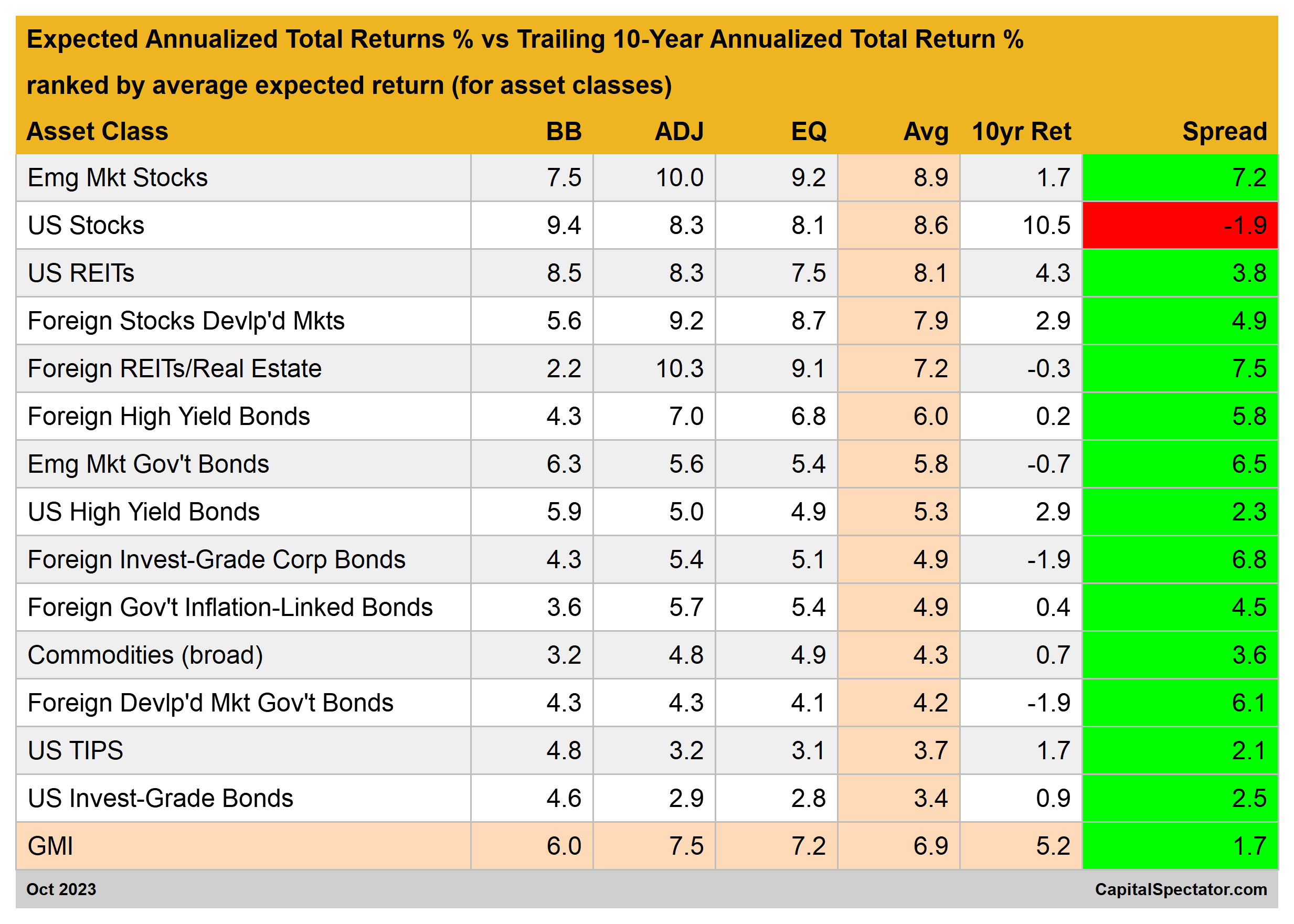

Der Global Market Index (GMI) legte im Oktober gegenüber dem Vormonat weiter zu und setzte damit seinen positiven Trend fort. Die revidierte langfristige Prognose für diese Benchmark (ein marktwertgewichtetes Portfolio, das alle wichtigen Anlageklassen (mit Ausnahme liquider Mittel) über eine Reihe von börsengehandelten Proxies enthält) erreichte eine annualisierte Rendite von 6,9 %.

Ferner ist anzumerken, dass bis auf eine Ausnahme alle Komponenten des GMI weiterhin Renditeschätzungen aufweisen (siehe Methodik unten), die über ihren nachlaufenden 10-Jahres-Renditen liegen. Die nach oben angepassten Prognosen geben einen Hinweis darauf, wo man bei der Suche nach positiven Alpha-Möglichkeiten (im Vergleich zum GMI) für langfristige Portfoliostrategien übergewichten sollte.

Der US-amerikanische Aktienmarkt stellt nach wie vor eine Ausnahme dar. Im Vergleich zu seiner höheren 10-Jahres-Performance weist er nach wie vor eine relativ niedrige Ex-ante-Performanceschätzung auf. Diese Diskrepanz legt nahe, die Allokation von US-Aktien in den Portfolios zu reduzieren, besonders in Fällen, in denen die Gewichtung von US-Aktien über den strategischen Zielen liegt.

Der GMI ist eine theoretische Benchmark für das optimale Portfolio eines durchschnittlichen Anlegers mit unendlichem Zeithorizont. Auf dieser Grundlage ist der GMI ein nützlicher Ausgangspunkt für die Forschung im Bereich der Vermögensallokation und des Portfoliodesigns. Die Historie des GMI deutet darauf hin, dass die Performance dieser passiven Benchmark mit den meisten aktiven Asset-Allocation-Strategien konkurrieren kann (insbesondere unter Berücksichtigung von Risiko, Handelskosten und Steuern).

Es ist wahrscheinlich, dass einige, die meisten oder möglicherweise alle der oben genannten Prognosen auf die eine oder andere Weise über das Ziel hinausschießen. Es wird jedoch erwartet, dass die Prognosen des GMI etwas zuverlässiger sind als die Schätzungen seiner Komponenten. Die Prognosen der einzelnen Marktkomponenten (US-Aktien, Rohstoffe usw.) unterliegen einer größeren Volatilität und einem größeren Tracking Error im Vergleich zur Aggregation der Prognosen zur GMI-Schätzung, ein Prozess, der einige der Fehler im Laufe der Zeit verringern kann.

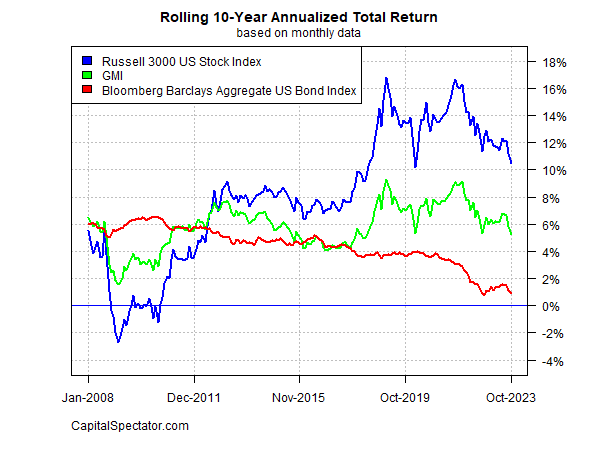

Für einen Kontext, wie sich die realisierte Gesamtrendite des GMI über die Zeit entwickelt hat, sollte die Performance der Benchmark auf einer rollierenden 10-Jahres-Basis betrachtet werden. Die folgende Abbildung vergleicht die Performance des GMI mit den entsprechenden Werten für US-Aktien und US-Anleihen im letzten Monat. Die aktuelle 10-Jahres-Rendite des GMI liegt bei 5,2 % und damit nahe an der schwächsten Performance der letzten zehn Jahre.

Im Folgenden finden Sie eine kurze Zusammenfassung, wie die Prognosen erstellt werden, sowie Definitionen der sonstigen Kennzahlen in der obigen Tabelle:

BB: Das Building-Block-Modell verwendet historische Renditen als Näherungswert für die Schätzung zukünftiger Renditen. Der Stichprobenzeitraum beginnt im Januar 1998 (frühestes verfügbares Datum für alle oben aufgeführten Anlageklassen). Das Verfahren besteht darin, die Risikoprämie für jede Anlageklasse zu berechnen, die annualisierte Rendite zu ermitteln und dann einen erwarteten risikofreien Zinssatz hinzuzufügen, um eine Prognose der Gesamtrendite zu erhalten. Für den erwarteten risikofreien Zinssatz verwenden wir die aktuelle Rendite 10-jähriger US-Inflationsanleihen (TIPS). Diese Rendite gilt als Marktschätzung für eine risikofreie, reale (inflationsbereinigte) Rendite für einen "sicheren" Vermögenswert - dieser "risikofreie" Zinssatz wird auch für alle nachfolgend beschriebenen Modelle verwendet. Es sei darauf hingewiesen, dass das hier verwendete (lose) BB-Modell auf einer Methodik basiert, die ursprünglich von Ibbotson Associates (einer Abteilung von Morningstar) entwickelt wurde.

EQ: Das Gleichgewichtsmodell (Equilibrium Model) setzt die erwartete Rendite ins Verhältnis zum Risiko. Anstatt zu versuchen, die Rendite direkt zu prognostizieren, stützt sich dieses Modell auf die etwas zuverlässigere Verwendung von Risikokennzahlen zur Schätzung der zukünftigen Performance. Das Verfahren ist insofern relativ robust, als die Risikoprognose etwas einfacher ist als die Renditeprognose. Die drei Inputvariablen:

- Eine Schätzung des erwarteten Marktrisikopreises des Gesamtportfolios, definiert als Sharpe-Ratio, d. h. das Verhältnis von Risikoprämien zur Volatilität (Standardabweichung). Hinweis: Das "Portfolio" ist hier und im Folgenden als GMI definiert

- Die erwartete Volatilität (Standardabweichung) jedes Vermögenswerts (Marktkomponenten de GMI)

- Die erwartete Korrelation für jeden Vermögenswert im Verhältnis zum Portfolio (GMI)

Dieses Modell zur Schätzung von gleichgewichtigen Renditen wurde ursprünglich in einem Aufsatz von Professor Bill Sharpe aus dem Jahr 1974 vorgestellt. Eine Zusammenfassung findet sich in der Erklärung von Gary Brinson in Kapitel 3 von The Portable MBA in Investment. Ich diskutiere das Modell auch in meinem Buch Dynamic Asset Allocation. Zu beachten ist, dass diese Methode zunächst eine Risikoprämie schätzt und dann einen erwarteten risikofreien Zinssatz hinzufügt, um eine Schätzung der Gesamtrendite zu erhalten. Der erwartete risikofreie Zinssatz ist oben in Abschnitt BB beschrieben.

ADJ: Diese Methode ist identisch mit dem oben beschriebenen Gleichgewichtsmodell (EQ) , mit einer Ausnahme: Die Prognosen werden auf der Grundlage von kurzfristigen Momentum- und längerfristigen Mean-Reversion-Faktoren angepasst. Das Momentum ist definiert als der aktuelle Kurs im Verhältnis zum gleitenden 12-Monats-Durchschnitt. Der Mean-Reversion-Faktor wird als aktueller Kurs im Verhältnis zum gleitenden Durchschnitt der letzten 60 Monate (5 Jahre) geschätzt. Die Gleichgewichtsprognosen werden auf der Grundlage der aktuellen Preise im Verhältnis zu den gleitenden 12-Monats- und 60-Monats-Durchschnitten angepasst. Wenn die aktuellen Kurse über (unter) den gleitenden Durchschnitten liegen, sinken (steigen) die unbereinigten Risikoprämienschätzungen. Die Formel für die Anpassung ist einfach die Umkehrung des Durchschnitts zwischen dem aktuellen Kurs und den beiden gleitenden Durchschnitten. Ein Beispiel: Liegt der aktuelle Kurs einer Anlageklasse 10 % über ihrem gleitenden 12-Monats-Durchschnitt und 20 % über ihrem gleitenden 60-Monats-Durchschnitt, wird die nicht bereinigte Prognose um 15 % (den Durchschnitt aus 10 % und 20 %) reduziert. Die Logik dabei ist, dass die Gleichgewichtsprognosen reduziert werden, wenn die Preise im Vergleich zur jüngsten Vergangenheit relativ hoch sind. Auf der anderen Seite werden die Gleichgewichtsprognosen erhöht, wenn die Preise im Vergleich zur jüngsten Vergangenheit recht niedrig sind.

Avg: Diese Spalte ist ein einfacher Durchschnitt (Average) der drei Prognosen für jede Zeile (Anlageklasse)

10-Jahres-Ret: Zur Veranschaulichung der tatsächlichen Renditen zeigt diese Spalte die annualisierte 10-Jahres-Gesamtrendite für die Anlageklassen bis zum aktuellen Zielmonat.

Spread: Prognose nach dem Durchschnittsmodell abzüglich der 10-Jahres-Rendite.