Obwohl die Corona-Fallzahlen schon seit geraumer Zeit durch die Decke schießen – vor allem in Europa –, reagierten die Börsen erst darauf, nachdem eine neue, vermeintlich gefährlichere Variante des Corona-Virus entdeckt wurde. Dieser kurzfristige Effekt überlagert das Thema „Inflation“, was sich langfristig als viel größere Belastung erweisen könnte, als ein neuer Corona-Ausbruch.

Trotz Anflug von Panik: Die Corona-Reflexe funktionieren noch!

Natürlich könnte es sein, dass die Aktienmärkte nun nicht nur in eine größere Korrektur übergehen, sondern sogar in einen längerfristigen Abwärtstrend. Zum Beispiel, weil Corona die Wirtschaft wieder in eine Rezession führt, die länger anhält. Doch deswegen muss sich das Thema Inflation nicht erledigen – Stichwort „Stagflation“.

Allerdings halte ich eine hartnäckige Abwärtsbewegung wegen Corona vorerst noch für unwahrscheinlich. Der Grund: Corona ist inzwischen für die Aktienmärkte ein „alter Hut“. Zwar löste die Meldung über die neue Virusvariante B.1.1.529, die inzwischen Omikron getauft wurde, eine leichte Panikreaktion an den Börsen aus, weil sie aufgrund ihrer vielen Mutationen gefährlicher erscheint. Aber inzwischen klingen die Berichte schon wieder moderater.

Und die Aktienmärkte haben bereits am Freitag, dem „Paniktag“ gezeigt, dass die erlernten Reflexe noch funktionieren. So gab es zwar insgesamt einen kräftigen Rückschlag, aber dabei waren vor allem die typischen Pandemie-Verlierer betroffen, z.B. aus der Reisebranche. Dagegen legten Unternehmen kräftig zu, die von den Untersuchungen profitieren, die bei der neuen Variante fällig werden, z.B. Laborausrüster.

Corona-Routine von Wirtschaft und Börse

Und der Impfstoffhersteller BioNTech (NASDAQ:BNTX) haussierte am Freitag zwischenzeitlich sogar um mehr als 22 %, als die Nachricht über die Ticker lief, dass das Unternehmen die neue Virusvariante bereits prüfe und zusammen mit dem Partner Pfizer (NYSE:PFE) bereitsteht, den Impfstoff innerhalb weniger Wochen anzupassen und neue Chargen auszuliefern.

Und auch die Wirtschaft hat längst eine gewisse Routine, um auf einen erneuten Ausbruch angemessen zu reagieren. Daher erscheint es mir wenig wahrscheinlich, dass Corona Wirtschaft und Börse nochmals derart in die Knie zwingt, wie es im vergangenen Jahr geschah. Im Gegenteil: Ich rechne sogar damit, dass die Anleger ihrer Erfahrungen aus 2020 nutzen, um rechtzeitig auf die Pandemiegewinner bzw. die Erholung der Pandemieverlierer zu setzen. Oder haben Sie am Wochenende noch nicht nachgesehen, welche Aktien besonders stark zurückgeworfen wurden, bei denen sich langfristig ein Einstieg lohnt?

Überraschende Verlierer. Was ist da im Busch?

Was mich dabei etwas überrascht hat: Zu den Verlierern gehörten auch die Bankaktien. Als Gründe dafür nannten die Kommentatoren, dass die Zinsen in der Panikattacke am Freitag wieder deutlich gefallen sind – weil die Anleger in „Sicherheit“, also Anleihen, flüchteten und damit deren Kurse trieben und deren Renditen drückten.

Doch so ein vorübergehender Effekt sollte die Bankaktien nicht derart stark belasten. Da muss also noch mehr im Busch sein. Möglich wäre aber, dass die Anleger befürchten, dass die Rückkehr der Pandemie die Zentralbanken davon abbringt, ihre Geldpolitik so zu straffen, wie sie es zuletzt angedeutet bzw. bereits begonnen haben.

Denn diese Straffung haben die Anleger zuvor längst eingepreist. So haben im September noch 50 % der Fed-Mitglieder erwartet, dass die Zinsen auch im kommenden Jahr unverändert bleiben werden. Aber erste Fed-Mitglieder fordern schon bis zu zwei Zinserhöhungen für 2022. Und inzwischen preisen auch die Finanzmärkte ein, dass es im Juni 2022 die erste Zinserhöhung gegeben wird.

Was die Märkte bisher schon eingepreist haben

Das bedeutet aber gleichzeitig, dass die Marktteilnehmer davon ausgehen, dass die Fed demnächst auch das Tempo ihres „Taperings“ erhöhen wird, also ihre Anleihekäufe schneller auslaufen lassen wird. Denn die Fed hatte Anfang November beschlossen, ihre Anleihekäufe (die bislang 120 Mrd. US-Dollar betragen) ab Ende November um monatlich 15 Mrd. US-Dollar zu reduzieren. Bei dieser Rate würden die Anleihekäufe erst im Juni 2022 auslaufen.

Gewöhnlich ist es aber so, dass die Fed zwischen dem Ende von Anleihekäufen und einer ersten Zinserhöhung einige Monate vergehen lässt. Wenn also die Börsianer erwarten, dass die Fed im Juni 2022 die Zinsen erstmals erhöht, dann dürften sie auch davon ausgehen, dass sie demnächst ihre Anleihekäufe stärker reduziert. Das könnte z.B. bereits auf der Fed-Sitzung im Dezember beschlossen werden. Zu diesem Termin legt die Fed erneut ihre aktuellsten volkswirtschaftlichen Prognosen vor. Und es könnte sein, dass sie dann ihre erwartete Inflationsrate deutlich anhebt und damit begründet, dass sie ihre Anleihekäufe weiter reduziert.

Auch wenn die Zentralbanken zurückrudern – die Inflationsgefahren bleiben

Diese Erwartung steigender Zinsen hat die Kurse von Bankaktien zuletzt beflügelt. Aber ein neuer Corona-Ausbruch könnte ein willkommener Anlass für die Zentralbanken sein, wieder zurückzurudern – schließlich braucht „die Wirtschaft“ dann ja wieder Hilfe. Das könnte nicht nur die Kurse von Bankaktien weiter drücken, sondern vor allem die Inflation befeuern.

Denn wenn wir eines gelernt haben in der Pandemie, dass durch die unvermeidlichen Gegenmaßnahmen, die sich oft kaum regional, geschweige denn global koordinieren lassen, die Lieferketten aus dem Tritt kommen, was unvermeidliche diverse Engpässe erzeugt, die sich durch die starken und internationalen Anhängigkeiten der Unternehmen nach und nach verstärken (siehe auch Was die Inflation mit Ihrem Geld macht und was Sie dagegen tun können).

Engpässe führen aber zu höheren Preisen, also Inflation! Ein neuer Corona-Ausbruch dürfte also die Inflationsgefahren verstärken, nicht abschwächen. Wenn also die Zentralbanken von ihrem Tapering-Pfad abweichen, würden sie also kontraproduktiv handeln.

Ein ganz besonderer Indikator schlägt an

Für die Staaten, deren Anleihen die großen Zentralbanken immer noch fleißig aufkaufen, wäre das jedoch eine gute Nachricht. Und so könnte ein ganz besonderes Indiz darauf hindeuten, dass es womöglich tatsächlich dazu kommt: der Titelblatt-Indikator.

Dieser sendete ausgerechnet in der vergangenen Woche ein Signal, als die Bloomberg Businessweek dem Thema „Inflation“ ihr Titelblatt widmete (siehe rechter Teil der folgenden Abbildung).

Sie ist zurück, die Inflation, meint Businessweek – jetzt, nachdem die Preise inzwischen mehrfach auf neue Rekordhochs geklettert sind und Sven Weisenhaus die Inflation schon im August 2020 als das große Thema für 2021 ausgerufen hat.

Und genau das hat sich inzwischen eindeutig bestätigt!

Das richtige Thema, die falsche Schlussfolgerung

Und Businessweek hält zwar die Furcht vor der Inflation für real, aber die Inflation selbst nicht unbedingt. Na, wenn sie sich da mal nicht täuschen. Im April 2019 neigte Businessweek noch dazu, die Inflation für tot zu erklären (siehe linker Teil der Abbildung oben) – ein Jahr bevor sie wieder mit Macht zurückkam.

Und was hat die Börse-Intern in dieser Zeit zu diesem Thema gesagt? Immerhin haben wir ja den Anspruch, Sie, unsere Leserinnen und Leser, stets möglichst frühzeitig auf die großen Themen einzustimmen.

Börse-Intern: Immer einen Schritt voraus

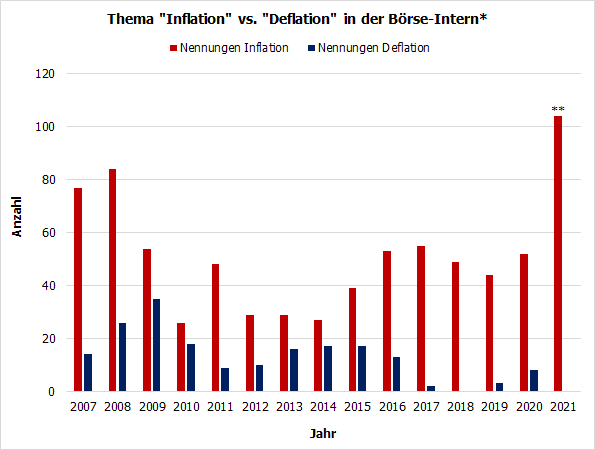

Dazu habe ich einmal die Ausgaben der Börse-Intern (bzw. ihres Vorgängers „Steffens Daily“) nach den Schlagworten „Inflation“ und „Deflation“ durchkämmt. Das Ergebnis zeigt die folgende Grafik:

Quelle: eigene Berechnungen; (* bzw. Steffens Daily, nur jeweils eine Zählung pro Ausgabe; ** bis 26.11.2021)

Auch bei uns war das Thema „Inflation“ (siehe rote Säulen) 2019 im Vergleich zu den Vorjahren weniger stark vertreten. Aber in der zweiten Jahreshälfte 2019 nahmen wir es häufiger auf, was sich bis heute fortsetzte. Genauso beim Thema „Deflation“ (sieh blaue Säulen): Ab 2008, als alle Welt wegen der Geldschwemme infolge der Finanzkrise Inflation befürchtete, widmeten wir uns verstärkt der gegenteiligen Gefahr – die letztlich auch immer wieder drohte.

Wir werden daher das Thema „Inflation“ auch weiterhin behandeln, selbst wenn es demnächst in den Mainstream-Medien wieder von der Corona-Berichterstattung zurückgedrängt werden sollte. Denn es gibt langfristige Treiber unabhängig von den Engpässen durch die Pandemie, welche für einen nachhaltigen Preisaufschub sorgen können.

Fazit (und die Konsequenzen einer anhaltenden Inflation)

Ich kann diesmal das Fazit knapp halten: Die Pandemie wird verschwinden, die Inflation dürfte bleiben. Das hätte auch erhebliche Konsequenzen für Anleger, schließlich frisst die Inflation nicht nur die Kaufkraft unserer laufenden Einnahmen, sondern auch unseres Vermögens. Das ist besonders für (kommende) Ruheständler ein Problem, die oft von diesem Vermögen leben wollen. Inflation schmälert also ihren Lebensstandard.

Mit besten Grüßen

Ihr Torsten Ewert