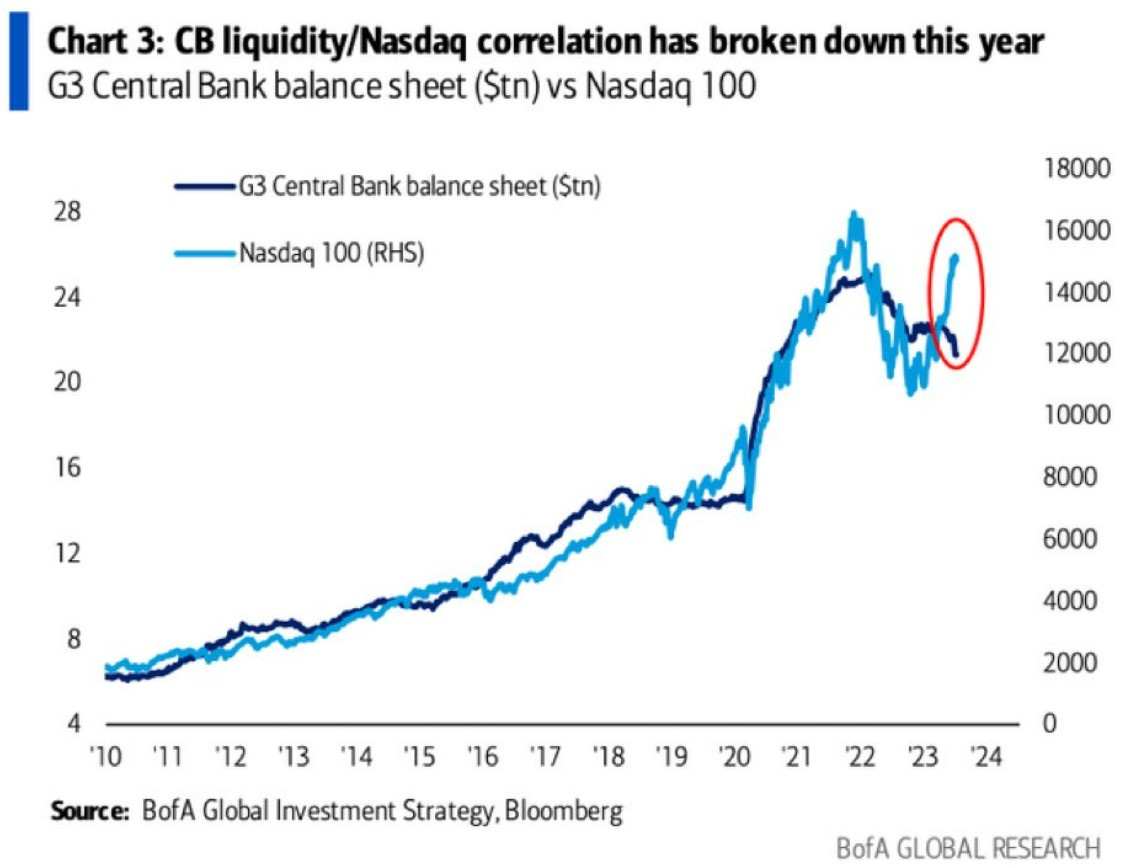

Das ist eine der beliebtesten und gleichzeitig irreführenden Grafiken aus dem Makrobereich.

Die Menschen mögen einfache Erklärungen: Die Fed „pumpt Geld“ in das „System - und deshalb steigen die Aktienmärkte.

So funktioniert es aber NICHT - wir erklären Ihnen, warum.

Ein guter Ausgangspunkt ist die Frage, was ist „Geld“ und was ist das „System“.

Beginnen wir mit dem Geld.

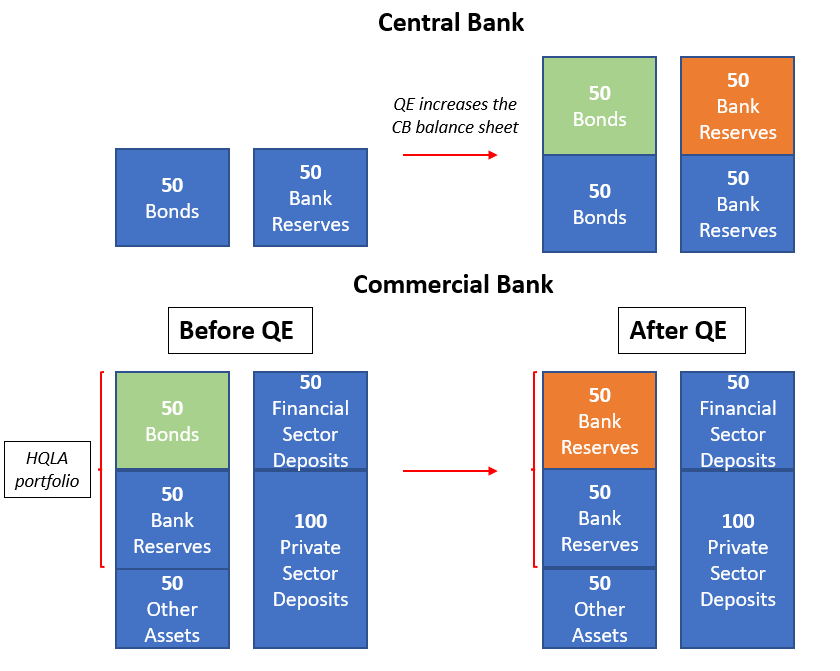

Die Bilanzen der Zentralbanken werden hauptsächlich durch geldpolitische Operationen ausgeweitet: am bekanntesten ist QE, aber es gibt auch andere Instrumente wie das kürzlich von der Fed geschaffene Bank Term Funding Program (BTFP).

Wenn die Zentralbank ihre Bilanz ausweitet, indem sie Assets ankauft (QE) oder Geld gegen Sicherheiten verleiht (z. B. BTFP, TLTRO), erweitert sie auch die Passivseite - sie druckt „Geld“, oder genauer ausgedrückt, sie druckt Bankreserven.

Bankreserven sind Bankgeld, kein realwirtschaftliches Geld: Nur Banken können untereinander Transaktionen mit Bankreserven durchführen, und diese Reserven können niemals (ich wiederhole: niemals) den privaten Sektor erreichen.

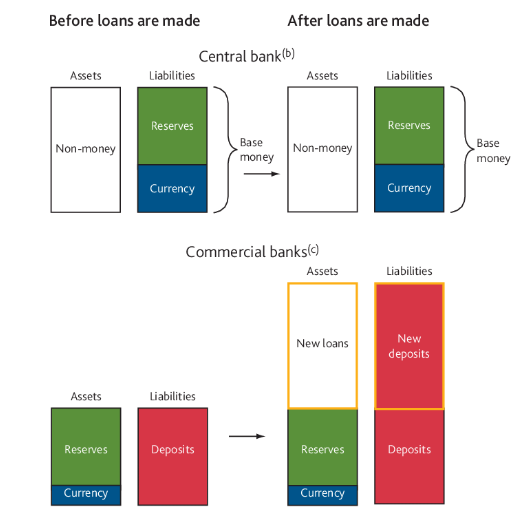

Nein: Banken „vervielfachen“ ihre Reserven nicht, wenn sie Kredite vergeben.

Wie die Bank of England zeigt, schaffen die Banken neues Geld, wenn sie dem privaten Sektor Kredite gewähren, sie „transformieren“ keine bestehenden Reserven.

Aber vor allem: Banken kaufen keine Aktien (!) mit frisch gedruckten Bankreserven!

Die Idee, die hinter diesem Schaubild steckt, ist einfach falsch: Wenn die Fed neue Bankreserven („Liquidität“) schafft, gibt es einen Mechanismus, mit dem die Banken diese Reserven in Finanzanlagen investieren, was die Aktienmärkte nach oben treibt.

Aber das tun Banken nicht.

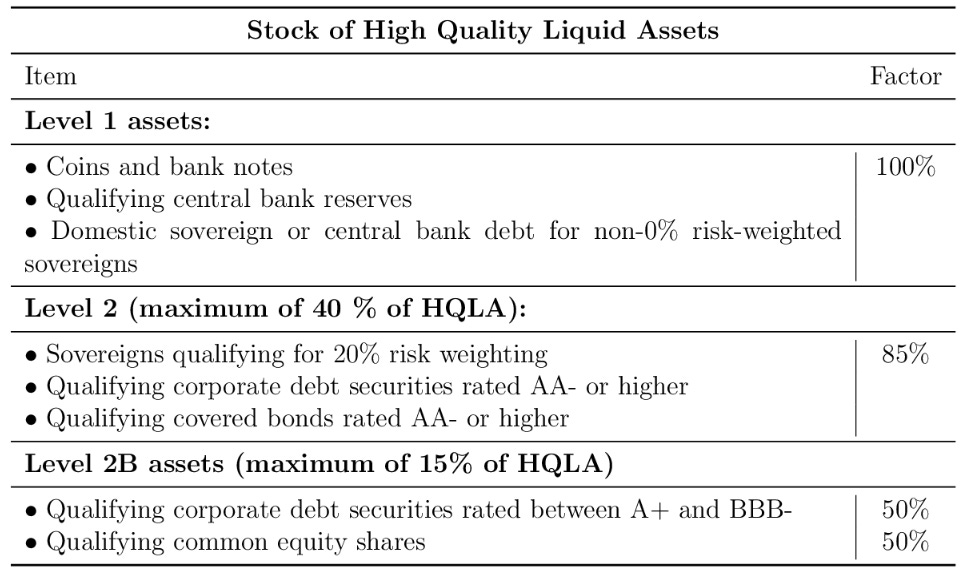

Wofür werden die Reserven (auch als Rücklagen bezeichnet) verwendet?

Meistens zur Abwicklung von Transaktionen mit anderen Banken.

Zusammen mit Staatsanleihen und bestimmten Unternehmens- und hypothekarisch gesicherten Wertpapieren zählen sie zu den hochqualitativen liquiden Aktiva (HQLA): Banken können sie zur Bezahlung anderer Banken verwenden, wenn sie von diesen HQLA-Aktiva kaufen, wobei die Bankreserven in einem geschlossenen System wie eine heiße Kartoffel weitergegeben werden.

Aber sie werden die Reserven nicht zum Kauf von Aktien verwenden - sie sind nicht oder nur unter sehr strengen Bedingungen als Aktiva im Sinne der Mindestliquiditätsquote zugelassen.

Der Anteil des Eigenkapitals an den Liquiditätspuffern großer europäischer und US-amerikanischer Banken ist extrem gering - die Bedingungen sind so streng, dass man sagen könnte, er liegt bei fast 0 %.

Ich weiß, an was Sie jetzt denken: den Effekt der Neugewichtung von Portfolios.

Wenn die Banken sich gegenseitig die Liquiditätspuffer für Unternehmensanleihen wegnehmen, werden sich die Spreads einengen, was auch die Aktienanleger zu einer aggressiveren Haltung motivieren dürfte.

Das ist teilweise richtig, aber es ist ein potenzieller Effekt zweiter Ordnung, der auch Fundamentaldaten (!) zum Beweis der These erfordert: Banken werden nicht blindlings in Unternehmensanleihen investieren, weil sie mehr Reserven haben, wenn sie das Risiko steigender Zahlungsausfälle wittern.

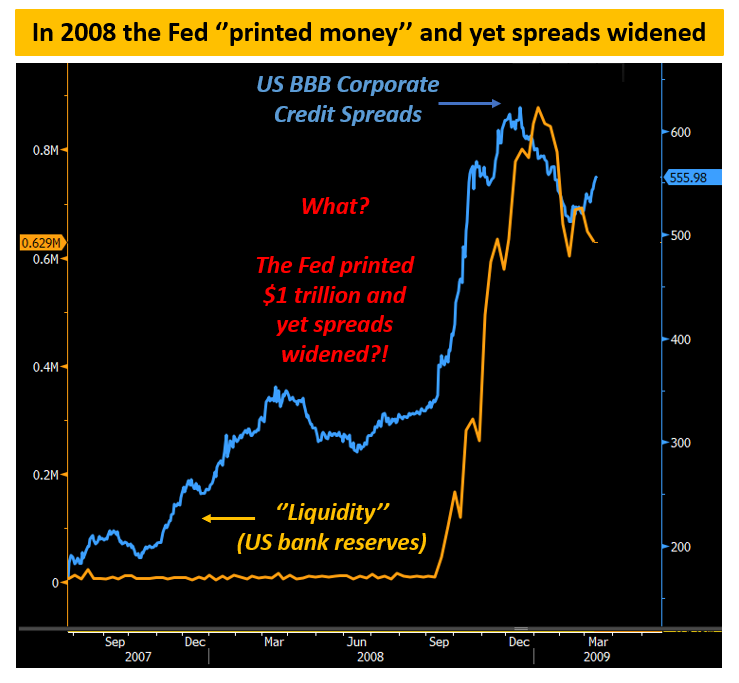

Sehen Sie sich an, wie es im Jahr 2008 gelaufen ist: Die Fed hatte in kürzester Zeit fast 1 Bio. USD gedruckt (orange), und dennoch weiteten sich die Kreditspreads der Unternehmen (blau) weiter aus, als die Ausfallrisiken aufgrund der Finanzkrise zunahmen.

Schließlich spielt das wirtschaftliche Umfeld eine wichtige Rolle.

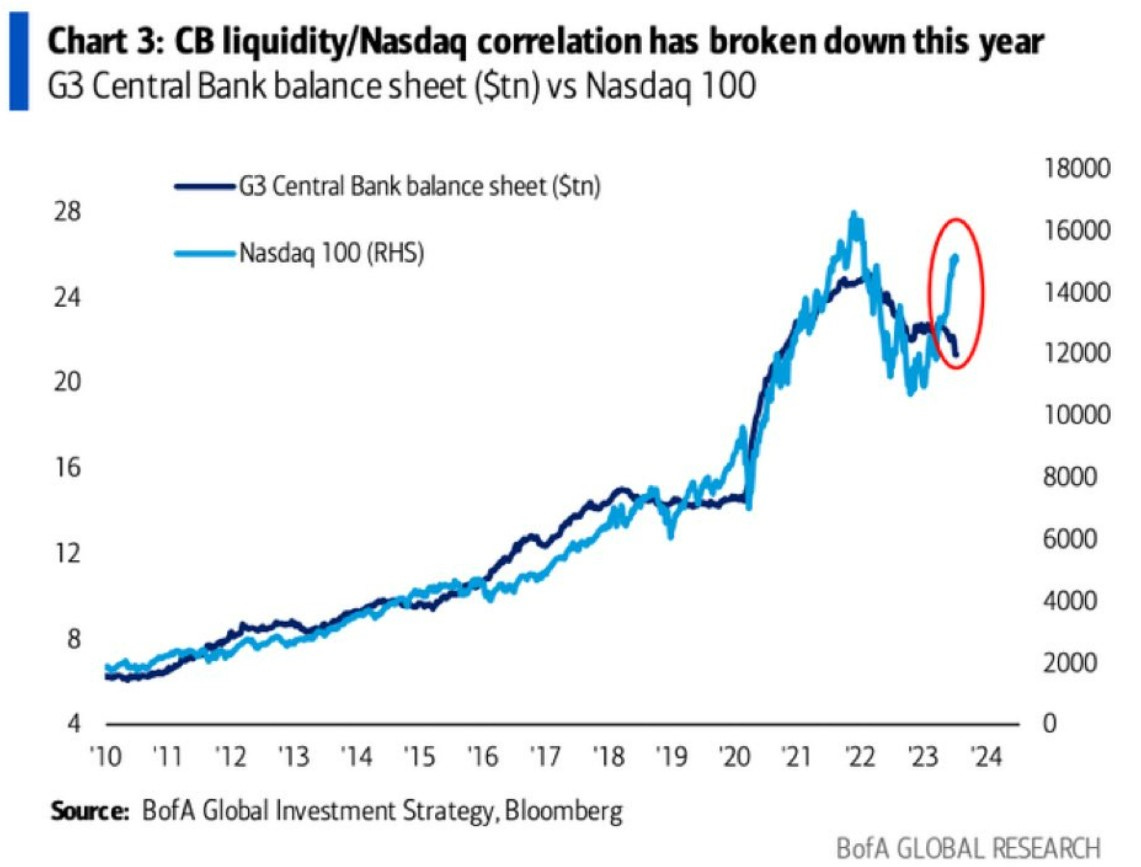

Dies bringt mich zu dem Hauptpunkt, warum die ursprüngliche Grafik in diesem Artikel irreführend ist.

Diese beiden Linien haben sich in den letzten 15 Jahren aus unterschiedlichen Gründen aufwärts entwickelt: Die Zentralbanken haben mit QE & Co. weiter akkommodiert, um die Inflation wieder auf das gewünschte Zielniveau zu bringen und, was am wichtigsten ist...

...der Nasdaq 100 ist auch deshalb beständig gestiegen, weil die Gewinne im Durchschnitt um rund 10 % pro Jahr (!!!) anzogen.

Sie glauben mir immer noch nicht?

Lassen Sie uns gemeinsam ein paar einfache Berechnungen anstellen.

Stimmt es wirklich, dass die „Liquidität“ so eng mit den Aktienmarktrenditen korreliert ist?

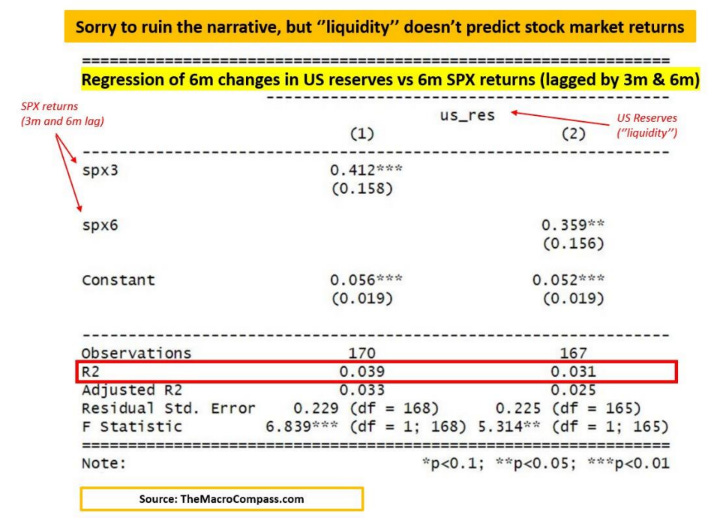

Wir haben eine einfache lineare Regressionsanalyse zwischen der Veränderung der „Liquidität“ (US-Bankreserven) und den Renditen des S&P 500 in den letzten 15 Jahren durchgeführt - wir haben mit Zeitverzögerungen, Ausreißern, Renditefenstern, einfach allem möglichen gespielt.

Bankreserven und Aktienmärkte tendieren beide dazu, im Laufe der Zeit zu steigen, und daher sehen sie „korreliert“' aus, aber die Analyse der Änderungsrate der Liquidität und der S&P 500 Renditen hilft, diese Erscheinung zu glätten.

Das Ergebnis war durchweg eindeutig.

Eine einfache lineare Regression zeigt uns, dass „Liquidität“ bei der Prognose von Aktienmarktrenditen ein ziemlich schlechter Indikator ist: Wie die R2-Daten zeigen, erklärte die US-Liquidität in den letzten 15 Jahren nur 3-4 % (!) der Schwankungen der SPX-Renditen.

Also, ja: beide Reihen haben sich im Laufe der Zeit nach oben entwickelt, und die Darstellung auf einem Zwei-Achsen-Diagramm sieht toll aus, aber Aktien steigen im Laufe der Zeit, weil die Erträge wachsen und nicht, weil die Zentralbanken „Geld“ in das „System“ pumpen.

Geld ist in diesem Fall gleichbedeutend mit Bankreserven, und die Banken können und wollen ihre Reserven nicht zum Kauf von Aktien verwenden - die direkte Beziehung und die simple Logik, die sich Mainstream-Makrokommentatoren gerne zu eigen machen ..

... gibt es einfach nicht!

***

Dieser Artikel wurde ursprünglich auf The Macro Compass veröffentlicht. Werden Sie Teil der lebendigen Community von Makro-Investoren, Asset Allocators und Hedge-Fonds - finden Sie heraus, welche Abo-Stufe am besten zu Ihnen passt, indem Sie auf diesen Link klicken.