Es herrscht größte Verunsicherung an den Börsen. Das erkenne ich nicht nur an den fallenden Aktienkursen, die gestern angesichts der Eskalation in der Ukraine erneut kräftig eingebrochen sind. Sondern Stockstreet erreichen aktuell auch deutlich mehr Leser-Mails. Da wird skeptisch gefragt, ob es jetzt tatsächlich schon die Zeit zum Einstieg ist. Ein Leser meint, außer bei „kurzen (riskanten) Trades ist für viele Monate die Luft raus“. Und ein anderer Leser gesteht, dass er aktuell „komplett überfordert“ ist.

Ein immer gleiches Muster

Dieses psychologische Muster ist absolut typisch an den Börsen. Dabei war es doch eigentlich vollkommen klar, dass es irgendwann zu einer größeren Korrektur kommen würde. Und jetzt, wo sie (endlich) da ist und mit ihr deutlich günstigere Einstiegskurse winken, trauen sich Anleger nicht mehr in den Markt. Stattdessen werfen sie resigniert das Handtuch.

Eine erwartete Korrektur auch nutzen

Nicht ohne Grund lautet ein bekannter Börsenspruch „Kaufen, wenn die Kanonen donnern!“. So dramatisch es auch ist, dass in der Ukraine Krieg herrscht und sich dieser durch die russische Invasion ausweitet – es hat sich stets ausgezahlt, genau bei solchen Entwicklungen den ängstlichen Anlegern ihre Anteile zu günstigen Kursen abzunehmen und vorsichtig in den Markt einzusteigen. Dabei gilt es, bei weiter fallenden Kursen das Engagement langsam auszubauen. So bereitet man in eine Korrektur hinein die Basis für zukünftige hohe Gewinne.

Aus meinen Analysen der vergangenen Wochen und Monate lässt sich entnehmen, dass ich lange auf eine größere Korrektur gewartet habe. Aufgrund der hohen Gefahr fallender Kurse habe ich daher eine defensive Strategie vertreten. Das hat im vergangenen Jahr zwar Rendite gekostet, doch ich habe konsequent den Plan verfolgt, auf die größere Korrektur zu warten, um dann in diese hinein Long-Positionen zu Schnäppchenkursen ins Depot zu holen. Warum sollte ich also jetzt von diesem Plan abrücken, wo es die Schnäppchenkurse endlich gibt?!

Die Korrektur kam nicht überraschend

Zumal die Korrektur alles andere als unerwartet kam. Vor einer Wochen habe ich die Leser des „Börse-Intern Premium“ daran erinnert, dass ich schon im Mai 2021 von einer möglichen Topbildung im deutschen Leitindex geschrieben habe (siehe zum Beispiel Börse-Intern vom 18.02.2021 - „Die große Wende kommt am Anleihemarkt wieder in Gang“). Damals wurden von den meisten Marktteilnehmern noch die intakten Aufwärtstrends der Aktienmärkte mit immer neuen Rekordhochs gefeiert.

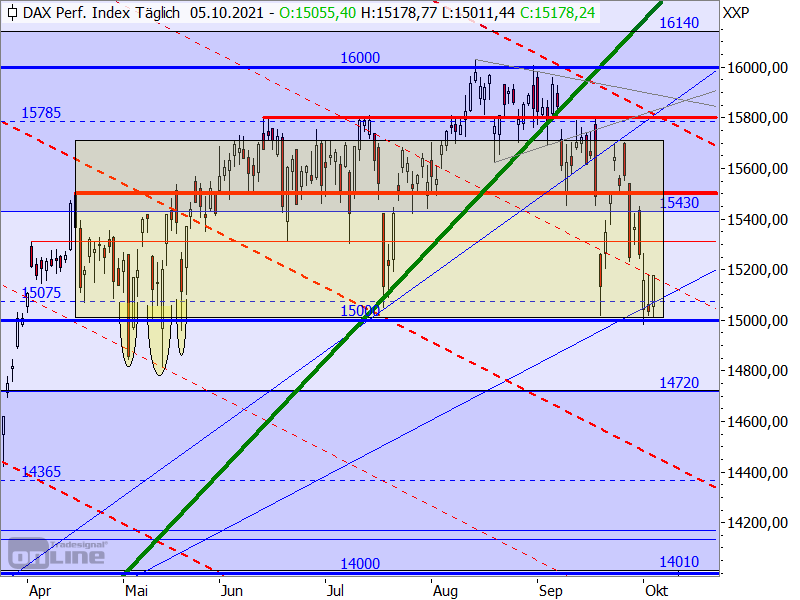

Doch diesbezüglich hatte ich – aus heutiger Sicht völlig zu Recht - vor Bullenfallen im DAX gewarnt. Dazu hatte ich auch schon am 05.10.2021 in der Börse-Intern erstmals eine breite Range im DAX-Chart eingezeichnet (gelbes Rechteck):

(Quelle: Börse-Intern vom 05.10.2021)

Zu dieser Zeit musste ich mich für meine anhaltende Skepsis häufig rechtfertigen. Und es fiel mir auch daher nicht leicht, standhaft zu bleiben, als der DAX noch weitere zwei Mal aus der Range nach oben ausbrechen konnte:

Doch er ist auch weitere zwei Mal in die Range zurückgefallen (= Bullenfallen) und letztlich aus ihr nach unten herausgefallen. Daher dürfte heute sicherlich kaum noch ein Anleger meine Skepsis kritisieren.

Auf eine Übertreibung folgt (immer) ein böses Erwachen

Standhaftigkeit und eine langjährige Börsenerfahrung, dass Übertreibungen zwar länger anhalten können als gedacht, es aber stets ein böses Erwachen gibt, haben sich letztlich ausgezahlt. Genau diese Erfahrung habe ich mit Ihnen geteilt und vor dem bösen Erwachen wiederholt gewarnt. So war hier in der Börse-Intern unter anderem zu lesen, dass die Rally in den USA zuletzt nur noch bei relativ wenigen Werten – den Schwergewichten – stattfand. Dadurch verdeckten die Aktienindizes, dass es unter der Oberfläche längst krachte.

Distributionsphasen im DAX und Dow Jones

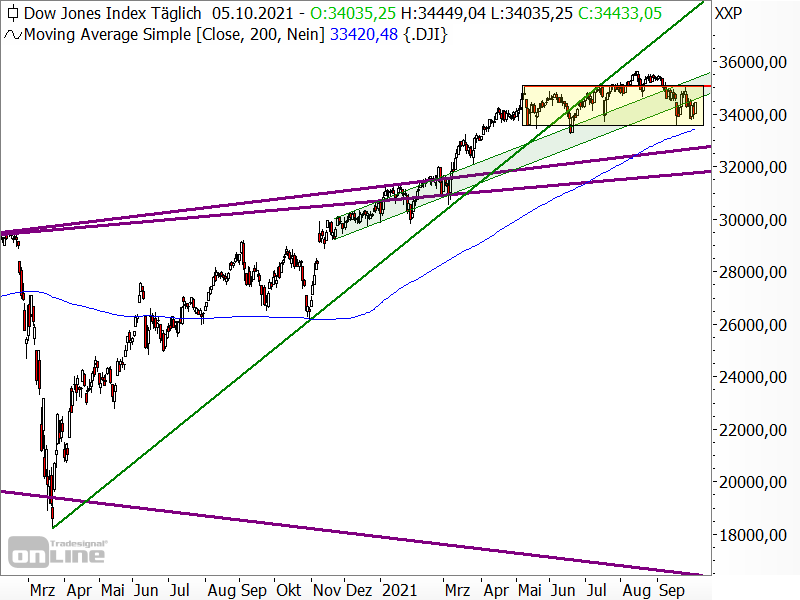

Das galt insbesondere für den S&P 500 und den Nasdaq 100, weniger für den Dow Jones. Denn der Dow Jones verhielt sich eher wie der DAX (oder umgekehrt). So hatte ich in der Börse-Intern vom 05.10.2021 auch in den Chart des Dow Jones eine Seitwärtsrange eingezeichnet:

(Quelle: Börse-Intern vom 05.10.2021)

Die Analysten von HSBC (LON:HSBA) Trinkaus & Burkhardt haben diese Seitwärtsbewegung gestern in ihrer Analyse als „Distributionsphase“ bezeichnet und dazu folgenden Chart geliefert:

(Quelle: HSBC Trinkaus & Burkhardt)

„Der Dow Jones notiert aktuell auf dem Niveau vom Frühjahr 2021. Die amerikanischen Standardwerte befinden sich also seit einem knappen Jahr in einer drohenden Distributionsphase“, schrieben sie dazu.

In einer Distributionsphase versuchen institutionelle Anleger ihre großen Positionen so im Markt zu verkaufen, dass dieser nicht stark nachgibt. Dadurch können sie vorsichtig und über mehrere Monate auf hohem Niveau Anteile platzieren. Diese Verkäufe führen allerdings dazu, dass aus einer Rally eine Seitwärtsbewegung wird.

Auch ich hatte wiederholt berichtet, dass sich DAX und Dow Jones nicht mehr weit von ihren Niveaus vom Frühjahr 2021 nach oben entfernen konnten und Anleger daher mit diesen Indizes monatelang kaum Geld verdienen konnten. Den niedrigen Gewinnen standen aus meiner Sicht hohe Risiken gegenüber, so dass das Chance-Risiko-Verhältnis nicht mehr stimmte. Und inzwischen ist auch der Dow Jones aus seiner Seitwärtsbewegung dynamisch nach unten ausgebrochen.

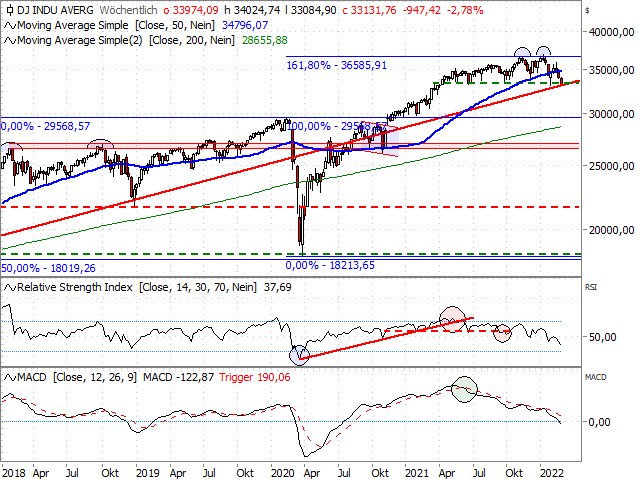

Damit wurde womöglich eine Topbildung vollendet. Mit viel Glück haben wir es vielleicht auch nur mit einer ABC-Korrektur zu tun (rote Buchstaben im Chart). Diese würde zu meinem langfristigen Elliott-Wellen-Szenario passen:

Allerdings ist fraglich, ob das bisherige Ausmaß der (ABC-)Korrektur ausreicht, um den vorherigen (5-gliedrigen) Aufwärtstrend zu „bereinigen“. Denn bislang hat der Dow Jones noch deutlich weniger als 38,20 % des Aufwärtstrends korrigiert. Das wäre erst bei 29.794,35 Punkten der Fall.

Leider kann ich Ihnen nicht sagen, wann und wo die Korrektur dieses Mal endet. Das kann niemand.

Gestaffelter Einstieg wie im Corona-Crash

Wenn man aber die vergangenen Wochen genutzt hat, um Gewinne zu realisieren und Cash aufzubauen, dann muss man jetzt eben den Mut haben, den eingangs genannten Plan umzusetzen. Ich weiß, dass die Angst vor weiter fallenden Kursen lähmen kann. Warum sollte ich jetzt einsteigen, wenn die Position morgen womöglich schon im Minus notiert, mag man sich fragen. Doch genau aus diesem Grund hatte ich jüngst geschrieben, dass man beim jetzigen Einstieg in Long-Trades bereit sein muss, bei weiter fallenden Kursen weitere Long-Positionen einzugehen.

Man muss das Kapital also so aufteilen, dass man gestaffelt in den Markt einsteigen kann. Dann kann man im nächsten Aufwärtstrend, der nach dem Ende der aktuellen Korrektur ganz sicher kommt, schrittweise Gewinne realisieren. Diese Empfehlung hatte ich übrigens auch im Corona-Crash gegeben (siehe zum Beispiel Ausgaben vom 10. März oder 25. März). Und diese Strategie hat sich für sehr viele Anleger bestens ausgezahlt.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus