Rückblick

Chartanalyse Bitcoin in US-Dollar

Wochenchart: Starke Widerstandszone zwischen 28.500 und 31.500 USD

Tageschart: 200-Tagelinie hat gehalten

Sentiment Bitcoin – Stimmung verbessert sich weiter

Saisonalität Bitcoin – Weiterhin positiv bis Anfang Juni 2023

Bitcoin gegen Gold

Makro-Update – Bankkrise sorgt für Kehrtwende in der Notenbankpolitik

Fazit: Bitcoin – Jeder Rücksetzer ist eine Kaufchance

Vor vier Wochen hatten wir für den Bitcoin als nächstes Kursziel die Marke von 30.000 USD genannt. Tatsächlich sind die Notierungen dieser runden und psychologischen Marke Mit einem zwischenzeitlichen Hoch bei 28.936 USD bereits ein großes Stück nähergekommen. Der Weg dorthin war allerdings äußert volatil und alles andere als geradlinig.

Bitcoin in USD, 4h-Chart vom 28.März 2023. Quelle: Tradingview

Zunächst erreichte der Bitcoin mit 25.234 USD am 16.Februar den höchsten Stand seit acht Monaten! Nachdem jedoch drei Durchbruchsversuche über die Marke von 25.000 USD fehlschlugen, orientierten sich die Kurse zunächst langsam wieder gen Süden. Mit dem recht unvermittelt aufkommenden Bank-Run in den USA beschleunigte sich die Korrektur. So ging es in einem panischen Marktumfeld zügig drei Stockwerke tiefer und erst bei Ausverkaufskursen um 19.569 USD fand der Bitcoin seinen Tiefpunkt.

Als sich am Sonntagabend, den 12.März, dann der Umfang der Rettungsmaßnahmen zur Stabilisierung der Bankenkrise durch die Pleite der Silicon Valley Bank (OTC:SIVBQ) abzeichnete, sprang der Bitcoin schnell zurück auf 22.000 USD. Der Markt reagierte also sofort mit einer V-förmigen Trendwende nach oben. Insgesamt folgte auf das Tief am 10.März ein Anstieg um fast 10.000 USD bzw. über 47% innerhalb von 10 Tagen. Mit 28.936 USD erreichte der Bitcoin schließlich den höchsten Stand seit dem 11.Juni 2023.

Insgesamt unterstrich der Bitcoin mit diesem erratischen Kursverhalten mal wieder seine volatile Natur. Gleichzeitig aber hat der Bitcoin seinen Status als sicheren Hafen gegen ungezügelte Geldmengenausweitungen in einem sehr schwierigen Marktumfeld bravourös bestätigt und 98% aller Unternehmen im breit angelegten S&P 500-Index im März outperformt.

Bitcoin in USD, Wochenchart vom 28. März 2023. Quelle: Tradingview

Ausgehend von seinem Tiefpunkt am 21.November bei 15.479 USD konnte sich der Bitcoin in den letzten vier Monaten in der Spitze bis auf 28.936 USD (+89,81%) erholen. Während sich der Beginn der Erholung im Dezember noch undurchsichtig und schemenhaft präsentiert, sorgten zwei große grüne Wochenkerzen in der ersten Januarhälfte für mehr Klarheit. Der Februar hingegen war von einer Konsolidierung gekennzeichnet, während die Kurse im März letztlich wieder klar gen Norden streben.

Im Zuge der fulminanten Erholung wurde das 23,60%-Retracement (28.109 USD) bereits abgearbeitet. Das 38,2%-Retracement liegt bei 35.924 USD und sollte ebenfalls erreicht werden. Auf dem Weg dorthin wartet „nur noch“ die runde Marke von 30.000 USD bzw. die breite Widerstandszone zwischen 28.500 und 31.500 USD. Ein direktes Überwinden dieser starken Widerstandszone erscheint jedoch eher unwahrscheinlich. Stattdessen könnte der Bitcoin vermutlich mehrere Anläufe benötigen, bevor es dann mit Schwung Richtung 35.000 USD und höher weitergehen sollte.

Insgesamt ist der Wochenchart nach wie vor bullisch. Die nächsten Kursziele liegen bei 30.000 und 35.000 USD. Angesichts der überkauften Wochen-Stochastik könnte auf dem Weg dorthin durchaus eine etwas größere Korrekturschleife notwendig werden. Hält sich die Erholung hingegen an den Fahrplan aus dem Jahre 2019 wäre ein mehr oder weniger direkter Durchmarsch bis auf ca. 50.000 USD bis Anfang Juni möglich.

Bitcoin in USD, Tageschart vom 28. März 2023. Quelle: Tradingview

Auf dem Tageschart war der Bitcoin schon bis auf 25.234 USD enteilt, bevor die aufkommenden Bankenkrise einen Rücksetzer erzwang. Dieser fand genau an der 200-Tagelinie (20.253 USD) seinen Tiefpunkt und die Bitcoin-Notierungen drehten von hier aus scharf nach oben. Diese Aufwärtswelle (+50,14%) wird aktuell auf hohem Niveau konsolidiert, wobei sich die Kurse bislang oberhalb der ersten Unterstützung um 26.500 USD halten konnten.

Zwar wäre ein etwas tieferer Rücksetzer z.B. bis auf unter 25.000 USD keine Überraschung und durchaus gesund, die Mehrheit am Markt hat den scharfen Anstieg jedoch verpasst und hofft nun auf genau so einen Rücksetzer. Angesichts der scharfen V-förmigen Trendwende wird der Bitcoin den Nachzüglern daher vermutlich keinen allzu großen Gefallen mehr tun. Damit kehrt „die Angst nichts zu verpassen“ zurück in den Markt.

Zusammengefasst ist der Tageschart bullisch und lässt in Kürze einen Anstieg bis auf ca. 30.000 USD erwarten. Auf der Unterseite sollte idealerweise bereits die neue Unterstützung um 25.000 USD möglichen Angriffen der Bären standhalten. Ein Rücketzer bis auf 23.000 USD wäre erst recht eine Kaufchance. Nur ein Rückfall unter 20.000 USD beendet das Erholungsszenario.

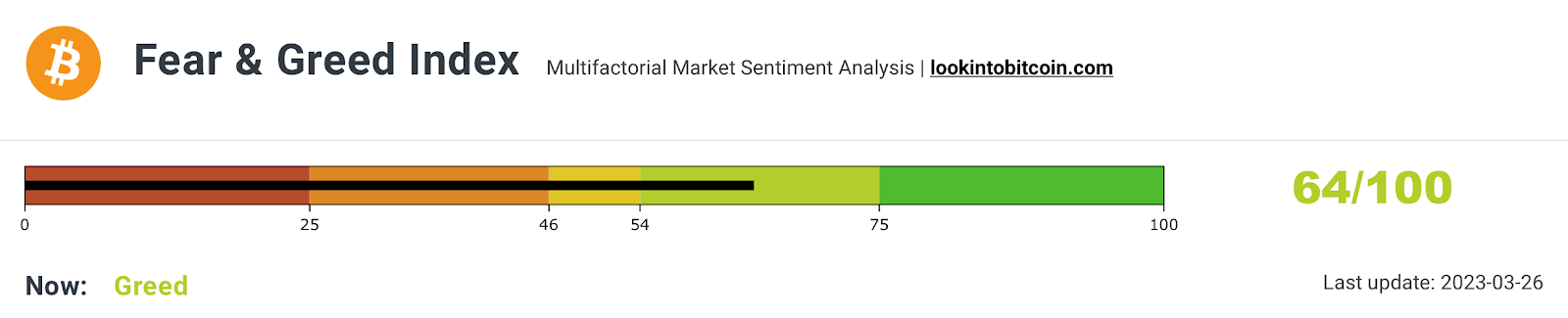

Crypto Fear & Greed Index vom 27. März 2023. Quelle: Lookintobitcoin

Die Stimmung im Krypto-Sektor hat sich in den letzten vier Wochen weiter aufgehellt. Der „Crypto Fear & Greed Index“ nähert sich mit einem Wert von 64 weiter dem zu optimistischen „Gier-Zustand“ an.

Crypto Fear & Greed Index vom 25. März 2023. Quelle: Lookintobitcoin

Noch hat der Sentiment-Index aber weiter Luft nach oben. Erst bei Werten oberhalb von ca. 75 bis 80 dürfte die laufende Erholung ins Stocken geraten. Das Überraschungspotenzial sitzt weiter auf der Oberseite.

Insgesamt ist der Bitcoin weit entfernt von Euphorie und überbordendem Optimismus. Gleichzeitig liegt aber auch keine antizyklische Kauf-Chance vor.

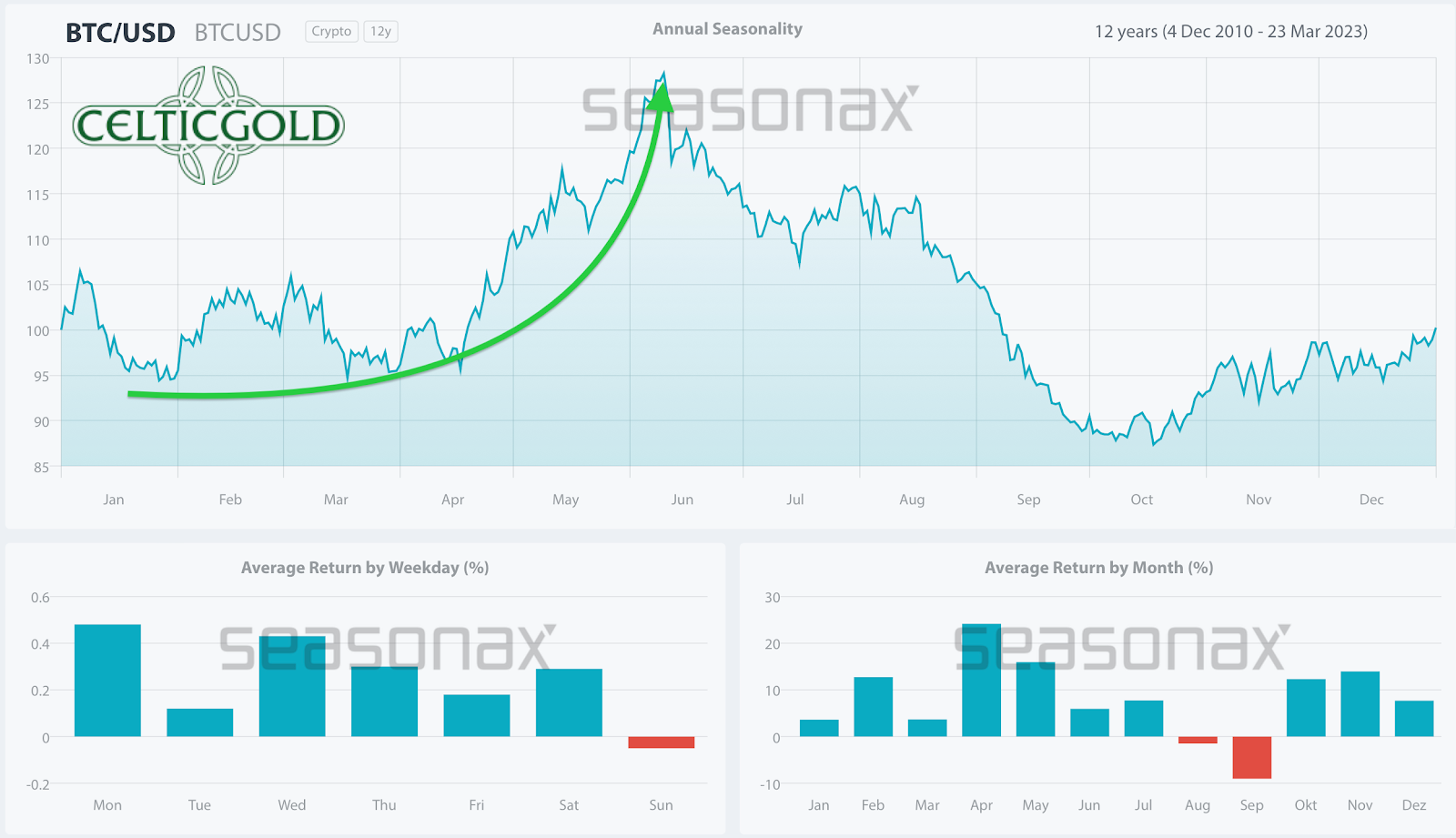

Bitcoin Saisonalität vom 23. März 2023. Quelle: Seasonax

Die saisonale Statistik ist der laufenden Erholung beim Bitcoin wohlgesonnen und könnte diese noch bis Anfang bzw. Mitte Juni stützen. Erst danach kippt das saisonale Muster und der Bitcoin gerät typischerweise ab Mitte Juni bis in den Spätherbst hinein deutlich unter Druck.

Bitcoin/Gold-Ratio, Wochenchart vom 28. März 2023. Quelle: Tradingview

Sowohl der Goldpreis auch der Bitcoin konnten in den letzten zwei Wochen deutlich zulegen. Bei Kursen von derzeit knapp 26.700 USD für einen Bitcoin und 1.955 USD für eine Feinunze Gold, muss man für einen Bitcoin derzeit rund 13,7 Unzen Gold bezahlen. Andersherum gesagt kostet eine Feinunze Gold aktuell ca. 0,073 Bitcoin.

Trotz des stark gestiegenen Goldpreises und des zwischenzeitlich scharfen Rücksetzers beim Bitcoin, ist der Bitcoin seit Jahresbeginn eindeutig das schnellere Pferd. Tatsächlich hat der Bitcoin gegen das Gold seit dem 1.Januar in der Spitze um 61,85% deutlich zugelegt. Während die konservative Natur des Goldes in einem Risk-Off Umfeld wie im Jahre 2022 für einen stabilen Anker sorgte, ist für den Risk-On Modus der Bitcoin wesentlich besser geeignet. In einem ständig wechselnden Marktumfeld fährt man mit der Kombination aus Bitcoin und Gold am besten.

Charttechnisch spricht das Bitcoin/Gold-Ratio weiterhin für eine Outperformance des Bitcoins gegen das Gold. Die seit Jahresbeginn laufende Erholung hat bislang das Minimalziel (23,6%-Retracement) bei 15,65 noch nicht erreicht. Eine „kleine“ Standard-Erholung bzw. Gegenbewegung sollte das Ratio mindestens bis an das 38,2%-Retracement bei 19,81 bringen. Die zunehmend stark überkaufte Wochenstochastik ist allerdings ein Warnsignal.

Zusammengefasst befindet sich das Bitcoin/Gold-Ratio seit Jahresanfang klar in einer Erholung. Bis zum Minimal-Erholungsziel im Bereich von 15,50 bis 16 wäre noch Luft.

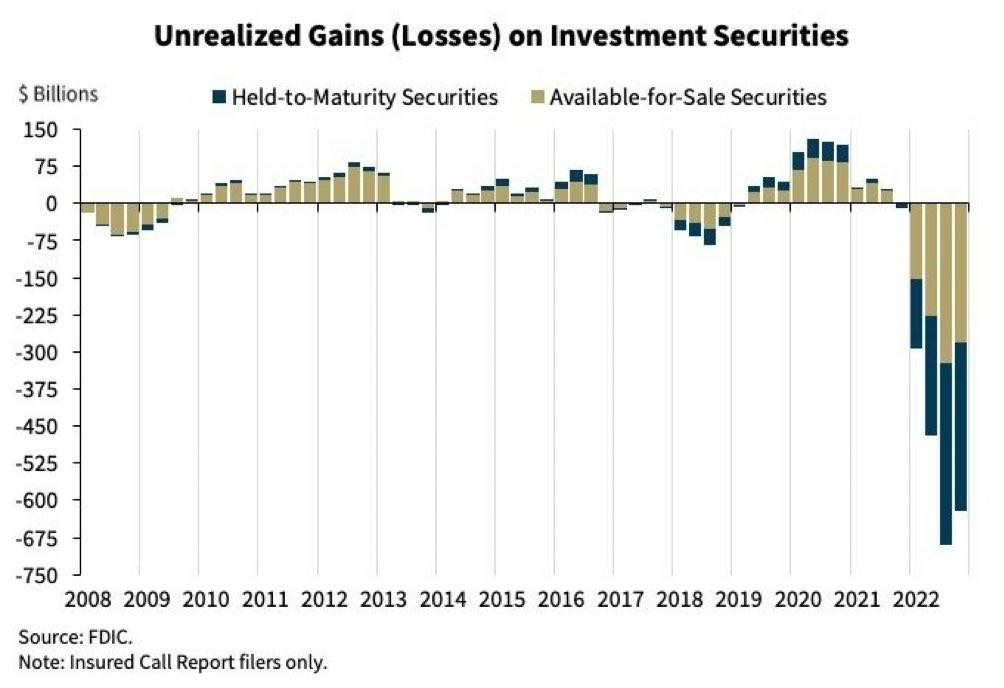

Mit dem Zusammenbruch der Silicon Valley Bank ist die Finanzkrise über Nacht und mit voller Wucht zurückgekehrt. Zwischenzeitlich wurden auch die New Yorker Signature Bank (OTC:SBNY) und die Silvergate Bank sowie das Schweizer Traditionshaus Credit Suisse (SIX:CSGN) abgewickelt. Mehr als 180 US-Banken sollen in ähnlicher Schieflage sein, da sie aufgrund von nicht realisierten Verlusten in Höhe von mehr als 620 Mrd. USD, die durch die überraschenden Zinserhöhungen der Fed verursacht wurden, eigentlich insolvent wären. Auch die Gerüchte um die Deutsche Bank und das US-Brokerhaus Charles Schwab (NYSE:SCHW) nehmen zu. Gleichzeitig haben Anleger in kürzester Zeit mehr als 500 Mrd. USD von Banken abgezogen und in vermeintlich sicherere Häfen transferiert. Der größte Bankenkollaps seit der Finanzkrise 2008 befeuert die Spekulationen sowie die Angst vor einem Dominoeffekt.

Nicht realisierte Gewinne (Verluste) aus Wertpapieren. Quelle FDIC

Wir hatten in den letzten 12 Monaten an gleicher Stelle immer wieder davor gewarnt, dass die amerikanische Notenbank Fed mit ihren brachialen Zinserhöhungen etwas kaputtmachen wird. Nun ist es in kürzester Zeit zu einem Zusammenbruch dreier US-Finanzinstitute gekommen und es droht eine riesige Katastrophe im Weltfinanzsystem. Dafür verantwortlich sind die brutalen und völlig übereilten Zinserhöhungen, welche das überschuldete Bankensystem und damit die gesamte Weltwirtschaft vor den Abgrund zwingen.

US-Notenbank Bilanzsumme vom 22. März 2023. Quelle: Holger Zschaepitz

Panisch wurden staatliche Rettungsmaßnahmen in noch nie gesehenem Umfang auf den Weg gebracht. Dadurch ist die Fed-Bilanzsumme sofort um über 300 Mrd. USD nach oben gesprungen und das Kapitel „Quantitative Tightening“ wohl beendet. Ebenso ist in den kommenden ein bis drei Monaten eine Abkehr von der restriktiven Geldpolitik zu erwarten, denn die Märkte werden die Notenbanker zu Zinssenkungen zwingen. Ansonsten wird sich das Drama immer weiter durch das Bankensystem fressen und dann auch die Realwirtschaft in die Knie zwingen. Im Anschluss wären Ausschreitungen, Anarchie und Revolution zu befürchten.

Letztlich wird also zur kurzfristigen Lösung mal wieder Geld gedruckt werden. Und das in noch nie gesehenem Ausmaß. Das Inflationsregime und die Politik des lockeren Geldes sind nach kurzer Pause bedingt durch die neue Finanzkrise zurück. Dadurch sind zweistellige Inflationsraten in den kommenden Jahren absehbar, eventuell kommt es dazu auch schon früher. Der Kampf gegen die Inflation ist verloren.

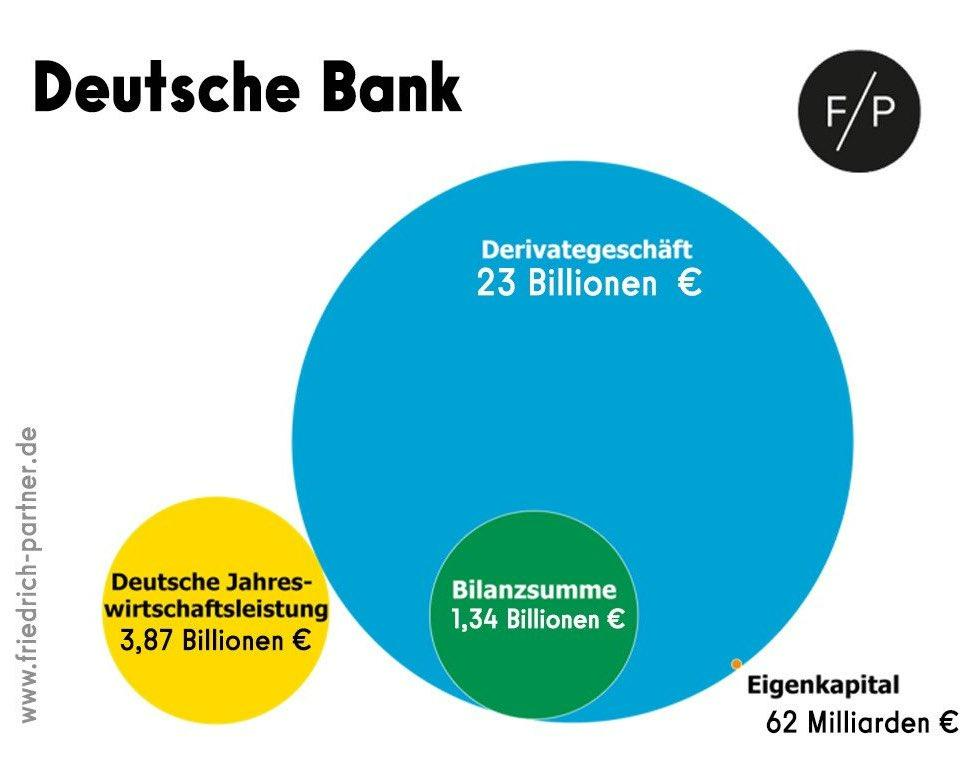

Situation bei der Deutschen Bank (ETR:DBKGn) vom 25.März 2023. Marc Friedrich

Mit den Liquiditätsstabilisierungsmaßnahmen wurde das Vertrauen der Investoren bislang aber nur ansatzweise wieder hergestellt. Kritisch beäugt der Markt aktuell insbesondere die Entwicklung der Deutsche Bank. Hier ist das Misstrauen besonders hoch, obwohl die Deutsche Bank für 2022 einen Gewinn auswies und große Umstrukturierungsmaßnahme auf den Weg gebracht hat.

Die Investoren sind offenbar besorgt über die finanzielle Stabilität der Bank und das Potenzial für Verluste durch laufende Geschäfte oder zukünftige Zahlungsverpflichtungen. Aus diesem Grund stiegen die sogenannten Credit Default Swaps (CDS) der Deutschen Bank zuletzt massiv an, mit denen man sich gegen Zahlungsausfälle bei Anleihen von Banken absichern kann. Die Preise der CDS für Anleihen in Höhe von 10 Mio. EUR der Deutschen Bank kosten inzwischen 200.000 EUR. Bei keiner anderen Großbank ist der Preis höher. Dass die Deutsche Bank das gleiche Schicksal wie die Credit Suisse erleidet ist daher alles andere als ausgeschlossen.

Insbesondere ein Zusammenbruch des US-Gewerbe-Immobilien-Marktes könnte die Deutsche Bank kippen lassen und einen vom World Economic Forum (WEF) geplanten Übernahmecoup Realität werden lassen, denn es sollen offensichtlich alle systemrelevanten Banken "auf Kurs" der kommenden digitalen Währungen (CBDCs) gebracht werden, sofern sie das nicht schon sind.

Für den Anleger bedeutet dies, dass Edelmetalle, Bitcoin und Bargeld wichtiger denn je sind. Mit Qualitätsaktien (Sondervermögen) kann man zwar vermutlich einer Enteignung im Pleitefall entgehen, außerhalb des kollabierenden Finanzsystems befindet man sich aber nur mit Gold, Silber und Bitcoin. Während die Bankaktien (NASDAQ:KBWB) kollabierten, stieg der Bitcoin deutlich an. Sollte es zu einer galoppierenden Inflation oder gar einer Hyperinflation kommen, wird Bitcoin das schnellste Pferd sein.

In den letzten drei Wochen haben sich die Ereignisse überschlagen. Auch wenn sich die verantwortlichen Notenbanker und Politiker noch winden, ist das Experiment „Zinserhöhung und Bilanzreduzierung“ eindeutig gescheitert. Man kann nur hoffen, dass sich die Dinge kurzfristig etwas beruhigen und Anleger dadurch etwas Zeit gewinnen können. Die Verunsicherung ist jedenfalls riesig und die Implosion könnte jetzt auch ganz schnell gehen bzw. dürfte sich die Inflation dramatisch beschleunigen.

Idealerweise liefert der Bitcoin dabei mit einem kurzen Rücksetzer in den Bereich zwischen 23.000 und 25.000 USD noch mal eine Kaufchance, um das ersparte Vermögen teilweise in das digitale Gold umzuschichten und damit in Sicherheit zu bringen.

Unser im Dezember dargelegtes Erholungsszenario ist jedenfalls intakt. Es würde uns angesichts der dramatischen Lage im Finanzsystem nicht überraschen, wenn der Bitcoin schon in wenigen Monaten an der Marke von 50.000 USD kratzen würde.