Bereits in der DAX-Analyse vom 1. Juni hatte ich bemängelt, dass die Kurse nach einem neuen Rekordhoch immer wieder zurückgesetzt haben. Und damals erhielt ich dazu von Jochen Steffens noch am selben Tag folgenden Chart:

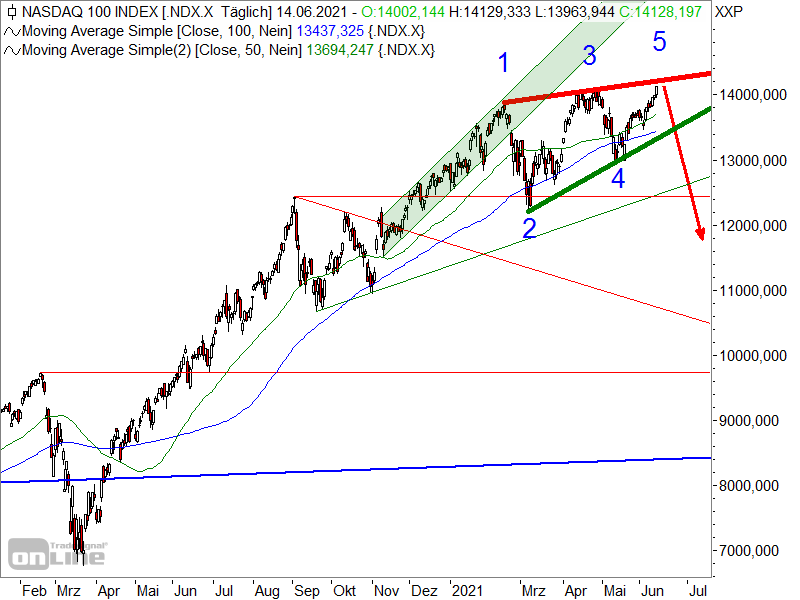

Zu sehen ist hier ein möglicher Bear-Keil im Nasdaq 100 (schwarze Trendlinien). Jochen schrieb dazu, dass es eine alte Technik von institutionellen Anlegern gibt, um in Übertreibungen gut aus dem Markt heraus zu kommen:

Wenn institutionelle Anleger aussteigen wollen

Wird ein neues (Rekord-)Hoch markiert, ist die Stimmung unter den Anlegern natürlich meist bullish. Die Kaufbereitschaft ist hoch. Und in diesen Markt hinein trennen sich institutionelle Investoren von ihren Positionen. Es werden möglichst viele Anteile verkauft. Durch das erhöhte Angebot fallen die Kurse unter das ehemalige Hoch zurück. Dann werden die Verkäufe eingestellt, um eine größere Korrektur zu vermeiden. Kommt es anschließend wieder zu steigenden Kursen und einem neuen (Rekord-)Hoch, nutzen die institutionellen Investoren die erneut bullishe Stimmung für weitere Verkäufe.

Gerade in Marktphasen, in denen die Volatilität und das Handelsvolumen gering ist, wie in den Sommermonaten, können institutionelle Investoren auch selbst für neue Hochs sorgen, um die bullishe Stimmung aufrecht zu erhalten. Aufgrund des geringen Handelsvolumens reichen dazu bereits kleinere Käufe. Ist das bullishe Signal eines neuen Hochs gesendet, zieht dies neue Käufer an, denen die institutionellen Investoren dann wieder ihre Anteile verkaufen können.

Was am Ende passiert, ist klar: Die Kleinanleger haben den Großanlegern ihre Anteile zu hohen Kursen abgenommen, der Markt kippt nach unten und die Kleinanleger sind wieder einmal die Dummen.

Bear-Keil im Nasdaq 100

Durch dieses Anlegerverhalten, bei denen neue Hochs immer wieder abverkauft werden, die Kurse aber tendenziell weiter steigen, kommt es charttechnisch typischerweise zu bearishen Keilformationen, die letztlich nach unten aufgelöst werden, wenn der Markt kippt. Und eine solche Formation sieht Jochen Steffens, wie eingangs geschrieben, bereits seit Anfang Juni im Nasdaq 100.

Dabei gilt es zu beachten, dass ein Bear-Keil erst komplettiert wird, wenn die untere Aufwärtslinie gebrochen wird. Aktuell hat der Technologieindex „erst“ erneut die obere Linie seines Bear-Keils (fast) erreicht:

Aber genau aus diesem Grund komme ich auf diese Formation nun auch hier in der Börse-Intern zu sprechen. Denn es besteht nun bereits die Gefahr, dass die Kurse an der Widerstandslinie abprallen und es zu einer erneuten Abwärtsbewegung kommt. Ob dabei auch die untere Linie gebrochen wird, muss abgewartet werden.

Noch aus einem weiteren aktuellen Grund komme ich gerade jetzt auf diese Formation zu sprechen: Denn aus Sicht der Elliott-Wellen-Theorie könnte man das Auf und Ab im Nasdaq 100, welches zu der Keilformation führt, wie folgt zählen.

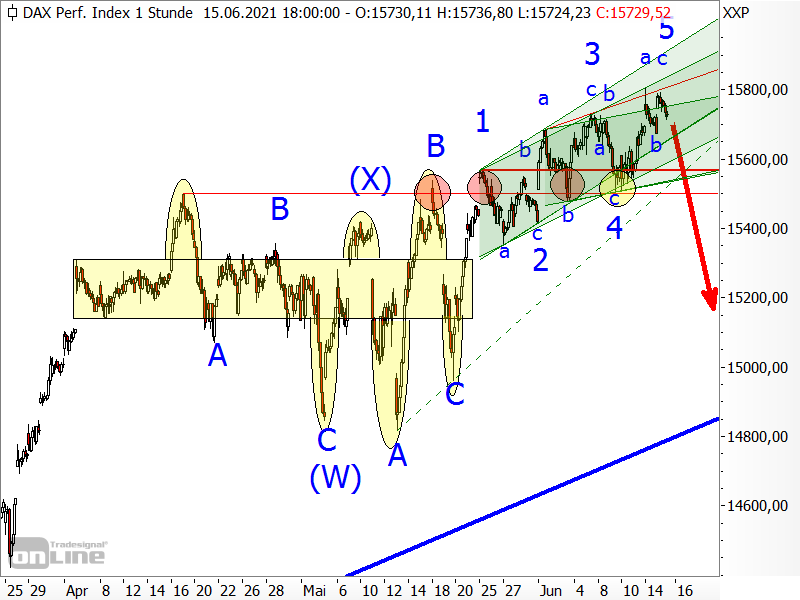

Und womöglich kommt Ihnen dieses Muster aus der vorgestrigen DAX-Analyse bekannt vor (siehe „DAX: Ending triangle lässt eine scharfe Korrektur erwarten“):

Wir haben also derzeit ähnliche Kursmuster im DAX und Nasdaq 100. Und immer dann, wenn sich auf verschiedenen Märkten die gleichen Prognosen ableiten lassen, steigt die Wahrscheinlichkeit, dass es tatsächlich so kommt.

Auch im Dow Jones droht ein scharfer Rücksetzer

Vor diesem Hintergrund sollte man nun auch sehr genau beobachten, ob der Dow Jones seine wichtige Aufwärtstrendlinie bricht.

Denn wenn es zum Trendbruch kommt, könnte es auch im Dow Jones zu einem dynamischen Kursrutsch kommen.

Entscheidung der US-Notenbank als Zünglein an der Waage

Und damit drohen zeitgleich im Nasdaq 100, im DAX und im Dow Jones dynamische Kursverluste. Dabei reicht schon ein deutlich schwacher Tag, um diese mögliche Lawine ins Rollen zu bringen. Auslöser dazu könnte die gestrige geldpolitische Entscheidung der US-Notenbank Federal Reserve (Fed) sein.

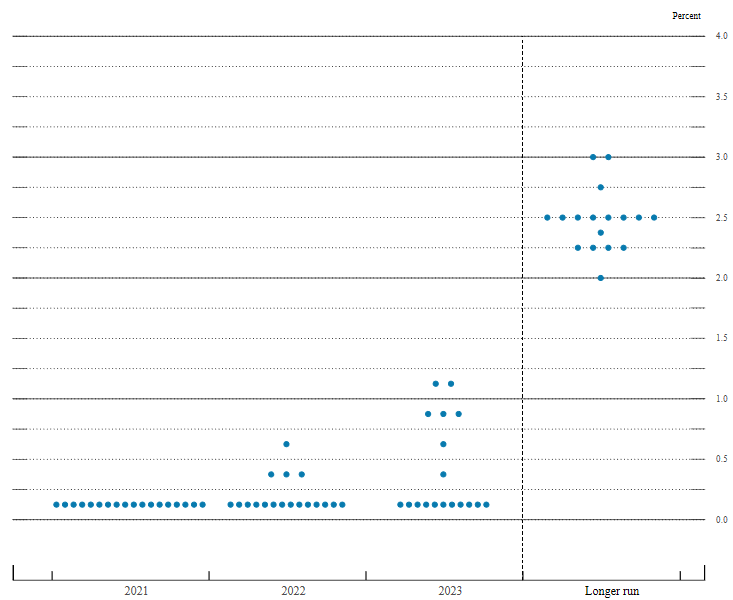

Mehrheitlich wird aktuell von der Fed die Mitteilung erwartet, dass über ein zukünftiges Reduzieren der Anleihekäufe inzwischen nicht mehr nur nachgedacht, sondern auch diskutiert wird. Zudem dürften die sogenannten Dot-Plots, welche die Zinserwartungen der FOMC-Mitglieder anzeigen, eine moderat höhere Bereitschaft zu etwas frühzeitigeren Zinsanhebungen signalisieren. Wobei sich die Bereitschaft zu einer ersten Zinsanhebung allerdings auf 2023 konzentrieren dürfte. Im März sahen die Dot-Plots wie folgt aus (siehe auch Börse-Intern vom 18. März):

(Quelle: federalreserve.gov)

Einzelne Punkte (engl.: dots) dürften sich also für 2022 und insbesondere für 2023 nach oben bewegen.

Kommt es aber dazu, dass die Notenbank den Fuß schneller vom Gaspedal nimmt oder dies auch nur andeutet – zum Beispiel durch die Benennung eines konkreten Termins zur Reduzierung der Anleihekäufe oder eine deutlich stärkere Verschiebung bei den Dot-Plots – dürften bearishe Reaktionen am Aktienmarkt die Folge sein. Und dann könnten sich die Befürchtungen aus den obigen Charts womöglich bereits bewahrheiten.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus