- Die Sorgen aufgrund steigender Zinsen, die anhaltend hohe Inflation und die Verlangsamung des Wirtschaftswachstums haben in den letzten Monaten die Marktstimmung dominiert

- Anleger werden im aktuellen Marktumfeld weiterhin in defensiv ausgerichtete Dividendentitel und weniger in wachstumsstarke Technologieunternehmen investieren

- Philip Morris International und Kimberly-Clark sollten dank starker Fundamentaldaten, angemessener Bewertungen und wachsender Dividendenausschüttungen auf Ihrer Beobachtungsliste stehen

- Dividendenrendite: 5,04 %

- Marktkapitalisierung: 156,2 Mrd. USD

- Dividendenrendite: 3,42 %

- Marktkapitalisierung: 45,7 Mrd. USD

Die wichtigsten Börsenindizes an der Wall Street sind bereits mit dem falschen Fuß in das Jahr 2023 gestartet. Denn die Stimmungslage der Investoren wird nach wie vor von der Sorge über die Zinserhöhungsstrategie der US-Notenbank Fed im Kampf gegen die hartnäckig hohe Inflation bestimmt.

Renditeschwache, wachstumsstarke Tech-Unternehmen wurden stark in Mitleidenschaft gezogen, derweilen konnten defensiv ausgerichtete, dividendenstarke Substanzwerte im vergangenen Jahr beeindruckende Renditen erzielen. Der iShares S&P 500 Value ETF (NYSE:IVE) hat sich in den letzten 12 Monaten deutlich besser entwickelt als der iShares S&P 500 Growth ETF (NYSE:IVW), da die Anleger risikoreiche Aktien zugunsten sicherer Anlagen abgestoßen haben.

Deshalb rate ich allen Aktionären, die die für das neue Jahr erwartete Marktvolatilität aussitzen wollen, zu Aktien von Philip Morris International (NYSE:PM) und Kimberly-Clark (NYSE:KMB). Beide Titel schlugen den Markt im Jahr 2022 und erfreuen ihre Aktionäre mit relativ hohen Dividendenrenditen - gleichzeitig sind sie immer noch relativ günstig bewertet, was sie zu attraktiven defensiven Anlagen im aktuellen Marktumfeld macht.

Philip Morris International

Bei meiner Suche nach neuen Anlageideen in einer Zeit großer Unsicherheit erfüllt Philip Morris International meine strengen Kriterien für profitable Substanzunternehmen, die sich in einem schwierigen makroökonomischen Umfeld gut behaupten.

Der Hersteller von Zigaretten und Tabakerzeugnissen hat im Laufe der Zeit bewiesen, dass er einer sich abflauenden Konjunktur standhalten und den Anlegern gleichzeitig vernünftige Dividendenausschüttungen bieten kann.

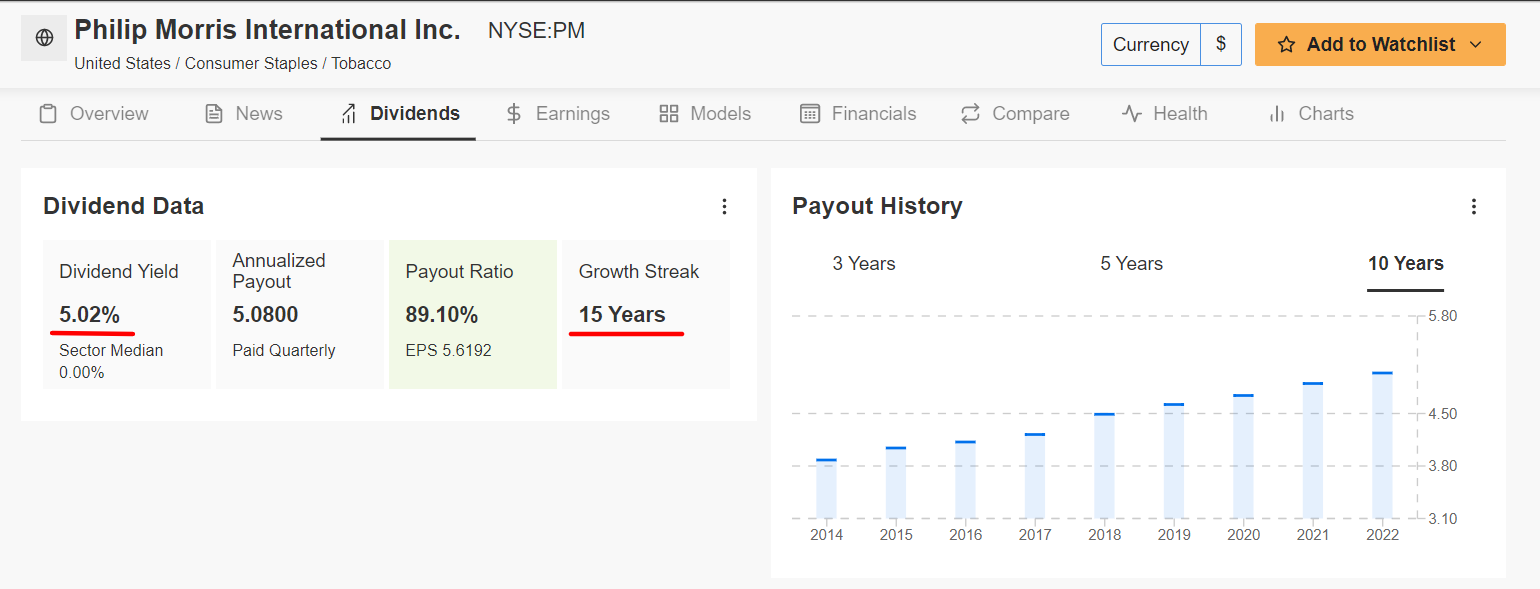

So konnte Philip Morris die jährliche Dividende 15 Jahre in Folge erhöhen, wobei die Aktie derzeit eine Rendite von 5,04 % abwirft, mehr als das Dreifache der impliziten Rendite des S&P 500 Index, die bei 1,67 % liegt.

Mit einer Ausschüttungsquote von über 85 % für das laufende Geschäftsjahr verspricht Philip Morris, die beeindruckende Serie jährlicher Dividendensteigerungen fortzusetzen, was die Stärke und Robustheit des Unternehmens bestätigt.

Quelle: InvestingPro

Ich bin der Meinung, dass die Philip Morris-Aktie für das kommende Jahr eine solide Wahl ist, da defensiv ausgerichtete Unternehmen aus dem Basiskonsumgüter-Sektor mit hohen Dividenden und attraktiven Bewertungen in einem rezessiven Umfeld häufig outperformen.

Philip Morris, das 2008 aus Altria (NYSE:MO) ausgegliedert wurde, ist in puncto Nettoumsatz das größte Zigaretten- und Tabakunternehmen der Welt. Sein bekanntestes und umsatzstärkste Produkt, die Marke Marlboro, wird in 180 Ländern verkauft. Zum MO-Portfolio gehört u.a. auch der rauchfreie Tabakerhitzer IQOS, die führende Marke im Bereich der risikoarmen, nicht brennbaren Heat-not-Burn-Geräte.

Aktien defensiver Unternehmen, deren Produkte im Alltag der Menschen unverzichtbar sind, wie z. B. Tabakmarken, entwickeln sich in einem Umfeld von nachlassendem Wirtschaftswachstum und Marktturbulenzen meist recht gut.

Die PM-Aktie war Ende September auf ein 52-Wochen-Tief von 82,85 USD gefallen und schloss am Dienstag bei 100,82 USD. Die Marktkapitalisierung des ‘Big Tobacco’-Unternehmens liegt derzeit bei 3,2 Mrd. USD.

Die Aktien von Philip Morris stiegen 2022 um 6,5 %, eine deutlich bessere Performance als der iShares US Consumer Staples ETF (NYSE:IYK), der diesen Bereich nachbildet und im vergangenen Jahr um 1,5 % zulegte.

Kimberly-Clark

Kimberly-Clark ist ein weiterer Top-Dividendenwert mit einer außergewöhnlichen Erfolgsbilanz, wenn es darum geht, unabhängig vom wirtschaftlichen Umfeld Cash an die Aktionäre zurückzugeben.

Daher ist KMB meiner Meinung nach eine gute Option für Anleger, die sich vor weiteren von Pessimismus geprägten Marktschwankungen schützen wollen, da das Unternehmen ständig bemüht ist, Kapital hauptsächlich durch Dividendenausschüttungen an die Aktionäre zurückzugeben.

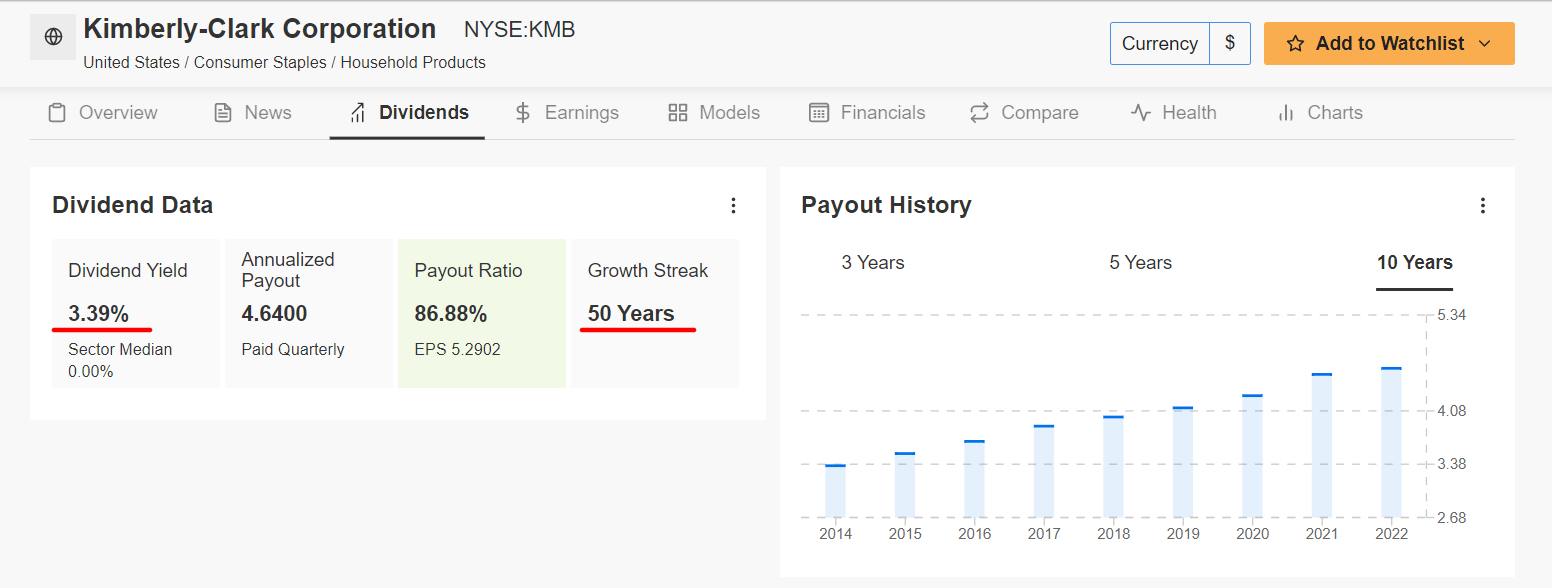

Der Konsumgüterriese wirft derzeit nicht nur eine überragende Rendite von 3,42 % ab, sondern hat seine jährliche Dividende auch 50 Jahre in Folge angehoben und sich damit den prestigeträchtigen Status eines "Dividendenkönigs" verdient. Als "Dividendenkönige" wird eine Elite von nur 48 Aktien bezeichnet, die ihre jährliche Dividendenausschüttung seit mindestens 50 Jahren in Folge erhöht haben.

Neben der Erhöhung der Dividende hat Kimberly-Clark auch durch Aktienrückkäufe Kapital an die Aktionäre zurückgegeben

Quelle: InvestingPro

Kimberly-Clark ist gut aufgestellt, um in einem schwierigen Umfeld weiter zu wachsen, wenn die Verbraucher ihre Ausgaben für nicht unbedingt notwendige Güter einschränken und mehr für ihren Grundbedarf ausgeben.

Das gut diversifizierte globale Konsumgüterunternehmen ist in 175 Ländern tätig und vertreibt eine Reihe von Produkten, die Verbraucher unabhängig von der Wirtschaftslage benötigen, darunter Windeln, Küchenrollen und Papiertaschentücher. Zu den bekanntesten Marken gehören Huggies (Windeln und Babyfeuchttücher), Kleenex (Kosmetiktücher), Cottonelle und Scott (Toilettenpapier) sowie Kotex (Hygieneprodukte für Frauen).

In Anbetracht dessen erwarte ich, dass Kimberly-Clark 2023 eine starke Performance erbringen kann und die Aktie dank ihrer hervorragenden Erfolgsbilanz bei den Aktionärsrenditen in Kombination mit ihrer führenden Position im Bereich Haushalts- und Körperpflegeprodukte neue Allzeithochs erreichen sollte.

KMB, das im Oktober unter 110 USD pro Aktie und damit auf den tiefsten Stand seit Januar 2019 fiel, schloss am Freitag bei 135,54 USD und damit rund 15 % unter dem Allzeithoch von 160,16 USD (August 2020). Die Marktkapitalisierung des Unternehmens mit Sitz in Texas liegt derzeit bei 3,2 Mrd. USD.

Die Aktie beendete das Jahr 2022 mit einem Jahresverlust von nur 5 % und übertraf damit die Jahresperformance wichtiger Wettbewerber wie Procter & Gamble (NYSE:PG) (-7,3 %), Colgate-Palmolive (NYSE:CL) (-7,7 %) und Clorox (NYSE:CLX) (-19,5 %).

Offenlegung: Jesse Cohen ist derzeit über den ProShares Short S&P 500 ETF und den ProShares Short QQQ ETF short auf den S&P 500 und den Nasdaq 100. Außerdem hält er nach wie vor Long-Positionen im Energy Select Sector SPDR ETF und im Health Care Select Sector SPDR ETF.

Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.