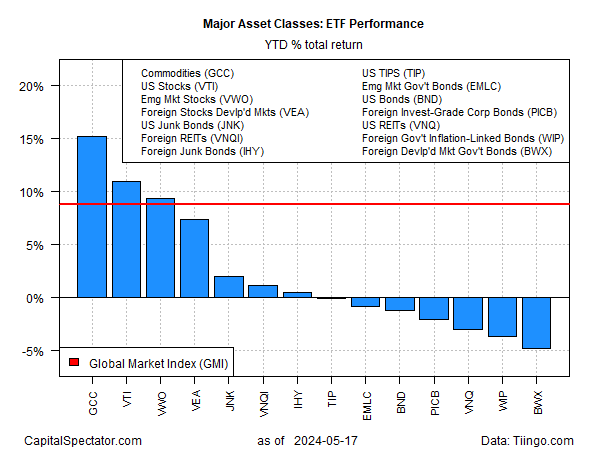

Die starke Rallye der letzten Woche vergrößerte den Performancevorsprung der Rohstoffe gegenüber dem Rest der globalen Anlageklassen, wenn man die Performance eine Reihe repräsentativer ETFs zum Börsenschluss am Freitag (17. Mai) zugrundelegt.

Der WisdomTree Enhanced Commodity Strategy Fund (NYSE:GCC) (GCC) hat in diesem Jahr um 15,4 % zugelegt und notiert damit mehr als vier Prozentpunkte über dem Anstieg der US-Aktien (VTI), die im Jahr 2024 mit einem Plus von 11,0 % die zweitbeste Performance in den großen Anlageklassen hingelegt haben.

Der Preisanstieg der wichtigsten Rohstoffe in letzter Zeit ist dabei mehreren bullischen Trends zu verdanken. So kletterte beispielsweise Kupfer, eine Schlüsselkomponente für erneuerbare Energien, in den letzten Tagen auf ein Rekordhoch. Auch Gold erreichte einen neuen Höchststand. Hier waren Sorgen über Staatsverschuldung und Inflation der Grund für engagierte Käufe. Rohöl, das seit April stark gefallen ist, konnte sich im laufenden Monat zumindest stabilisieren.

Bloomberg kommentierte diese Entwicklungen in der letzten Woche so:

"Einer wichtigen US-Prognose zufolge wird das weltweite Getreideangebot in der kommenden Saison knapper ausfallen, was höhere Preise für Agrarrohstoffe erwarten lässt, während die Volkswirtschaften immer noch mit einer hartnäckigen Inflation zu kämpfen haben."

Die großen Verlierer in diesem Jahr sind weiterhin Staatsanleihen und US-Immobilieninvestmentfonds (REITs). Der stärkste Verlust seit Jahresbeginn: Staatsanleihen der Industrieländer ohne USA (BWX) mit einem Rückgang von 4,8 % für das Jahr 2024.

Die Aussicht auf eine Zinssenkung durch die US-Notenbank noch in diesem Jahr hat Hoffnungen genährt, dass das Schlimmste im Segment der festverzinslichen Staatsanleihen vorbei sein könnte (Anleihekurse und Renditen entwickeln sich invers).

Aufgrund der US-Inflationsdaten in der vergangenen Woche preisen die Fed-Funds-Futures nun mäßig zuversichtliche Wahrscheinlichkeiten dafür ein, dass die Zentralbank ihren Leitzins anlässlich der FOMC-Sitzung am 18. September senken wird.