Zinsanhebung kann Inflation drücken +++ Neue Korrekturwelle gestartet?

Stockstreet GmbH | 07.04.2022 09:11

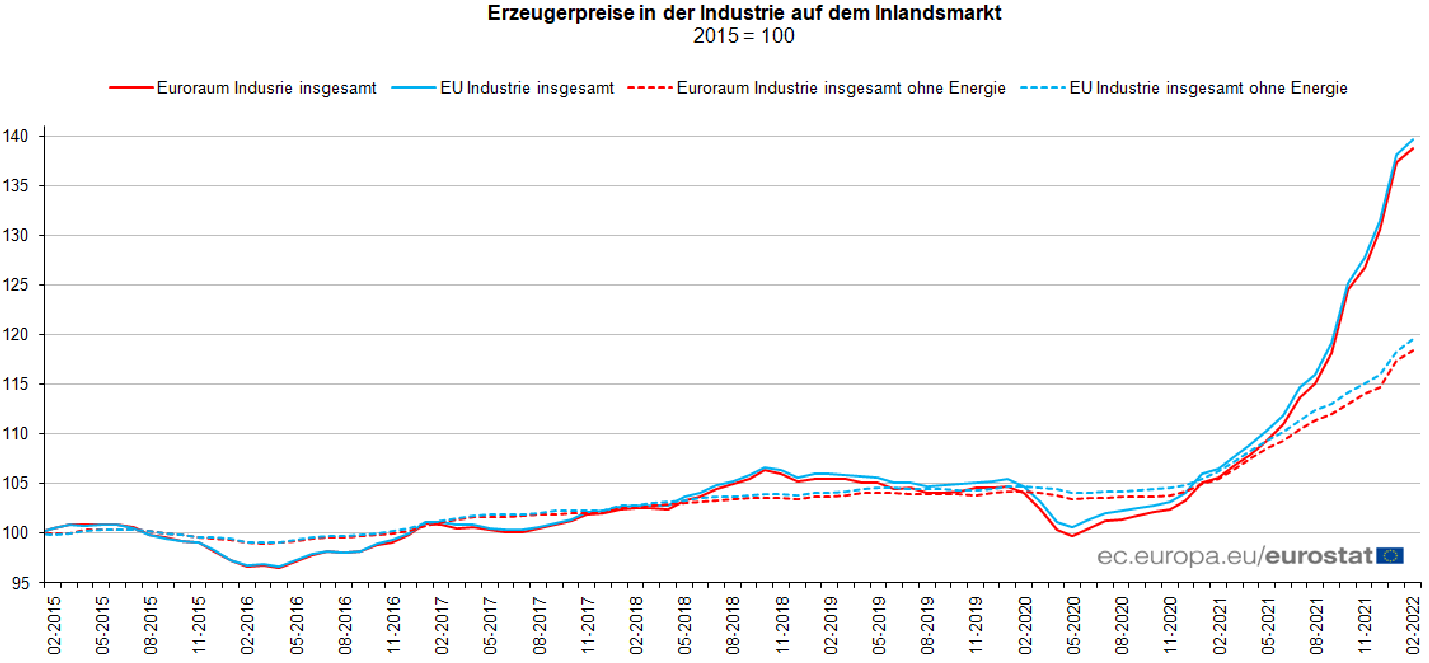

Die Erzeugerpreise gewerblicher Produkte sind in der Euro-Zone im Februar um einen erneuten Rekordwert von 31,4 % zum Vorjahresmonat gestiegen, wie das Statistikamt Eurostat gestern mitteilte.

Hauptgrund dafür waren wieder die Energiepreise, die um 87,2 % teurer als im Vorjahr waren. Doch auch wenn man diesen Bereich ausklammert, zogen die Erzeugerpreise mit +12,2 % immer noch kräftig an. Die Energiepreise sind also nicht das einzige Problem.

EZB will immer noch nicht energisch reagieren

Und daher verwundert es, dass immer noch einige Mitglieder der Europäischen Zentralbank (EZB) auf der Bremse einer geldpolitischen Wende stehen. So warnte EZB-Chefvolkswirt Philip Lane vor einer Überreaktion auf die derzeit hohe Inflation. Es gelte, die mittlere Sicht im Blick zu halten, sagte er gesterm auf einer Finanz-Konferenz. Der Inflationsdruck werde sich mit der Zeit abbauen.

Dass diese Zeit eigentlich längst hätte kommen sollen, glaubt man den Worten der EZB von vor einigen Monaten, scheint er weiterhin zu ignorieren.

Und das gilt auch für EZB-Direktor Fabio Panetta. Aus dessen Sicht könne sich eine Straffung der Geldpolitik nicht direkt auf die gestiegenen Energie- und Lebensmittelpreise auswirken. Denn diese würden von weltweiten Einflussgrößen und jetzt vom Ukraine-Krieg angetrieben, so Panetta heute.

Studie: Zinsanhebung der EZB könnte Verbraucherpreise drücken

Diese Argumentation der EZB, die in den vergangenen Monaten immer wieder zu hören war, hat gestern gewichtige Gegenargumente erhalten. Denn einer Studie des Deutschen Instituts für Wirtschaftsforschung (DIW) zufolge können Zinserhöhungen der EZB sehr wohl die Energiepreise drücken. Grund dafür sei die durch steigende Zinsen erwartete Euro-Aufwertung. Dadurch würden die Preise für in Dollar gehandelte Ölprodukte reduziert, so die Studie.

Konkret würde eine Leitzinserhöhung, die den Zins der 1-jährigen deutschen Bundesanleihe um 0,25 Prozentpunkte steigen lasse, die deutschen Verbraucherpreise noch im selben Monat um 0,2 % dämpfen. Denn laut den Berechnungen des DIW steigt der effektive Wechselkurs des Euro nach der Zinserhöhung um 2 % und bleibt für rund 10 Monate erhöht.

Das heißt, dass Käufer aus dem Euroraum für die gleiche Euro-Summe 2 % mehr des in Dollar gehandelten Öls erhalten. Zudem würde der Ölpreis auch im Zuge des Zinsschocks nachgeben. Dadurch dürften die Energiepreise um bis zu 4 % fallen. Die Preise für Heizöl könnten sogar um 9 % nachgeben.

Inflationssorgen steigen, weil die EZB nicht reagiert

Ich kann verstehen, dass die EZB die Inflationsrisiken bislang kleingeredet hat und dies offenbar auch immer noch tut, um die Inflationserwartungen nicht weiter anzuheizen. Doch ich weiß nicht wie es Ihnen geht, bei mir jedenfalls steigen die Inflationssorgen inzwischen, weil die EZB die Inflationssorgen immer noch kleinredet und nicht endlich energisch reagiert.

Und dass die EZB noch bis Jahresmitte Milliarden an neuen Euros in die Märkte pumpt, kann dank der Studie nun nicht mehr damit begründet werden, dass die EZB gegen die durch Lieferkettenprobleme und Materialmangel höheren Preise keine wirksamen Instrumente hat. Denn immerhin kann sie auf den Wechselkurs einwirken, der die Preise von Importgütern verbilligen kann.

Fed hat den Währungsvorteil scheinbar längst erkannt

Die US-Notenbank (Fed) scheint diesen Währungsvorteil für importierte Güter aus Fremdwährungsgebieten bereits erkannt zu haben. Jedenfalls hat gestern die Fed-Direktorin Lael Brainard wieder Spekulationen auf aggressive Zinsanhebungen und einen schnellen Bilanzabbau geschürt. Ab Mai wolle man mit einer raschen Verringerung der Bilanzsumme beginnen, so Brainard bei einer Veranstaltung der regionalen Fed von Minneapolis. Brainard sprach sie über eine „Serie“ von Zinserhöhungen.

Zweite Korrekturwelle am Aktienmarkt gestartet?

Und da höhere Zinsen insbesondere bei stark wachstumsorientierten (Tech-)Unternehmen zu steigenden Finanzierungskosten und einer niedrigeren Bewertung zukünftiger Gewinne führen, führte der Nasdaq 100 vorgestern und gestern die neuerlichen Kursverluste an den Aktienmärkten an.

Zugleich arbeiteten sich die Renditen am Anleihemarkt weiter nach oben. Die Verzinsung der 10-jährigen US-Bonds stieg auf 2,658 % und damit auf ein Drei-Jahres-Hoch, die 5-jährigen rentieren mit knapp 2,8 % so hoch wie zuletzt im Dezember 2018 und die 2-jährigen Papiere erreichten mit mehr als 2,6 % den höchsten Stand seit Januar 2019. Anleihen werden damit immer mehr zu einer lukrativen Konkurrenz gegenüber Dividendenaktien, so dass zum Beispiel auch der Dow Jones unter Druck geriet.

Zur Erinnerung: Die Dividendenrendite des Dow Jones lag am 8. März bei 2,1 %, die des S&P 500 sogar nur bei 1,6 %.

Damals waren die Indizes allerdings auf der Suche nach einem Boden. Und seitdem haben sie sich von ihren Kursverlusten kräftig erholt, so dass die Dividendenrendite gesunken ist.

Kleine ABC-Korrekturen in den US-Indizes

Mit den aktuellen Kursrückgängen könnte nun die Kurserholung an den Aktienmärkten ein Ende gefunden und die zweite Korrekturwelle begonnen haben. Im Nasdaq 100 haben wir es zum Beispiel schon mit einer kleinen abc-Korrektur nach dem möglichen Ende der Welle C zu tun (siehe dazu auch „Nasdaq 100: Perfekter geht es kaum“).

Vergleichbar sieht es im S&P 500 und Dow Jones aus.

DAX sendet bearishes Signal

Auch im DAX kann man eine kleine ABC-Bewegung erkennen. Und mit dieser ist der deutsche Leitindex aus seiner mehrtägigen Seitwärtskonsolidierung (gelbes Rechteck im folgenden Chart, siehe dazu auch Börse-Intern vom 24. März) nach unten ausgebrochen, nachdem es zuvor einen Fehlausbruch in Form einer Bullenfalle auf der Oberseite gegeben hatte.

Nun muss man sicherlich noch abwarten, wie weit die aktuellen Abwärtsbewegungen laufen und ob sie sich tatsächlich zu zweiten großen Korrekturwellen ausweiten. Doch die Wahrscheinlichkeit dafür schätze ich nun natürlich umso höher ein. Das ändert sich erst, wenn die Indizes ihre jüngsten Zwischenhochs (Wellen b) überwinden können.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

Der Handel mit Finanzinstrumenten und/oder Kryptowährungen birgt hohe Risiken. Sie können Ihren Kapitaleinsatz vollständig oder teilweise verlieren. Die Kurse von Kryptowährungen sind extrem volatil und können von externen Faktoren wie finanziellen, regulatorischen oder politischen Ereignissen beeinflusst werden. Der Handel auf Margin erhöht das finanzielle Risiko.

Stellen Sie unbedingt sicher, dass Sie die mit dem Handel der Finanzinstrumente und/oder Kryptowährungen verbundenen Risiken vollständig verstanden haben und lassen Sie sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten, bevor Sie den Handel aufnehmen.

Fusion Media möchte Sie daran erinnern, dass die auf dieser Internetseite enthaltenen Kurse/Daten nicht unbedingt in Realtime oder genau sind. Alle Daten und Kurse werden nicht notwendigerweise von Börsen, sondern von Market-Makern bereitgestellt, so dass die Kurse möglicherweise nicht genau sind und vom tatsächlichen Marktpreis abweichen können, was bedeutet, dass die Kurse indikativ und nicht für Handelszwecke geeignet sind. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für etwaige Handelsverluste, die Ihnen durch die Verwendung dieser Daten entstehen könnten.

Es ist verboten, die auf dieser Website enthaltenen Daten ohne die vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenanbieters zu verwenden, zu speichern, zu reproduzieren, anzuzeigen, zu ändern, zu übertragen oder zu verteilen. Alle Rechte am geistigen Eigentum sind den Anbietern und/oder der Börse vorbehalten, die auf dieser Website enthaltenen Daten bereitstellen.

Fusion Media kann von den Werbetreibenden, die sich auf der Website befinden, anhand Ihrer Interaktion mit den Werbeanzeigen oder Werbetreibenden vergütet werden.