Wie schlimm steht es um den Aktienmarkt in China: Gibt es Gründe für Optimismus?

Mike Zaccardi, CFA, CMT | 16.08.2022 06:27

- Die chinesischen Aktien entwickelten sich im Mai und Juni insgesamt besser als die US-Märkte - jedoch nicht im Juli

- Nach extrem schlechten Jahresrenditen könnte der chinesische Markt ein Kauf sein

- Vor dem 2. Halbjahr 2022 sollten Anleger auf den saisonalen Aufwärtstrend des FXI achten

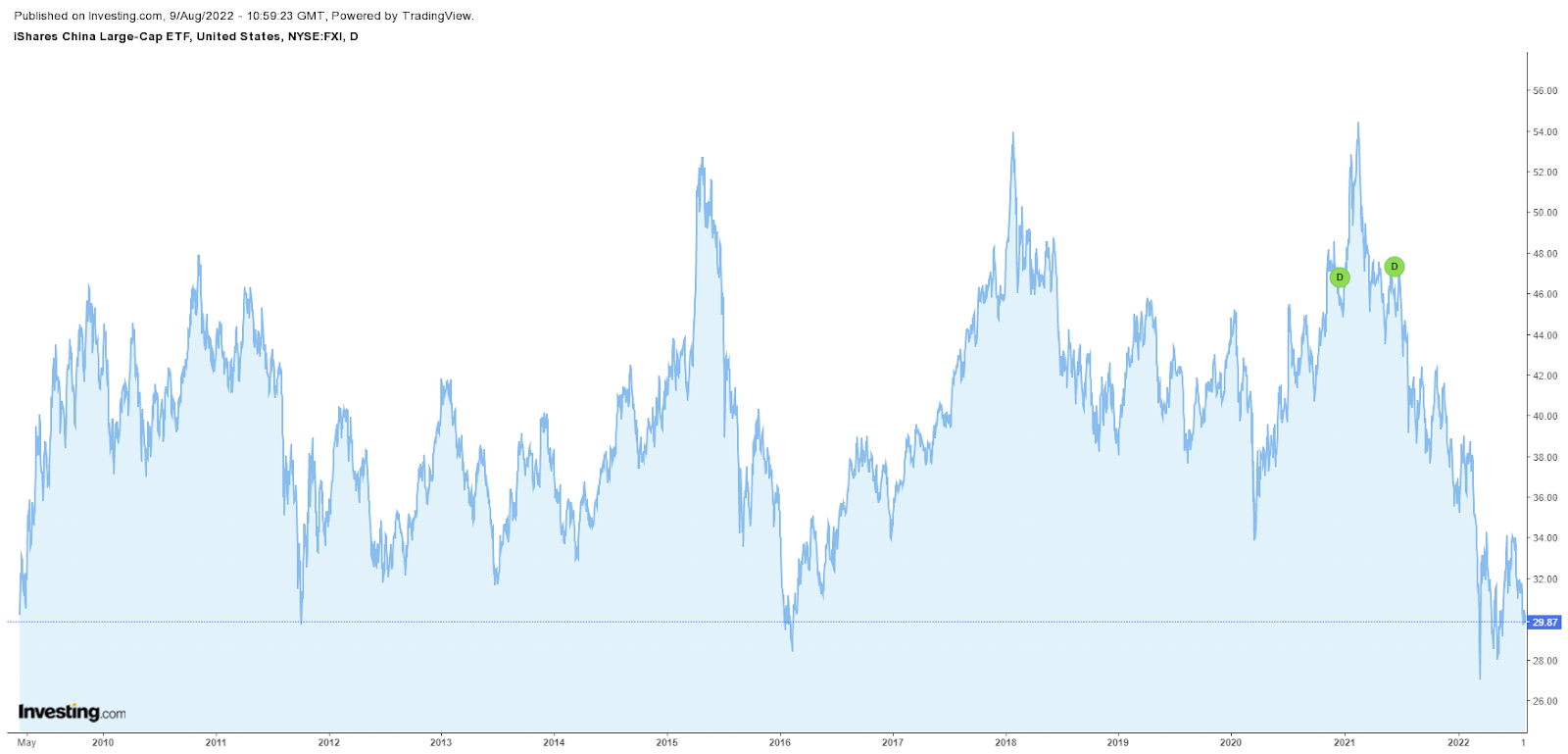

Der chinesische Aktienmarkt hat Anlegern in den letzten 15 Jahren kaum Freude bereitet. Der berühmt-berüchtigte iShares China Large-Cap ETF (NYSE:FXI) bildet den Large-Cap-Index des Landes nach. Der Fonds ist seit mehr als einem Jahrzehnt der Inbegriff von totem Kapital. Immer wieder wecken Erholungen die Hoffnungen von Optimisten, die dann in kürzester Zeit von Abstürzen enttäuscht werden, und die endlose Seitwärtsbewegung setzt sich fort.

FXI: 15 Jahre, und nichts gewonnen

Quelle: Investing.com

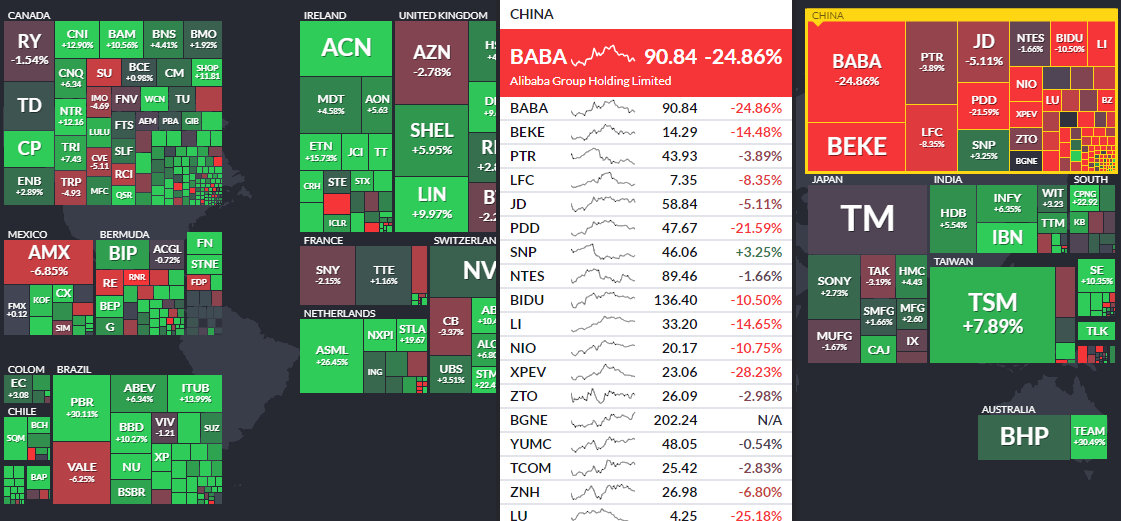

Zu Beginn dieses Jahres entwickelte sich beim FXI eine gewisse Dynamik gegenüber dem S&P 500. Die relative Performance des FXI zeigte sogar noch Stärke, als Chinas harte Lockdown-Strategie zur Bekämpfung von Covid im 2. Quartal kompromisslos durchgesetzt wurde. Von Ende April bis Juni schlug der FXI die Performance des SPY um rund 30 Prozentpunkte. Es schien, als zeigte sich für diesen schwachen Markt endlich ein Nebelstreif am Horizont. Dann legten die amerikanischen Mega-Cap-Aktien aus den Bereichen Technologie und Konsum ein massives Comeback hin, während die chinesischen Aktien aus denselben Sektoren hinterherhinkten. Eine weitere Enttäuschung für China-Optimisten.

Heat-Map für die 1-Monats-Performance: China ganz in Rot

Quelle: Finviz

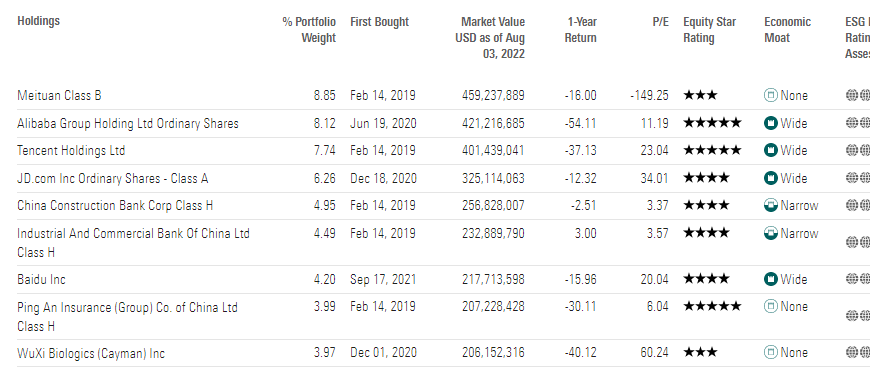

Extrem schlechte Ein-Jahres-Renditen der Top-Aktien des FXI

Quelle: Morningstar

Doch bieten chinesische Unternehmen zu diesen Kursen einen Mehrwert? Meiner Meinung nach sind diese Aktien zumindest eine Überlegung wert - trotz der katastrophalen Kursentwicklung während des jüngsten Bärenmarktes. Der chinesische Markt weist laut J.P. Morgan Asset Management ein historisch niedriges KGV von nur dem 10,9-fachen auf, wenn man die Gewinnerwartungen der Unternehmen zugrunde legt. Das scheint sowohl im Vergleich zur 25-Jahres-Range als auch im Vergleich zu anderen internationalen Märkten günstig. Pessimisten werden sagen, dass bei den chinesischen Aktien ein so günstiger Gewinnmultiplikator vollkommen gerechtfertigt ist, da die staatlichen Behörden des Landes einen großen Einfluss darauf haben, wie die Unternehmen arbeiten. Ein gutes Beispiel dafür ist, wie streng die chinesische Regierung in den letzten 13 Monaten Teile der Sektoren Technologie, Konsumgüter und Bildung reguliert hat.

Eine überzeugende Bewertung

Quelle: JP Morgan Asset Management

Aufgrund meiner technischen Orientierung achte ich bei meiner Analyse natürlich auf die generellen Kräfte von Angebot und Nachfrage, die für diesen Markt gelten. Die Saisonalität ist meiner Ansicht nach ein sekundärer Indikator für die absolute und relative Entwicklung der Kurse. Aber es gibt in diesem Markt noch einen anderen Einflussfaktor, den man beobachten und abwägen sollte. Mir ist aufgefallen, dass es beim FXI laut Equity Clock im Durchschnitt der letzten 17 Jahre von Mitte/Ende August bis Anfang November immer wieder Rallyes gibt. Das wäre eine willkommene Erholung für den FXI, der 2022 den zweitschlechtesten Start in ein Jahr seit seiner Auflegung im Jahr 2004 hatte.

Der saisonale Bullen-Move des FXI steht bevor

Quelle: Equity Clock

Bei einem erneuten Blick auf den am Anfang des Artikels gezeigten Chart ist unschwer zu erkennen, dass die Marke von 28 USD in den letzten zehn Jahren eine wichtige Unterstützung für diesen ETF gewesen ist. Und vielleicht wagen sich die Bullen an dieser Stelle erneut in den chinesischen Aktienmarkt.

Fazit

Der chinesische Aktienmarkt hat in den letzten Monaten erheblich an Terrain eingebüßt und liegt rund 20% hinter dem S&P 500 zurück. Meiner Meinung nach könnte eine Erholungsrallye aufgrund einiger günstiger langfristiger technischer und saisonaler Faktoren unmittelbar bevorstehen. Außerdem erscheint die Bewertung des hiesigen Aktienmarktes derzeit günstig. Natürlich analysieren die Anleger tagtäglich die Entwicklung des S&P 500 - dabei sollten sie aber nicht außer Acht lassen, was in der zweitgrößten Volkswirtschaft der Welt passiert.

Haftungsausschluss: Mike Zaccardi ist gegenwärtig in keinem der in diesem Artikel erwähnten Wertpapieren investiert.

Der Handel mit Finanzinstrumenten und/oder Kryptowährungen birgt hohe Risiken. Sie können Ihren Kapitaleinsatz vollständig oder teilweise verlieren. Die Kurse von Kryptowährungen sind extrem volatil und können von externen Faktoren wie finanziellen, regulatorischen oder politischen Ereignissen beeinflusst werden. Der Handel auf Margin erhöht das finanzielle Risiko.

Stellen Sie unbedingt sicher, dass Sie die mit dem Handel der Finanzinstrumente und/oder Kryptowährungen verbundenen Risiken vollständig verstanden haben und lassen Sie sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten, bevor Sie den Handel aufnehmen.

Fusion Media möchte Sie daran erinnern, dass die auf dieser Internetseite enthaltenen Kurse/Daten nicht unbedingt in Realtime oder genau sind. Alle Daten und Kurse werden nicht notwendigerweise von Börsen, sondern von Market-Makern bereitgestellt, so dass die Kurse möglicherweise nicht genau sind und vom tatsächlichen Marktpreis abweichen können, was bedeutet, dass die Kurse indikativ und nicht für Handelszwecke geeignet sind. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für etwaige Handelsverluste, die Ihnen durch die Verwendung dieser Daten entstehen könnten.

Es ist verboten, die auf dieser Website enthaltenen Daten ohne die vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenanbieters zu verwenden, zu speichern, zu reproduzieren, anzuzeigen, zu ändern, zu übertragen oder zu verteilen. Alle Rechte am geistigen Eigentum sind den Anbietern und/oder der Börse vorbehalten, die auf dieser Website enthaltenen Daten bereitstellen.

Fusion Media kann von den Werbetreibenden, die sich auf der Website befinden, anhand Ihrer Interaktion mit den Werbeanzeigen oder Werbetreibenden vergütet werden.