USD/JPY: Erst long, nun short

Stockstreet GmbH | 20.04.2023 07:52

Während viele Zentralbanken längst auf einen strafferen Kurs eingeschwenkt sind, hält die Bank of Japan (BoJ) an ihrer ultraexpansiven Geldpolitik fest – zumindest bislang noch. Auf ihrer letzten Sitzung am 10. März unter der Leitung des inzwischen ausgeschiedenen Chefs Haruhiko Kuroda hat die japanische Notenbank keine Änderungen an ihrer Zinspolitik vorgenommen.

Selbst ein Hinweis auf zukünftige steigende Zinsen gab es nicht.

Stattdessen hieß es in der Erklärung erneut: „Die BoJ geht davon aus, dass die kurz- und langfristigen Zinssätze auf dem derzeitigen oder einem niedrigeren Niveau bleiben werden“. Man hält also angeblich sogar niedrigere Zinsen für denkbar, trotz des inzwischen deutlich veränderten Inflationsumfeldes.

Zunehmende Kritik am Festhalten der expansiven Geldpolitik

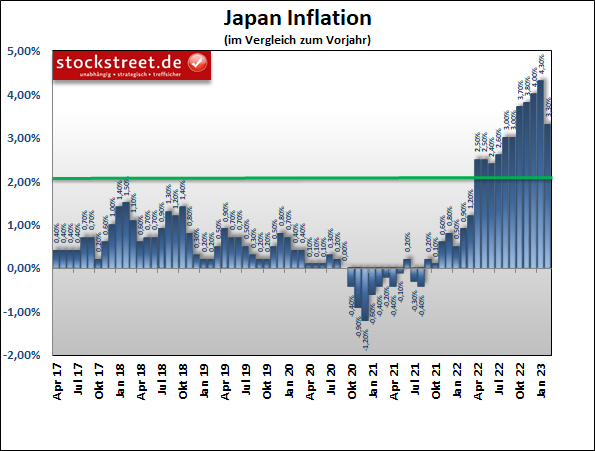

Um eine Inflationsrate von 2 % nachhaltig zu erreichen, hatte die BoJ im Rahmen einer Kontrolle der Zinskurve (Yield Curve Control, YCC) die kurzfristigen Zinsen auf minus 0,1 % festgelegt und die Rendite 10-jähriger Anleihen bei Null begrenzt. Um die Zinsen auf diesem Niveau zu halten, wurden noch massivere Anleihekäufe durchgeführt, als man sie von der US-Notenbank und der Europäischen Zentralbank kennt. Inzwischen liegt die Inflation schon seit April 2022 oberhalb von 2 %.

Und daher spekulieren die Märkte bereits, dass die BoJ unter ihrem neuen Gouverneur Kazuo Ueda die YCC anpassen oder beenden wird. Zumal diese zunehmend in die Kritik gerät, da Experten mittlerweile mehr negative als positive Effekte durch die enormen Anleihekäufe der Zentralbank sehen.

So wohl auch der ehemalige stellvertretende Gouverneur Hiroshi Nakaso. Denn er sagte nach dem jüngsten BoJ-Beschluss in einem Interview: „Wenn der richtige Zeitpunkt gekommen ist, wird die neue Führung der BoJ die YCC, das heißt die Kontrolle der Zinskurve, wahrscheinlich ändern oder abschaffen.“ Die zunehmenden Nebeneffekte seien ein Zeichen dafür, dass die Wirkung der YCC-Politik in der Wirtschaft ankäme.

Die massiven Maßnahmen zur Stimulierung der Wirtschaft und der Inflation von Haruhiko Kuroda, dessen Amtszeit als Gouverneur kurz nach der März-Sitzung endete, trugen zwar zur Beendigung der Deflation in Japan bei, sie konnten aber lange Zeit das Inflationsziel der Zentralbank von 2 % nicht nachhaltig erreichen, da die Inflationserwartungen niedrig blieben, so Nakaso in dem Interview. Infolgedessen sah sich die BoJ gezwungen, ihre ultralockere Geldpolitik über einen längeren Zeitraum beizubehalten, trotz zunehmender Probleme wie höherer Belastungen für Banken und zuletzt größerer Probleme am Anleihemarkt.

Devisenmarkt setzt auf einen Kurswechsel

Dass die Märkte bereits auf eine Anpassung der Geldpolitik in Japan spekulieren, zeigt sich auch an der Entwicklung der japanischen Währung. Der Yen hat quasi zur Sitzung vom 10. März (siehe vertikale Linie im folgenden Chart) seine Schwäche abgelegt und wieder Stärke gezeigt. Der USD/JPY beendete dadurch eine Kurserholung und setzte wieder deutlich zurück.

Ich erinnere in diesem Zusammenhang an meine letzte USD/JPY-Analyse vom 9. März und die damalige Kursprognose:

Nun kann man dieses Szenario auf den aktuellen Kursverlauf etwas anpassen:

Und so hält sich der USD/JPY (immer noch) an den skizzierten Verlauf.

Nach einem Long-Gewinn scheint nun ein Short-Gewinn möglich

Passend dazu hatte ich am 9. März geraten, nach dem Erreichen des 38,20 % Fibonacci-Retracements Gewinne aus einem Long-Trade mitzunehmen. Und wenn man davon ausgeht, dass sich der Wechselkurs weiterhin an den skizzierten Verlauf hält, könnte man nun auch einen Short-Trade riskieren.

Allerdings sollte man dabei einkalkulieren, dass sich die aktuelle Erholung noch etwas fortsetzen kann. So wäre eine größere ABC-Korrektur denkbar. Mit dieser könnte der vorangegangene Kursrutsch noch etwas mehr „verdaut“ werden.

Aber grundsätzlich bleibe ich bei meiner Erwartung einer zweiten Abwärtsbewegung, solange die fundamentalen Überlegungen vom 9. März nicht einer grundlegenden Veränderung bedürfen.

Ich wünsche Ihnen damit viel Erfolg an der Börse

Ihr

Sven Weisenhaus

Der Handel mit Finanzinstrumenten und/oder Kryptowährungen birgt hohe Risiken. Sie können Ihren Kapitaleinsatz vollständig oder teilweise verlieren. Die Kurse von Kryptowährungen sind extrem volatil und können von externen Faktoren wie finanziellen, regulatorischen oder politischen Ereignissen beeinflusst werden. Der Handel auf Margin erhöht das finanzielle Risiko.

Stellen Sie unbedingt sicher, dass Sie die mit dem Handel der Finanzinstrumente und/oder Kryptowährungen verbundenen Risiken vollständig verstanden haben und lassen Sie sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten, bevor Sie den Handel aufnehmen.

Fusion Media möchte Sie daran erinnern, dass die auf dieser Internetseite enthaltenen Kurse/Daten nicht unbedingt in Realtime oder genau sind. Alle Daten und Kurse werden nicht notwendigerweise von Börsen, sondern von Market-Makern bereitgestellt, so dass die Kurse möglicherweise nicht genau sind und vom tatsächlichen Marktpreis abweichen können, was bedeutet, dass die Kurse indikativ und nicht für Handelszwecke geeignet sind. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für etwaige Handelsverluste, die Ihnen durch die Verwendung dieser Daten entstehen könnten.

Es ist verboten, die auf dieser Website enthaltenen Daten ohne die vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenanbieters zu verwenden, zu speichern, zu reproduzieren, anzuzeigen, zu ändern, zu übertragen oder zu verteilen. Alle Rechte am geistigen Eigentum sind den Anbietern und/oder der Börse vorbehalten, die auf dieser Website enthaltenen Daten bereitstellen.

Fusion Media kann von den Werbetreibenden, die sich auf der Website befinden, anhand Ihrer Interaktion mit den Werbeanzeigen oder Werbetreibenden vergütet werden.