Pfizer – Gewinnwarnung sorgt für Panik

Aktienbewertung.de | 18.10.2023 06:45

Der Pharmariese Pfizer (NYSE:PFE) hat in den letzten beiden Jahren enorm vom Covid19-Geschäft profitiert. Nun hat das Unternehmen am letzten Freitag seine Umsatz- und Gewinnprognose für das Geschäftsjahr 2023 erheblich reduziert. Die Folge, ein Kurseinbruch von rund 7%. Laut Pfizer resultieren die Umsatzeinbußen ausschließlich aus dem Rückgang des Geschäfts mit Covid19-Präparaten. Bei der Preisbildung haben diese temporären Effekte bislang keine erhebliche Rolle gespielt. Entscheidend ist also, wie es um das Kerngeschäft steht.

Schaut man sich die Entwicklung der Ertragszahlen von Pfizer (ISIN: US7170811035) über die letzten Jahre an dann fallen mehrere Dinge auf. Der Konzern hatte seinen Umsatz in 2022 gegenüber 2019 verdoppelt und der bereinigte Gewinn in 2022 betrug sogar mehr als das Dreifache des bereinigten Gewinns von 2019. Dass diese Entwicklung temporärer Natur sein muss war jedoch klar, denn nachdem nun weite Teile der Weltbevölkerung bereits mehrfach geimpft sind, muss auch das Geschäft mit Corona-Präparaten zurückgehen. Laut Department of Health and Human Services haben sich bisher gerade mal 2% der US-Bevölkerung mit dem neuesten Covid-Booster impfen lassen.

Ein Blick auf das KGV von 2021 und 2022 macht außerdem deutlich, dass der Markt die exorbitanten Erträge aus dem Corona-Geschäft bei der Preisbildung nur geringfügig berücksichtigt hat. So lag das minimale jährliche KGV der Aktie auf bereinigter Basis in beiden Jahren gerade noch bei 7, während es in den Jahren 2016 bis 2019 noch bei rund 12,5 lag. Das maximale jährliche KGV – in den Vorjahren im Durchschnitt bei rund 16,5 – lag in 2021 und 2022 nur noch bei durchschnittlich 11,5. Der Aktienkurs ist der Gewinnentwicklung also nur unterproportional gefolgt, was darauf schließen lässt, dass der Markt die Corona-Gewinne als temporäre Effekte betrachtet.

Für eine realistische Einschätzung über den fairen Wert der Aktie ist demnach die Entwicklung des Kerngeschäfts – exklusive der Covid19-Präparate – von Bedeutung. Dieses liefert zwar konstante Erträge, rechtfertigt auf Dauer aber nicht das derzeitige Ausschüttungsniveau. Die aktuelle jährliche Dividende von 1,64 USD je Aktie würde – in Relation zur Ertragskraft des Kerngeschäfts – eine Ausschüttungsquote von über 80% bedeuten. Auch die Anfang 2024 anstehende Übernahme des Krebsspezialisten Seagen weckt bei uns aktuell keine Kursphantasie, da das Unternehmen in den letzten beiden Jahren Verluste schrieb und die Eingliederung zunächst Kosten erzeugt, bevor Synergieeffekte greifen. Dem ein wenig entgegen wirken könnte das angekündigte Sparprogramm mit dem ca. 3 Mrd. USD jährlich eingespart werden sollen.

Bewertung auf Basis der Dividende

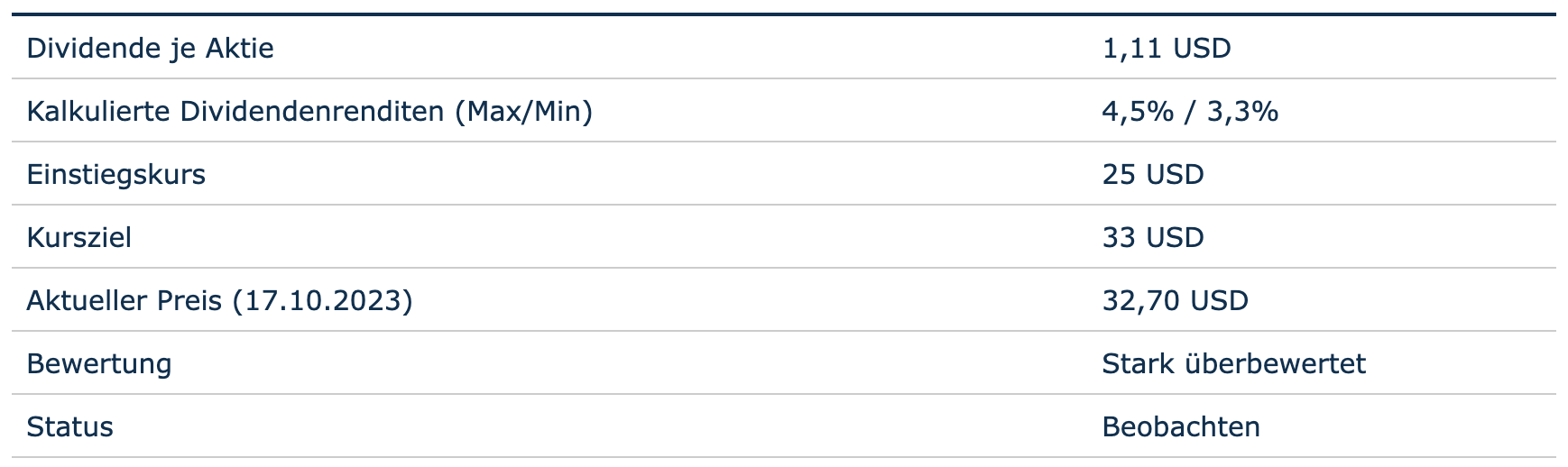

Die Ex-Covid19-Umsätze – wie Pfizer sein Kerngeschäft auch nennt – betrugen auf Basis der letzten 12 Monate bis zum Ende Q2/23 rund 44,1 Mrd. USD. Geht man davon aus, dass auch die erhöhte Umsatzrentabilität – in 2021 und 2022 betrug diese rund 32% - sich wieder auf dem durchschnittlichen Niveau der Vorjahre von rund 24% einpendelt, dann läge das Ergebnis aus dem Kerngeschäft gerade mal noch bei rund 11 Mrd. USD. Auf Basis der durchschnittlichen Ausschüttungsquote der Jahre 2013 bis 2019 von ca. 58% ergäbe sich ein Ausschüttungsbetrag von 1,11 USD je Aktie. Pfizer hat zwar über die letzten 10 Jahre die Dividenden stetig gesteigert, die Dividenden-Policy des Konzerns sieht jedoch keine jährliche Steigerung vor und sagt klar aus, dass die Dividende jederzeit angepasst werden kann wenn die Umstände es verlangen.

Was wären wir also bereit für die Aktie zu bezahlen? Die durchschnittliche minimale und maximale Dividendenrendite von Pfizer bewegte sich über die letzten 10 Jahren in einer sehr konstanten Spanne zwischen 3,3% auf der Oberseite und 4,5% auf der Unterseite. Legt man eine sichere Dividende von 1,11 USD je Aktie pro Jahr zu Grunde dann ergibt sich daraus ein Einstiegskurs von 25 USD und ein Kursziel von 33 USD.

Charttechnik

Seit ihrem Allzeithoch im Dezember 2021 bei knapp 62 USD befindet sich die Aktie in einem Abwärtstrend, den sie jüngst sogar nach unten durchbrochen hat. Unmittelbar darunter befindet sich bei 32 USD eine markante Unterstützung, die aktuell getestet wird. Auf demselben Niveau verläuft außerdem der langfristige Aufwärtstrend, der seinen Ausgangspunkt im Jahr 2009 hat. Hält die Unterstützung dann dürfte die Aktie zeitnah die Widerstandzone bei 37 USD testen, wo aktuell auch die 200-Tage-Linie verläuft. Ein Bruch der Unterstützung würde den Weg frei machen bis zur nächsten Unterstützung im Bereich von 26 bis 27 USD. Die relative Stärke auf Basis von 14-Wochen ist klar überverkauft und spricht zunächst für eine Erholung.

Fazit

Das kurzfristige Risiko besteht für Anleger im Wegbrechen der Covid19-Umsätze. Der Konzern hat die hohen temporären Gewinne zwar eingesetzt um strategische Zukäufe zu tätigen - die auf lange Sicht neues Ertragspotential mitbringen - auf kurze Sicht besteht aber zunächst die Gefahr, dass die Kurse weiter einbrechen. Wir erachten die Aktie auf Basis ihrer regulären Ertragsstärke als stark überbewertet und sehen in absehbarer Zeit die Gefahr einer Dividendenkürzung. Wir stufen die Aktie mit beobachten ein.

Hier finden Sie weitere Beiträge & Analysen von Aktienbewertung.de

Der Handel mit Finanzinstrumenten und/oder Kryptowährungen birgt hohe Risiken. Sie können Ihren Kapitaleinsatz vollständig oder teilweise verlieren. Die Kurse von Kryptowährungen sind extrem volatil und können von externen Faktoren wie finanziellen, regulatorischen oder politischen Ereignissen beeinflusst werden. Der Handel auf Margin erhöht das finanzielle Risiko.

Stellen Sie unbedingt sicher, dass Sie die mit dem Handel der Finanzinstrumente und/oder Kryptowährungen verbundenen Risiken vollständig verstanden haben und lassen Sie sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten, bevor Sie den Handel aufnehmen.

Fusion Media möchte Sie daran erinnern, dass die auf dieser Internetseite enthaltenen Kurse/Daten nicht unbedingt in Realtime oder genau sind. Alle Daten und Kurse werden nicht notwendigerweise von Börsen, sondern von Market-Makern bereitgestellt, so dass die Kurse möglicherweise nicht genau sind und vom tatsächlichen Marktpreis abweichen können, was bedeutet, dass die Kurse indikativ und nicht für Handelszwecke geeignet sind. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für etwaige Handelsverluste, die Ihnen durch die Verwendung dieser Daten entstehen könnten.

Es ist verboten, die auf dieser Website enthaltenen Daten ohne die vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenanbieters zu verwenden, zu speichern, zu reproduzieren, anzuzeigen, zu ändern, zu übertragen oder zu verteilen. Alle Rechte am geistigen Eigentum sind den Anbietern und/oder der Börse vorbehalten, die auf dieser Website enthaltenen Daten bereitstellen.

Fusion Media kann von den Werbetreibenden, die sich auf der Website befinden, anhand Ihrer Interaktion mit den Werbeanzeigen oder Werbetreibenden vergütet werden.