Mieten und Immobilienpreise fallen: Ist die Inflation bereits auf 2 % gesunken?

Lance Roberts | 17.11.2024 15:46

Der Verbraucherpreisindex (VPI) liegt bei 2 % – eine Schlagzeile, die Sie heute wohl kaum im Wall Street Journal finden werden. Warum? Weil die offiziellen Inflationsdaten, darunter der VPI, derzeit noch im Bereich von 2,6 % (im Jahresvergleich) liegen. Dabei hinken große Teile der Berechnung, wie etwa die Marktpreise, der Realität hinterher.

Ein entscheidender Punkt: Die Kategorie „Wohnen“, die rund 40 % des VPI ausmacht. Hier sind die Mietpreise und sogenannten „impliziten Mieten“ von Eigenheimbesitzern im letzten Jahr laut VPI um fast 5 % gestiegen. Doch Unternehmen wie Zillow (NASDAQ:ZG) und Redfin (NASDAQ:RDFN), die den Markt in Echtzeit beobachten, kommen zu ganz anderen Ergebnissen:

„Der landesweite Medianwert der angebotenen Mieten lag im Juli bei 1.647 USD – 53 USD unter dem Allzeithoch von 2022. Besonders stark fielen die Mieten für größere Wohnungen mit mehr als drei Schlafzimmern, nämlich um 2,4 % im Jahresvergleich,“ berichtet Redfin.

Kurz gesagt: Der Mietmarkt zeigt kaum Inflation, was darauf hindeutet, dass der VPI näher an 2 % liegt. Entscheidend ist jedoch, wohin sich die Mietpreise in Zukunft entwickeln.

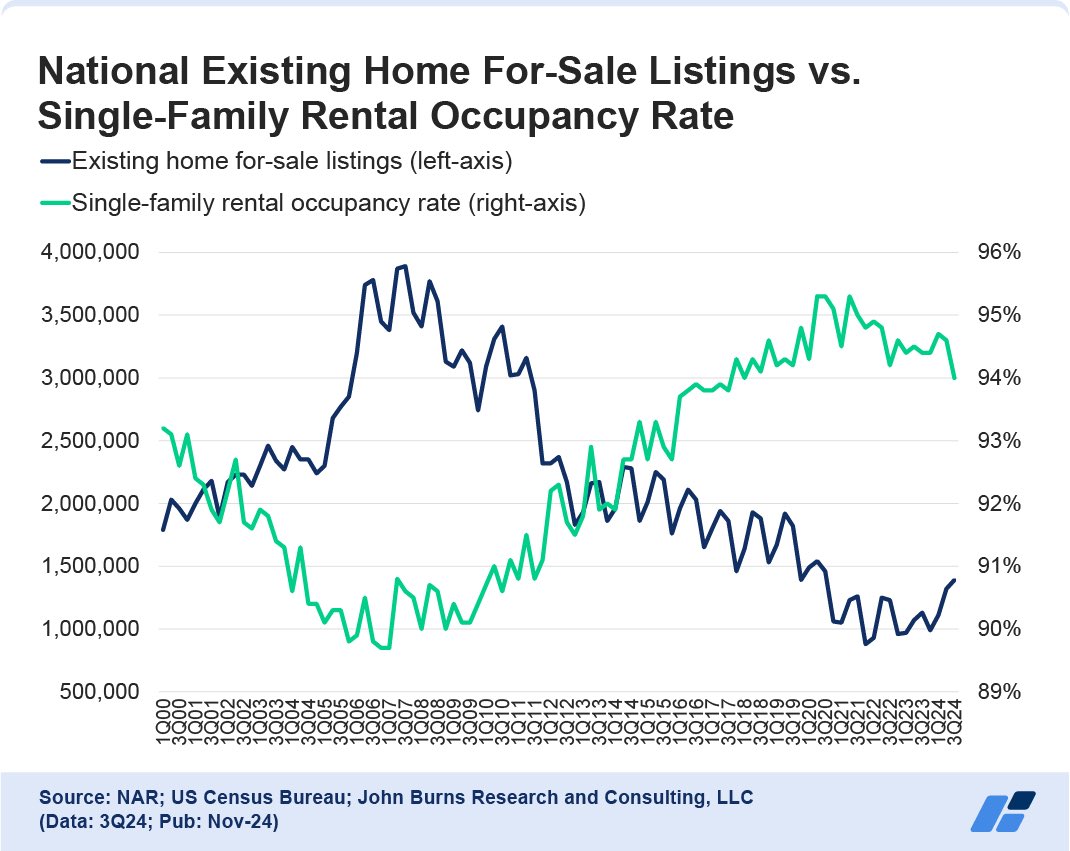

Ein wichtiger Hinweis kommt von Rick Palacios Jr.: Sollten die Hypothekenzinsen weiter fallen, dürfte das Angebot an zum Verkauf stehenden Wohnimmobilien zunehmen. Dieser Anstieg könnte die Mietpreise unter Druck setzen. Es gibt eine klare Wechselwirkung: Wenn mehr Häuser zum Verkauf stehen, sinkt die Belegung im Bereich der Einfamilienhausvermietung – ein Trend, der bereits sichtbar wird.

Besonders interessant ist, dass auch das Angebot an Mehrfamilienhäusern rasch wächst, was zusätzlichen Gegenwind für Mietpreissteigerungen bedeutet.

Wenn die offiziellen VPI-Daten diesen Trends folgen, könnte sich die Inflationsrate tatsächlich auf 2 % oder sogar darunter einpendeln – und das schneller, als viele erwarten.

Trading-Update

Wie bereits zuvor besprochen, sind viele professionelle Anleger zum Jahresende hin vorsichtiger und reduzieren ihr Aktienrisiko. Gleichzeitig fließen durch Unternehmensrückkäufe täglich rund 6 Milliarden Dollar in den Markt – ein Faktor, der die Entwicklung zwar stabilisiert, aber auch zu einer gewissen Belastung beiträgt. Kurzfristig zeigt sich der Markt jedoch überkauft und hat sich spürbar von der 50-Tage-Durchschnittslinie entfernt. Die jüngste Verschnaufpause war daher wenig überraschend, insbesondere in einer durch einen Feiertag verkürzten Handelswoche.

Aus technischer Sicht gibt es keinen Grund zur Sorge. Zwar ist der Markt aktuell überkauft, doch das schwankende Handelsmuster der letzten Tage hilft, diesen Zustand schrittweise abzubauen. Ich rechne damit, dass die volatile Seitwärtsbewegung zumindest bis Thanksgiving (28. November) anhält.

Mit Beginn des Dezembers dürften zusätzliche Umsätze hinzukommen, wenn Investmentfonds ihre jährlichen Ausschüttungen vornehmen. Das könnte den Weg für die traditionelle "Weihnachtsrallye" ebnen, bei der Fondsmanager ihre Portfolios für die Jahresendberichte optimieren. Kurz gesagt: Der Trend deutet weiter nach oben, auch wenn wir bis Jahresende mit einigen Turbulenzen rechnen müssen.

Können Covered-Call-ETFs Ihr Portfolio schützen?

Immer wieder fragen uns Anleger, ob Optionsstrategie-ETFs eine sinnvolle Ergänzung für ihr Portfolio sein können. Ein beliebtes Beispiel ist der JP Morgan Equity Premium Income ETF (JEPI). Werfen wir einen genaueren Blick auf diesen ETF, um die Frage zu beantworten, wie gut solche Strategien in unterschiedlichen Marktphasen funktionieren.

JEPI bietet eine attraktive Rendite – aber was passiert in volatilen Zeiten? Können diese Strategien auch dann zuverlässige Einkommensströme liefern?

Wie funktioniert die JEPI-Strategie?

Covered-Call-ETFs wie JEPI kombinieren traditionelle Aktieninvestments mit einer Optionsstrategie. Konkret investiert der Fonds in US-Large-Cap-Aktien und verkauft (schreibt) Call-Optionen auf diese Positionen. Die Erträge aus dem Verkauf der Optionen werden genutzt, um zusätzliche Einnahmen zu generieren, die über Dividendenzahlungen hinausgehen.

Durch das Schreiben von Calls profitiert der ETF in Szenarien mit seitwärts oder leicht steigenden Märkten und kann die Rendite des S&P 500 in solchen Phasen sogar übertreffen. Allerdings gibt es auch einen Nachteil: Sobald die Kurse deutlich steigen, begrenzen die Optionen die Gewinne, da die Performance durch die Ausübungspreise der Calls gedeckelt wird.

Ein weiterer defensiver Faktor: Der JEPI weist ein Beta von 0,50 auf, was bedeutet, dass die Kursbewegungen des Fonds nur halb so stark ausfallen wie die des S&P 500. Das reduziert nicht nur das Abwärtsrisiko in schwierigen Marktphasen, sondern auch das Aufwärtspotenzial.

Für wen ist JEPI geeignet?

Die JEPI-Strategie eignet sich vor allem für Anleger, die nach stabilen Einkommensquellen suchen und gleichzeitig bereit sind, auf einen Teil möglicher Kursgewinne zu verzichten. In einem schwankenden oder rückläufigen Marktumfeld kann die defensive Ausrichtung von JEPI von Vorteil sein. Das zusätzliche Einkommen aus den Optionsprämien kann dann Verluste abfedern oder sogar die Gesamtperformance verbessern.

Allerdings sollte man sich bewusst sein, dass der Fonds in stark steigenden Märkten hinter klassischen Aktienstrategien zurückbleiben wird. Die abflachende Performance in solchen Szenarien ist der Preis für die defensive Natur der Covered-Call-Strategie.

Covered-Call-Strategien wie die von JEPI können ein Portfolio defensiver machen und durch Optionsprämien zusätzliche Einkommensströme generieren. Mit einem Beta von 0,50 ist der Fonds besonders in schwierigen Märkten eine Überlegung wert. Anleger sollten jedoch abwägen, ob sie bereit sind, in Boom-Phasen auf Kursgewinne zu verzichten. Die Antwort hängt letztlich von den individuellen Anlagezielen und der Risikobereitschaft ab.

Tweet des Tages

Der Handel mit Finanzinstrumenten und/oder Kryptowährungen birgt hohe Risiken. Sie können Ihren Kapitaleinsatz vollständig oder teilweise verlieren. Die Kurse von Kryptowährungen sind extrem volatil und können von externen Faktoren wie finanziellen, regulatorischen oder politischen Ereignissen beeinflusst werden. Der Handel auf Margin erhöht das finanzielle Risiko.

Stellen Sie unbedingt sicher, dass Sie die mit dem Handel der Finanzinstrumente und/oder Kryptowährungen verbundenen Risiken vollständig verstanden haben und lassen Sie sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten, bevor Sie den Handel aufnehmen.

Fusion Media möchte Sie daran erinnern, dass die auf dieser Internetseite enthaltenen Kurse/Daten nicht unbedingt in Realtime oder genau sind. Alle Daten und Kurse werden nicht notwendigerweise von Börsen, sondern von Market-Makern bereitgestellt, so dass die Kurse möglicherweise nicht genau sind und vom tatsächlichen Marktpreis abweichen können, was bedeutet, dass die Kurse indikativ und nicht für Handelszwecke geeignet sind. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für etwaige Handelsverluste, die Ihnen durch die Verwendung dieser Daten entstehen könnten.

Es ist verboten, die auf dieser Website enthaltenen Daten ohne die vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenanbieters zu verwenden, zu speichern, zu reproduzieren, anzuzeigen, zu ändern, zu übertragen oder zu verteilen. Alle Rechte am geistigen Eigentum sind den Anbietern und/oder der Börse vorbehalten, die auf dieser Website enthaltenen Daten bereitstellen.

Fusion Media kann von den Werbetreibenden, die sich auf der Website befinden, anhand Ihrer Interaktion mit den Werbeanzeigen oder Werbetreibenden vergütet werden.