Inflationssorgen sind noch längst nicht vom Tisch

Stockstreet GmbH | 13.08.2021 09:03

Gestern war am Morgen bereits im „Börse-Intern Premium“ zu lesen, dass natürlich einige Medien berichteten, die Aktienmärkte seien vorgestern gestiegen, weil Anleger ihre Inflationssorgen ablegen konnten. Und weiter: „Doch diese Begründung ist äußerst zweifelhaft. Hier haben wir es wieder einmal mit dem Phänomen „Kurse machen Nachrichten“ zu tun. Denn in den USA lagen die Inflationsdaten vorgestern über den Erwartungen. Und bei einer anhaltend hohen Inflation von 5,4 %, die deutlich über dem Ziel der US-Notenbank liegt, darf man sich über die Teuerung sehr wohl weiterhin Sorgen machen – und damit ebenso von einem baldigen Einlenken der Währungshüter ausgehen.“

US-Erzeugerpreise steigen erneut schneller

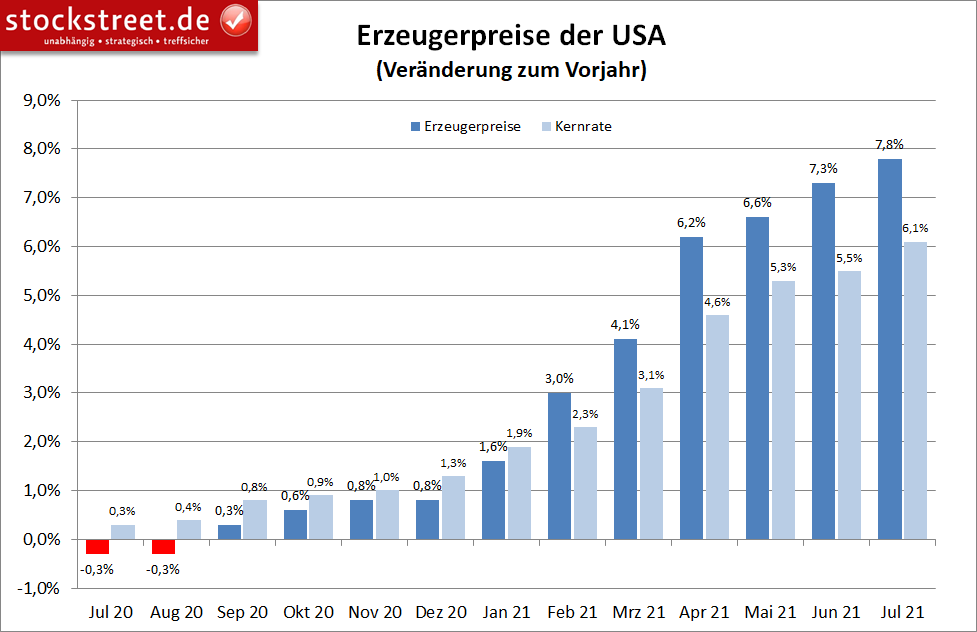

Inzwischen wurde in den USA der Erzeugerpreisindex für den Monat Juli veröffentlicht. Erwartet wurde hier ein Anstieg um 7,3 % gegenüber dem Vorjahresmonat, nach bereits +7,3 % im Vormonat. Tatsächlich legten die Preise aber um 7,8 % zu. Noch nie seit Beginn dieser Datenerhebung im November 2010 hat es einen so starken Anstieg gegeben.

Und auch die Kernrate der Erzeugerpreise lag mit +6,1 % zum Vorjahr über den Erwartungen von 5,6 %, nach 5,5 % im Vormonat. Auch dies ist der stärkste Anstieg seit der erstmaligen Berechnung der 12-Monatsdaten im August 2014.

Aktienkurse steigen trotz Inflationssorgen?

Da die Erzeugerpreise ein vorlaufender Indikator für die Verbraucherpreise sind, kann also keinesfalls schon Entwarnung an der Preisfront gegeben werden. Überraschenderweise stieg aber der DAX zum Beispiel auch nach Veröffentlichung dieser Daten weiter an. Und auch der Dow Jones zeigte sich wenig beeindruckt. Wie lässt sich dies also erklären?

Bidens Infrastrukturprogramm zieht Profiteure nach oben

Eine mögliche Antwort auf diese Frage ist das billionenschwere Infrastrukturprogramm von Joe Biden, welches kürzlich den Senat passiert hat. Denn von diesem profitieren vornehmlich Industriewerte, die sich im Dow Jones, nicht aber im Nasdaq 100 befinden. Schließlich sollen mit dem Geld vor allem Straßen, Brücken und Flughäfen instandgesetzt werden.

Und wenn man sich den Technologieindex anschaut, dann hat dieser sowohl vorgestern als auch gestern jeweils nach den Preisdaten nachgegeben. Und das ist ein klares Indiz dafür, dass die Anleger sehr wohl noch Inflationssorgen haben und mit steigenden Zinsen bzw. Renditen rechnen. Denn gerade Aktien aus dem Nasdaq 100 werden von steigenden Zinsen belastet, aus folgendem Grund:

Anleger fürchten einen Renditeanstieg

Zinsen stehen in Konkurrenz zu zukünftigen Gewinnen der Unternehmen. Wenn ich mein Geld verzinst anlege, habe ich damit einen relativ sicheren und stetigen Ertrag. Je höher der Zins, desto höher der Ertrag. Als Aktionär muss ich dagegen darauf hoffen, dass mir ein Unternehmen in der Zukunft Gewinne erwirtschaftet. Und diese Gewinne sind mit einer Unsicherheit belastet, wie die Corona-Krise erst wieder gezeigt hat.

Da ich die Gewinne zudem erst in der Zukunft erhalte, ich aber alternativ auf mein Geld ab sofort Zinsen erhalten könnte, werden bei der Bewertung von Aktien zukünftige Gewinne auf den aktuellen Wert (Barwert) abgezinst (diskontiert), um eine Vergleichsmöglichkeit zu erhalten welche Anlage lukrativer und somit attraktiver ist. Und je höher der aktuelle Zins, desto weniger Wert sind die zukünftigen Gewinne eines Unternehmens.

Unternehmen, bei denen die hohen Gewinne erst (weit) in der Zukunft anfallen, verlieren daher an Wert, wenn die erst in der Zukunft erzielten Gewinne mit einem höheren Zinssatz auf den heutigen Wert abgezinst werden. Und gerade im Nasdaq 100 finden sich viele Unternehmen, die sich noch im Wachstum befinden und die großen Gewinne erst in der fernen Zukunft versprechen. Also verliert gerade der Nasdaq 100, wenn die Anleger steigende Renditen wittern.

Und so kann man die jüngste Kursschwäche im Nasdaq 100 mit den Preisdaten und die Kursanstiege im Dow Jones mit dem billionenschweren Infrastrukturprogramm von Joe Biden und erklären.

Infrastrukturprogramm war bereits weitestgehend eingepreist

Wobei ich letzteres auch skeptisch sehe. Denn dieses Programm war eigentlich schon längst eingepreist. Zumal es wesentlich kleiner ausgefallen ist, als ursprünglich geplant. Und ein Großteil des Geldes wird aus anderen Haushaltsposten umgewidmet. Der Staat stellt also nur begrenzt neues Geld zur Verfügung.

Zudem erklärte Nancy Pelosi, die demokratische Präsidentin des Repräsentantenhauses, ihre Kammer werde sich erst damit beschäftigen, wenn der Senat auch ein zweites Paket mit einem Umfang von 3,5 Billionen US-Dollar (für Investitionen unter anderem in Gesundheitsversorgung, Bildung und Klimaschutz) verabschiedet habe. Dieses ist bei den Republikanern allerdings umstritten. Es könnte im Zweifelsfall durch eine Blockade in Sachen Schuldengrenze verhindert werden. Daher könnten noch Wochen und Monate vergehen, bis das Infrastrukturprogramm letztlich wirksam wird.

Warten wir also ab, wie nachhaltig die jüngsten Kursanstiege in der eigentlich saisonal schwachen Phase sind…

Dow Jones: Bärenfalle wird mit bullishem Ausbruch quittiert

Wenn der Dow Jones zum Beispiel in seine Broadening-Formation zurückfällt (siehe blaue Linien im folgenden Chart), wäre der aktuelle Ausbruch eine Bullenfalle, was weiter fallende Kurse nach sich ziehen könnte.

Vielleicht erinnern Sie sich: Als der Dow Jones nach unten aus der Broadening-Formation herausgefallen war, sich dies aber als Bärenfalle entpuppte (gelber Bogen im Chart), war in der Börse-Intern zu lesen, dass dies zu einer starken Kursbewegungen in die entgegengesetzte Richtung führen kann, es nach der Bärenfalle also zu weiter steigenden Kursen kommt. Genau dazu ist es offensichtlich gekommen. Und so wäre nun ein entgegengesetztes Szenario denkbar, wenn sich der aktuelle Ausbruch als Bullenfalle entpuppt.

Im DAX setzt sich das bullishe Elliott-Wellen-Szenario durch

Gleiches gilt für den DAX, wenn dieser unter die 15.800er Marke zurückfällt.

Aktuell setzt sich aber das bullishe Elliott-Wellen-Szenario durch, wonach auf die Wellen 1 und 2 (grün) und der zwischenzeitlichen ABC-Korrektur (blau) nun aktuell eine Aufwärtswelle 3 läuft. Damit sind die Aufwärtstrends der Aktienindizes derzeit eindeutig intakt. Stopps zu vorhandenen Long-Positionen bieten sich nun hervorragend unterhalb der gebrochenen Widerstandslinien an.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

Der Handel mit Finanzinstrumenten und/oder Kryptowährungen birgt hohe Risiken. Sie können Ihren Kapitaleinsatz vollständig oder teilweise verlieren. Die Kurse von Kryptowährungen sind extrem volatil und können von externen Faktoren wie finanziellen, regulatorischen oder politischen Ereignissen beeinflusst werden. Der Handel auf Margin erhöht das finanzielle Risiko.

Stellen Sie unbedingt sicher, dass Sie die mit dem Handel der Finanzinstrumente und/oder Kryptowährungen verbundenen Risiken vollständig verstanden haben und lassen Sie sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten, bevor Sie den Handel aufnehmen.

Fusion Media möchte Sie daran erinnern, dass die auf dieser Internetseite enthaltenen Kurse/Daten nicht unbedingt in Realtime oder genau sind. Alle Daten und Kurse werden nicht notwendigerweise von Börsen, sondern von Market-Makern bereitgestellt, so dass die Kurse möglicherweise nicht genau sind und vom tatsächlichen Marktpreis abweichen können, was bedeutet, dass die Kurse indikativ und nicht für Handelszwecke geeignet sind. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für etwaige Handelsverluste, die Ihnen durch die Verwendung dieser Daten entstehen könnten.

Es ist verboten, die auf dieser Website enthaltenen Daten ohne die vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenanbieters zu verwenden, zu speichern, zu reproduzieren, anzuzeigen, zu ändern, zu übertragen oder zu verteilen. Alle Rechte am geistigen Eigentum sind den Anbietern und/oder der Börse vorbehalten, die auf dieser Website enthaltenen Daten bereitstellen.

Fusion Media kann von den Werbetreibenden, die sich auf der Website befinden, anhand Ihrer Interaktion mit den Werbeanzeigen oder Werbetreibenden vergütet werden.