Ein schlechtes Omen für die Wirtschaft: Regionalbanken führen Talfahrt der US-Börsen

Mike Zaccardi, CFA, CMT | 20.12.2022 06:01

- Der ETF für den Teilsektor Regionalbanken lag über weite Strecken des Jahres ganz vorn, als die Zinsen stiegen

- Trotz der Befürchtungen einer Konjunkturabschwächung stützte der stärkere Dollar bis September diesen zyklischen Sektor.

- Jetzt jedoch scheinen die Bären das Ruder zu übernehmen, denn der KRE nähert sich seinen wichtigen Juni-Tiefs.

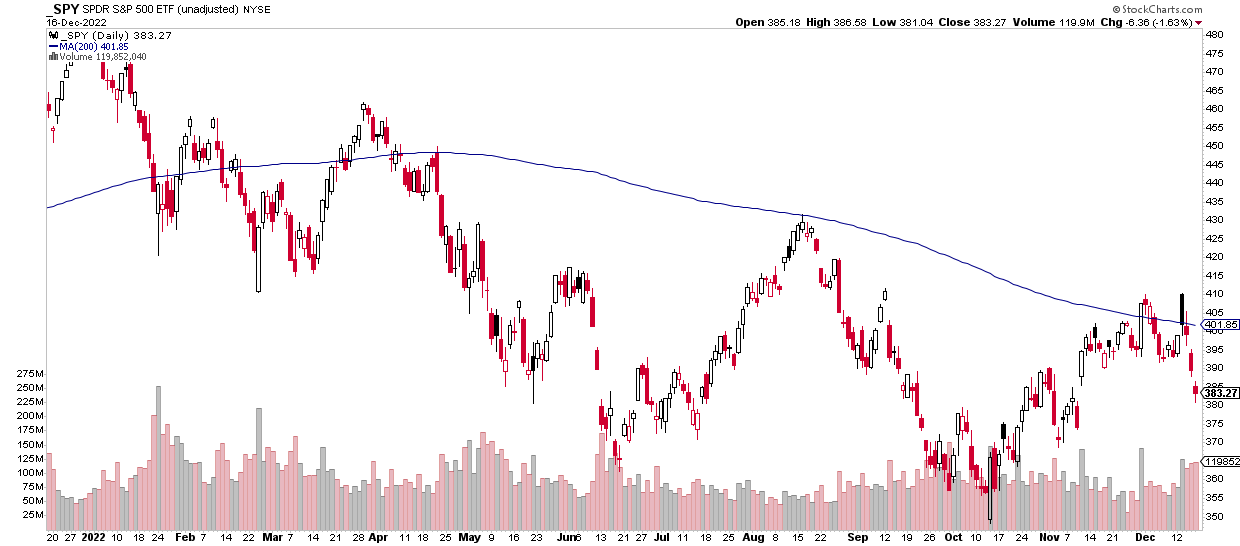

Trotz der Vorweihnachtszeit gibt es an der Wall Street wenig Grund zur Freude. Es mehren sich Anzeichen dafür, dass in der ersten Hälfte des nächsten Jahres eine Rezession droht. Nach den milder als erwartet ausgefallenen Inflationszahlen in der letzten Woche machte sich kurzzeitig Optimismus breit, als die Börsenindizes weiter über ihre jeweiligen gleitenden 200-Tage-Durchschnitte kletterten. Die Aktienbullen waren sich sicher, dass die Fed angesichts einer abgekühlten Inflation im Vergleich zu dem steilen Preisanstieg Anfang 2022 die Zügel lockern könnte.

Der Grinch hat diese gute Stimmung unmittelbar gestohlen, als Powell bei seiner Pressekonferenz am Mittwoch das Podium verließ. Die Fed behielt ihren sehr aggressiven Ton bei, obwohl sie das Tempo der Zinserhöhungen letzte Woche von 0,75 Prozentpunkten auf "nur" 50 Basispunkte drosselte. Bis zum Handelsschluss am Freitag konnten sich die Börsen nicht von dem durch die Fed ausgelösten Ausverkauf erholen und sind seit der Eröffnung nach dem Inflationsbericht letzten Dienstag um etwa 6,5 % gefallen.

Der S&P 500 erholt sich zunächst über seine 200-Tage-Linie, fällt dann aber darunter wieder zurück

Quelle: Stockcharts.com

Eine Nische am US-Aktienmarkt, die vor allem unter Vale-Investoren beliebt ist, sind Regionalbanken. Der SPDR S&P Regional Banking ETF (NYSE:KRE) hatte einen guten Start ins Jahr und schlug den SPDR S&P 500 (NYSE:SPY) bis Anfang März um etwa zehn Prozentpunkte, als die Zinsen stiegen und der U.S. Dollar anzog. Die relativen Gewinne setzten sich im Sommer und sogar bis ins vierte Quartal fort. Die Idee dahinter war, dass höhere Zinsen ein Segen für inländische Geldinstitute sein würden. Und bei stabilen Kreditzinsen sollte dies die Gewinne vieler dieser kleinen und mittelgroßen US-Banken weiter steigern.

In letzter Zeit hat sich die Stimmung gegenüber Regionalbanken jedoch gedreht. So hat der KRE seit seinem Hoch von Mitte August stark an Boden verloren und seine Tiefststände vom September und Oktober unterboten. Derzeit testet der ETF die 52-Wochen-Tiefs vom Juni. Der Talfahrt ging eine starke Outperformance voraus, bis zu jenem entscheidenden Tag vor zwei Monaten, dem 13. Oktober, als der Gesamtmarkt nach dem Inflationsbericht vom September nach oben drehte. Wie sich herausstellte, war dieser Tag möglicherweise auch der vorläufige Höchststand in diesem Value Trade.

KRE: Erst Marktführer, jetzt unter dem Oktobertief

Quelle: Stockcharts.com

Ich sehe den Einbruch der Regionalbanken als einen potenziell pessimistischen Vorboten für den breiteren Markt. Der Sektor gilt häufig als Konjunkturindikator und führte auch im Jahr 2022 die Kursentwicklung für lange Zeit an. Diese Kombination macht den KRE zu einem wichtigen ETF, den man zum Ende des Jahres im Auge behalten sollte.

Relative Saisonalität des KRE: Die übliche Aufwärtsbewegung zum Jahresende ist ausgeblieben

Quelle: Stockcharts.com

Ein weiterer Pfeil im Köcher der Pessimisten ist die Saisonalität. Laut Equity Clock erholt sich der KRE in der Regel um diese Jahreszeit auf absoluter und relativer Basis. Das ist dieses Jahr jedoch nicht der Fall. Wenn die üblichen saisonalen Trends ausbleiben, sollte man achtsam sein.

Fazit

Investoren sollten den Kursverlauf des KRE-ETF ganz genau beobachten, um mögliche Hinweise auf wirtschaftliche Trends zu erhalten. Mit zunehmenden Rezessionsrisiken im ersten Halbjahr nächsten Jahres sagen bestimmte Aktien möglicherweise mehr über den Zustand der Wirtschaft aus als nachlaufende Wirtschaftsindikatoren.

Offenlegung: Mike Zaccardi ist derzeit in keinen der hier genannten Anlagen investiert.

Der Handel mit Finanzinstrumenten und/oder Kryptowährungen birgt hohe Risiken. Sie können Ihren Kapitaleinsatz vollständig oder teilweise verlieren. Die Kurse von Kryptowährungen sind extrem volatil und können von externen Faktoren wie finanziellen, regulatorischen oder politischen Ereignissen beeinflusst werden. Der Handel auf Margin erhöht das finanzielle Risiko.

Stellen Sie unbedingt sicher, dass Sie die mit dem Handel der Finanzinstrumente und/oder Kryptowährungen verbundenen Risiken vollständig verstanden haben und lassen Sie sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten, bevor Sie den Handel aufnehmen.

Fusion Media möchte Sie daran erinnern, dass die auf dieser Internetseite enthaltenen Kurse/Daten nicht unbedingt in Realtime oder genau sind. Alle Daten und Kurse werden nicht notwendigerweise von Börsen, sondern von Market-Makern bereitgestellt, so dass die Kurse möglicherweise nicht genau sind und vom tatsächlichen Marktpreis abweichen können, was bedeutet, dass die Kurse indikativ und nicht für Handelszwecke geeignet sind. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für etwaige Handelsverluste, die Ihnen durch die Verwendung dieser Daten entstehen könnten.

Es ist verboten, die auf dieser Website enthaltenen Daten ohne die vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenanbieters zu verwenden, zu speichern, zu reproduzieren, anzuzeigen, zu ändern, zu übertragen oder zu verteilen. Alle Rechte am geistigen Eigentum sind den Anbietern und/oder der Börse vorbehalten, die auf dieser Website enthaltenen Daten bereitstellen.

Fusion Media kann von den Werbetreibenden, die sich auf der Website befinden, anhand Ihrer Interaktion mit den Werbeanzeigen oder Werbetreibenden vergütet werden.