Dummheit an der Börse: 5 riskante Regeln, die Sie besser vergessen sollten

Lance Roberts | 17.03.2025 18:10

Die menschliche Dummheit ist das Einzige, worauf man sich an den Finanzmärkten wirklich verlassen kann. Kürzlich bin ich auf einen großartigen Artikel von Joe Wiggins auf Behavioral Investment gestoßen, in dem er treffend darlegt, warum „Investieren ist schwer“ eine absolute Wahrheit ist. Der gesamte Artikel ist lesenswert, aber hier sind die fünf Hauptgründe, warum Anleger beim Investieren immer wieder scheitern:

- Sinnvolle Entscheidungen lassen uns oft dumm aussehen,

- Kristallkugeln reichen nicht aus,

- Gefühle können alles übertönen,

- Ein längerer Zeithorizont ist keine Garantie für den Erfolg,

- Extreme sind wichtig.

Diese Argumente sind besonders jetzt relevant, da es zahlreiche Hinweise darauf gibt, dass die „Kristallkugeln“ der Anleger versagt haben und die Märkte weiterhin in Extremen handeln – wie bereits im #BullBearReport der letzten Woche thematisiert wurde.

"Auf unserem Wirtschafts- und Investitionsgipfel 2025 haben wir über die außergewöhnlich hohen Bewertungen gesprochen, die Investoren derzeit für Vermögenswerte zahlen. Die nachfolgende Grafik zeigt die aktuelle Abweichung der Wall-Street-Schätzungen vom langfristigen exponentiellen Wachstumstrend. Mit 147 % gehört diese Abweichung zu den höchsten, die je verzeichnet wurden, und übertrifft sowohl die Spitzenwerte der Dot.com-Blase als auch der Finanzkrise. Es überrascht nicht, dass die überhöhten Erwartungen an zukünftige Gewinne auch die aktuellen Bewertungen auf eines der höchsten Niveaus aller Zeiten getrieben haben."

Erklärungsversuche für Marktüberschwang

Wenn die Preise steigen, müssen Anleger zwangsläufig auf „vernünftige Entscheidungen“ verzichten. Stattdessen suchen sie nach Rechtfertigungen für die aktuellen Extreme – und dafür, warum diese noch extremer werden könnten. Im vergangenen Jahrzehnt haben sich dabei immer wieder ähnliche Argumentationsmuster herauskristallisiert:

- Unternehmensführungen arbeiten so effizient, dass Gewinnmargen und Aktienbewertungen auf ihrem derzeitigen, nahezu beispiellosen Niveau bleiben oder sogar weiter steigen.

- Die Fed wird die Märkte im Ernstfall immer wieder retten.

- Technologieunternehmen sind langfristig die besten Investments, da sie ihre Erträge kontinuierlich steigern können.

- Unternehmen bleiben durch Aktienrückkäufe weiterhin die wichtigsten Käufer von US-Aktien.

- Die Kapitalströme in die Finanzmärkte werden niemals versiegen.

- Zentralbanken haben die Fähigkeit, die Preise von Vermögenswerten dauerhaft zu stützen.

- Bewertungen spielen keine Rolle – entscheidend ist allein die Geldpolitik der Fed.

- Verlieren kann man an der Börse nicht. Man muss Aktien kaufen, denn sie steigen immer.

- Diesmal ist alles anders.

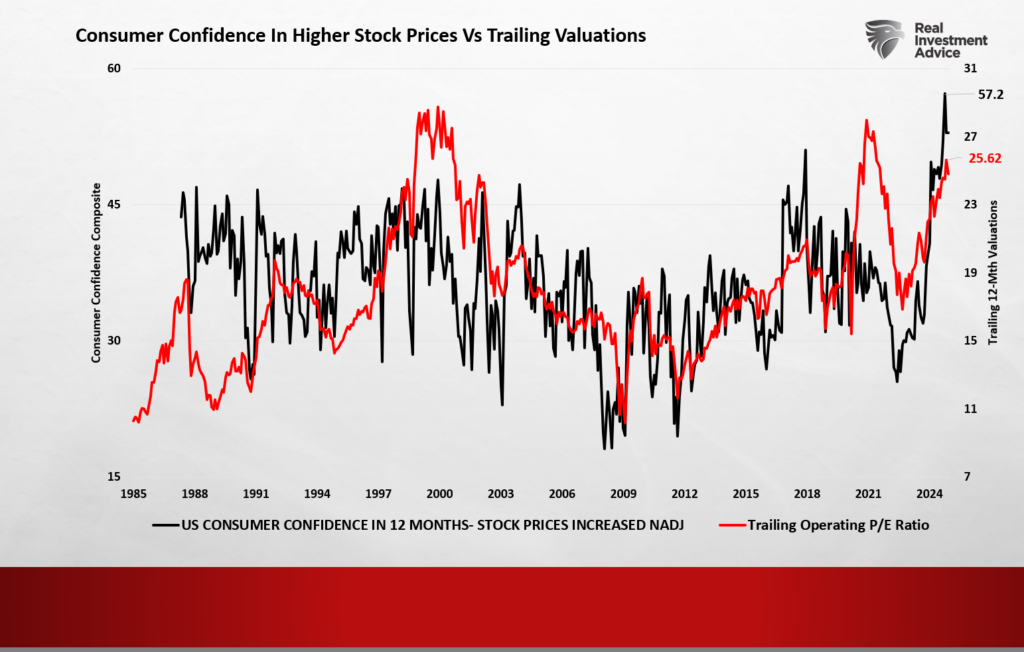

"Das folgende Schaubild veranschaulicht diesen letzten Punkt am besten: Noch nie in der Geschichte waren Verbraucher so zuversichtlich, dass die Aktienkurse im kommenden Jahr steigen würden. Dieser Optimismus spiegelt sich deutlich in den steigenden einjährigen Bewertungen wider."

Diese Analyse erinnerte mich an einen Artikel, den ich 2019 mit dem Titel „Die 5 Gesetze der menschlichen Dummheit“ geschrieben habe – und daran, wie treffend sie auf das Investieren zutreffen. Grundlage dafür ist eine Studie aus dem Jahr 1976 von Carlo M. Cipolla, Professor für Wirtschaftsgeschichte an der University of California, Berkeley. In einem viel beachteten Aufsatz legte Cipolla die grundlegenden Gesetze einer Kraft dar, die er als die größte existenzielle Bedrohung der Menschheit bezeichnete: die Dummheit.

Laut Cipolla haben dumme Menschen einige charakteristische Merkmale:

- Sie gibt es in großer Zahl,

- Sie handeln irrational, und

- Sie schaden anderen, ohne selbst davon zu profitieren.

Das Ergebnis: Menschliche Dummheit beeinträchtigt das allgemeine Wohl der Gesellschaft – und schlimmer noch, man kann sich nicht davor schützen.

"Eine Gesellschaft kann nur dann vermeiden, von der Last ihrer Idioten erdrückt zu werden, wenn die Nicht-Dummen noch härter arbeiten, um die Verluste ihrer dummen Mitmenschen auszugleichen."

Zwar lässt sich die scheinbar zunehmende menschliche Dummheit nicht aufhalten, doch Cipollas fünf Grundgesetze lassen sich direkt auf das Investieren übertragen – und auf die Fehler, die Anleger im Laufe der Zeit immer wieder begehen.

Das 1. Gesetz: Jeder unterschätzt zwangsläufig die Zahl der dummen Menschen, die unterwegs sind.

"Egal, wie viele Idioten man in seiner Umgebung vermutet, man setzt die Zahl immer zu niedrig an." – Carlo M. Cipolla

Beim Investieren wird das Problem der Dummheit durch eine Reihe kognitiver Verzerrungen zusätzlich verstärkt. Viele Menschen nehmen an, dass jemand, der in den Medien auftritt – sei es aufgrund seines Berufs, seiner Ausbildung oder seines Status –, kaum dumm sein kann. Deshalb neigen wir dazu, solchen Personen Glaubwürdigkeit beizumessen, solange ihre Aussagen unsere eigenen Überzeugungen bestätigen.

Dieses Phänomen ist als Confirmation Bias – die Bestätigungsverzerrung – bekannt.

Wenn wir davon überzeugt sind, dass die Aktienmärkte steigen werden, suchen wir gezielt nach Informationen, die diese Annahme stützen. Diese Verzerrung ist einer der Hauptgründe für die typischen psychologischen Investitionszyklen, wie in der folgenden Grafik dargestellt. Ich habe dieses Phänomen bereits in meinem Artikel „Farrells 10 Goldene Regeln für Anleger“ thematisiert.

"Für einen Contrarian-Investor, der sich an Farrells Regelwerk orientiert, entstehen Exzesse dadurch, dass alle Akteure dieselbe Seite eines Trades verfolgen. Wenn der Stimmungsumschwung dann schließlich eintritt, wird die Umkehr durch den massenhaften Wechsel auf die entgegengesetzte Seite noch verstärkt."

Als Menschen sehnen wir uns nach Bestätigung – wir möchten, dass unsere Denkweise richtig ist. Niemand hört gerne, dass er im Unrecht ist. Daher suchen wir unbewusst nach Quellen, die unsere Sichtweise stützen und uns das Gefühl geben, recht zu haben.

Genau das ist auch der Grund, warum soziale Medien zur Verbreitung von Fehlinformationen beitragen. Viele Menschen verharren in ihren eigenen Echokammern, in denen abweichende Meinungen und fundierte Gegenargumente ausgeblendet werden. In vielen Fällen werden sogar objektive Fakten ignoriert.

Es ist daher essenziell, immer beide Seiten einer Debatte zu betrachten und Daten kritisch zu analysieren. Denn:

Recht haben und Geld verdienen schließen sich nicht gegenseitig aus.

Das 2. Gesetz: Die Wahrscheinlichkeit, dass eine bestimmte Person dumm ist, ist unabhängig von allen anderen Merkmalen dieser Person.

Cipolla argumentiert, dass Dummheit eine konstante Variable ist, die in jeder Bevölkerungsschicht gleichermaßen vorhanden ist. Unabhängig von Geschlecht, Ethnie, Nationalität, Bildungsniveau oder Einkommen gibt es in jeder Gruppe einen festen Prozentsatz an dummen Menschen.

Beim Investieren gilt das genauso: Jeder Anleger – ob Privatperson oder Profi – kann dumme Entscheidungen treffen. Wie bereits gezeigt, sind selbst erfahrene Investoren nicht davor gefeit, teuer zu kaufen und billig zu verkaufen – genau wie Kleinanleger.

Trotzdem unterschätzen wir oft, wie stark unser Verhalten durch unser Umfeld beeinflusst wird. Menschen neigen dazu, der Masse zu folgen. Ein großer Teil dieses Verhaltens resultiert aus dem Bedürfnis nach sozialer Bestätigung und Akzeptanz. Der zugrunde liegende Denkprozess lautet: Wenn alle anderen etwas tun, muss es richtig sein – also sollte ich es auch tun.

Im Alltag ist diese Anpassung meist sozial erwünscht und wird als Norm akzeptiert. An den Finanzmärkten jedoch führt das Herdenverhalten zu massiven Übertreibungen – sowohl in Boom- als auch in Krisenzeiten.

Wie Howard Marks einmal treffend formulierte:

"Es ist nicht leicht, sich gegen die allgemeine Meinung zu stellen – und damit als Contrarian erfolgreich zu sein. Viele Faktoren erschweren diese Strategie, insbesondere der natürliche Herdentrieb und der Schmerz, nicht mit der Masse synchronisiert zu sein. Denn Momentum kann prozyklisches Handeln eine Zeit lang als den richtigen Weg erscheinen lassen. (Deshalb ist es wichtig, sich daran zu erinnern, dass „seiner Zeit zu weit voraus zu sein“ nicht anders aussieht, als wenn man Unrecht hat.)

Angesichts der Unsicherheiten der Zukunft und der Schwierigkeit, sich absolut sicher zu sein, dass die eigene Position richtig ist – besonders wenn sich die Märkte gegen einen bewegen – ist es eine echte Herausforderung, ein einsamer Contrarian zu sein."

Langfristig erzielen Investoren die besten Renditen, wenn sie sich gegen die Masse positionieren. Doch vielen fällt es schwer zu erkennen, wann sie gegen die Dummen wetten sollten.

Das 3. Gesetz: Eine dumme Person schadet anderen, ohne selbst einen Nutzen daraus zu ziehen – und erleidet möglicherweise sogar eigene Verluste.

Das Einzige, was bei dummen Menschen konstant bleibt, ist ihre Dummheit. Genau das macht sie so gefährlich. Wie Cipolla es treffend beschreibt:

"Dumme Menschen sind gefährlich und richten Schaden an, weil es vernünftigen Menschen schwerfällt, unvernünftiges Verhalten zu erkennen und zu verstehen."

Im Laufe der Geschichte haben sich Anleger immer wieder von angeblichen Branchenexperten zu Investments verleiten lassen, die letztlich in Verlusten endeten. Viele dieser Experten sind YouTuber oder Medienautoren, die mit reißerischen Schlagzeilen Klicks und Views generieren. Sie verwalten jedoch kein echtes Kapital und tragen keinerlei persönliches Risiko. Andere wiederum verfolgen handfeste Interessen, etwa den Verkauf von Gold oder Kapitallebensversicherungen. Wenn ihre Vorhersagen danebenliegen, trägt niemand die Verantwortung – obwohl die finanziellen Schäden für Anleger erheblich sein können.

Trotz historischer Markterfahrungen gibt es immer wieder Anleger, die Verluste erleiden, weil ihnen eingeredet wird, dass ein Zusammenbruch der Märkte unmittelbar bevorsteht.

Doch auch das Gegenteil kann gefährlich sein: Wenn Kleinanleger glauben gemacht wird, dass sie langfristig immer überdurchschnittliche Marktrenditen erwarten können. Diese Annahme hat in den letzten Jahren zu einem Anstieg spekulativer Investments geführt – sei es in hoch gehebelte ETFs, Optionen oder sogar Meme-Coins. Dabei gibt es keinerlei Anhaltspunkte dafür, dass die aktuellen Bewertungen langfristig hohe Wachstumsraten ermöglichen

Es gibt einen entscheidenden Unterschied zwischen der durchschnittlichen Marktrendite und der tatsächlichen Rendite des investierten Kapitals. Denn ein einziges schlechtes Jahr kann den kumulierten Effekt von Jahren positiver Renditen zunichtemachen.

Wenn Sie nicht von einem Vampir gebissen wurden, haben Sie keine 90 oder 100 Jahre Zeit, um durchschnittliche historische Renditen zu erzielen.

Die meisten Menschen beginnen erst mit etwa 35 Jahren ernsthaft für den Ruhestand zu sparen – das bedeutet, dass sie ungefähr 30 bis 35 Jahre Zeit haben, um ihre finanziellen Ziele zu erreichen. Wenn dieser Zeitraum zufällig eine 12- bis 15-jährige Phase mit stagnierenden Renditen umfasst (was historisch gesehen sehr wahrscheinlich ist), sinken die Chancen, das Ziel zu erreichen, erheblich.

Und was verursacht solche lang anhaltenden Perioden mit geringen bis negativen Renditen?

Bewertungen.

"Ein 20-jähriger Zeitraum mit einer Rendite von einem Prozent ist im Hinblick auf die Erreichung der Sparziele nicht von NULL zu unterscheiden."

Wer die letzten großen Bärenmärkte erlebt hat, versteht die Bedeutung des Faktors Zeit für langfristige Anlageziele. Besonders hart traf es diejenigen, die kurz vor der Pensionierung standen – etwa in den Jahren 2000 oder 2007 – und die nachfolgenden Marktrückgänge nicht ausgleichen konnten. Viele mussten ihre Ruhestandspläne verschieben oder gänzlich neu überdenken.

Trotz dieser Erfahrungen – und nur ein Jahrzehnt nach der schlimmsten Finanzkrise seit der Weltwirtschaftskrise – gehen Investoren erneut übermäßige Risiken ein, überzeugt davon, dass "es diesmal anders ist".

Apropos Dummheit.

Schalten Sie die Medien aus – Ihr Depot wird es Ihnen danken.

Es gibt einen Grund, warum Investoren immer wieder teuer kaufen und billig verkaufen:

Gier und Angst sind weitaus stärkere Triebkräfte als Logik und Disziplin.

Jason Zweig bringt es auf den Punkt:

"Die traditionellen Erklärungen für den Glauben an ein investierendes Zauberwesen, das einem Geld unter das Kopfkissen legt, sind Optimismus und Selbstüberschätzung: Die Hoffnung stirbt zuletzt, und jeder von uns hält sich für etwas Besseres als die anderen Anleger da draußen.

Es gibt noch einen weiteren Grund, warum so viele Anleger an Zauberei glauben: Wir können die Wahrheit nicht ertragen."

Das 4. Gesetz: Nicht-dumme Menschen unterschätzen stets die zerstörerische Kraft dummer Menschen.

Vor allem vergessen sie immer wieder, dass der Umgang mit dummen Menschen – egal wann, wo und unter welchen Umständen – ein teurer Fehler ist.

Seit einiger Zeit hört man immer häufiger, dass große Bärenmärkte und Rezessionen der Vergangenheit angehören. Die Argumentation: Die Fed und andere Zentralbanken weltweit würden bei jeder größeren Krise sofort eingreifen, um die Märkte zu stabilisieren. Angesichts der letzten 15 Jahre, in denen genau das geschehen ist, erscheint diese Erwartung nicht völlig unbegründet.

Doch genau deshalb ist die "Fear of Missing Out" (FOMO) unter Investoren heute so stark wie nie zuvor.

Die Geschichte hat jedoch gezeigt, dass dumme Menschen in Krisenzeiten oft das Gegenteil dessen tun, was nicht-dumme Menschen erwarten würden.

Es gibt die ewigen Bären, die Anleger mit apokalyptischen Szenarien abschrecken und sie davon abhalten, von steigenden Märkten zu profitieren. Und es gibt die ewigen Bullen, die mantraartig wiederholen:

"Bleib investiert. Kauf nach. Du bist doch ein langfristiger Investor, oder?"

Diese sind es dann auch, die erst weit nach einem Bärenmarkt erkennen, welche Schäden angerichtet wurden – und dann achselzuckend sagen:

"Naja, das konnte ja niemand vorhersehen."

Nicht-dumme Menschen hingegen handeln konservativ. Sie sind darauf bedacht, an steigenden Märkten zu partizipieren, analysieren aber gleichzeitig das Verlustrisiko und schützen ihr Kapital in Abschwungphasen. Ihre Anlageergebnisse lassen sich deutlich verbessern, wenn sie sich mit Menschen umgeben, die Risiko und Rendite sowie die Mathematik von Verlusten verstehen.

Wie Howard Marks treffend formulierte:

"Ein Contrarian zu sein, kann einsam sein."

Wer die Dummen unterschätzt, tut dies auf eigene Gefahr.

Damit kommen wir zum fünften und letzten Gesetz:

Das 5. Gesetz: Ein dummer Mensch ist die gefährlichste Art von Mensch.

Der Masse blind zu folgen, hat für Anleger noch nie gut geendet. In jedem vollständigen Marktzyklus gibt es die unvermeidliche Überzeugung, dass es „dieses Mal anders ist“ – aus welchem Grund auch immer.

Doch das ist es nie. Das war es noch nie. Und auch dieses Mal wird es nicht anders sein.

Was jedoch die wirklich erfolgreichen Investoren von allen anderen unterscheidet, ist ihre Fähigkeit, sich von der Herde zu lösen. Sie agieren nicht impulsiv, sondern mit Disziplin, Strategie und klarem Fokus auf langfristigen Erfolg.

Erfolgreiche Investoren setzen nicht einfach auf eine Buy-and-Hold-Strategie. Stattdessen kaufen sie günstig und verkaufen teuer. Sie vermeiden große Verluste um jeden Preis und haben ein tiefes Verständnis für das Verhältnis von Risiko und Ertrag.

Sie sind die „Nicht-Dummen“.

Das sind die Marktteilnehmer, denen es sich lohnt zu folgen. Nicht jenen, die im Fernsehen lautstark dazu auffordern, jetzt „kaufen, kaufen, kaufen“ oder „verkaufen, verkaufen, verkaufen“ zu müssen.

Das Ziel: Den Zyklus verstehen, statt ihm hinterherzulaufen.

In jedem Marktzyklus geht es darum, an der ersten Hälfte – dem Aufschwung – zu partizipieren, wenn die Preise steigen, und sich rechtzeitig aus der zweiten Hälfte – dem Abschwung – zurückzuziehen, bevor die Verluste einsetzen.

„Nicht-dumme“ Anleger verbringen nicht viel Zeit damit, Verluste aufzuholen.

Denn das Aufholen von Verlusten ist keine Anlagestrategie – es ist ein Spiel, das man besser der Herde überlässt.

Joe Wiggins bringt es auf den Punkt:

„Investieren ist schwer.“

Der Handel mit Finanzinstrumenten und/oder Kryptowährungen birgt hohe Risiken. Sie können Ihren Kapitaleinsatz vollständig oder teilweise verlieren. Die Kurse von Kryptowährungen sind extrem volatil und können von externen Faktoren wie finanziellen, regulatorischen oder politischen Ereignissen beeinflusst werden. Der Handel auf Margin erhöht das finanzielle Risiko.

Stellen Sie unbedingt sicher, dass Sie die mit dem Handel der Finanzinstrumente und/oder Kryptowährungen verbundenen Risiken vollständig verstanden haben und lassen Sie sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten, bevor Sie den Handel aufnehmen.

Fusion Media möchte Sie daran erinnern, dass die auf dieser Internetseite enthaltenen Kurse/Daten nicht unbedingt in Realtime oder genau sind. Alle Daten und Kurse werden nicht notwendigerweise von Börsen, sondern von Market-Makern bereitgestellt, so dass die Kurse möglicherweise nicht genau sind und vom tatsächlichen Marktpreis abweichen können, was bedeutet, dass die Kurse indikativ und nicht für Handelszwecke geeignet sind. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für etwaige Handelsverluste, die Ihnen durch die Verwendung dieser Daten entstehen könnten.

Es ist verboten, die auf dieser Website enthaltenen Daten ohne die vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenanbieters zu verwenden, zu speichern, zu reproduzieren, anzuzeigen, zu ändern, zu übertragen oder zu verteilen. Alle Rechte am geistigen Eigentum sind den Anbietern und/oder der Börse vorbehalten, die auf dieser Website enthaltenen Daten bereitstellen.

Fusion Media kann von den Werbetreibenden, die sich auf der Website befinden, anhand Ihrer Interaktion mit den Werbeanzeigen oder Werbetreibenden vergütet werden.