Überverkauft: US-Aktienmarkt bereit für Erholung

Lance Roberts | 24.08.2023 07:36

Steht eine Börsenrallye bevor? Ich halte das für sehr wahrscheinlich. Um die Gründe für diese Einschätzung zu verstehen, wollen wir auf unsere Aussagen von Anfang Juli zurückblicken:

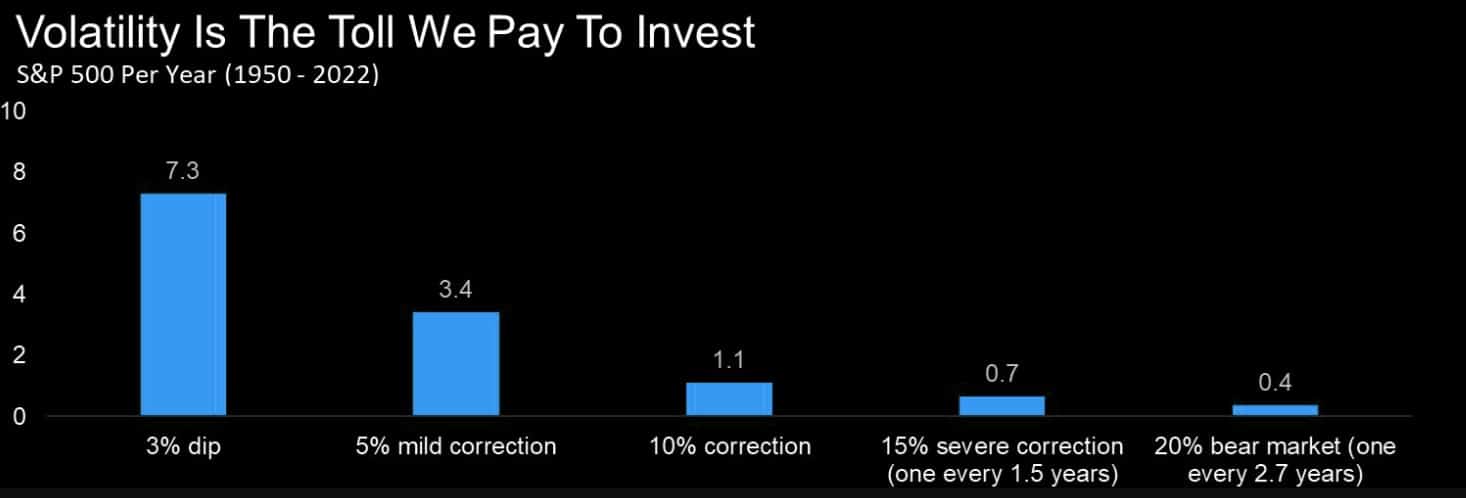

"Vor dem Hintergrund des bald wieder aufkeimenden Optimismus wird der Druck der 'Angst, etwas zu verpassen', weiterhin für Unterstützung am Aktienmarkt sorgen. Dies schließt jedoch nicht aus, dass es zu einer Korrektur von 5 bis 10 % kommen kann. Solche Korrekturen sind in jedem Jahr normal und bieten den besten Einstiegspunkt für eine Erhöhung des Aktienengagements."

Der folgende Grafik zeigt die Häufigkeit der Rückgänge des S&P 500 in jedem Jahr von 1950 bis Ende 2022.

Quelle: @TheMarketEar

Der Aktienmarkt steht seit Anfang August unter Druck. Die Angst vor steigenden Zinsen, die Herabstufung der US-Anleihen und der Anstieg der Inflation können auch optimistischere Anleger abschrecken. Der Markt ist seit dem jüngsten Höchststand bis zum Ende der letzten Woche um rund 5 % gesunken.

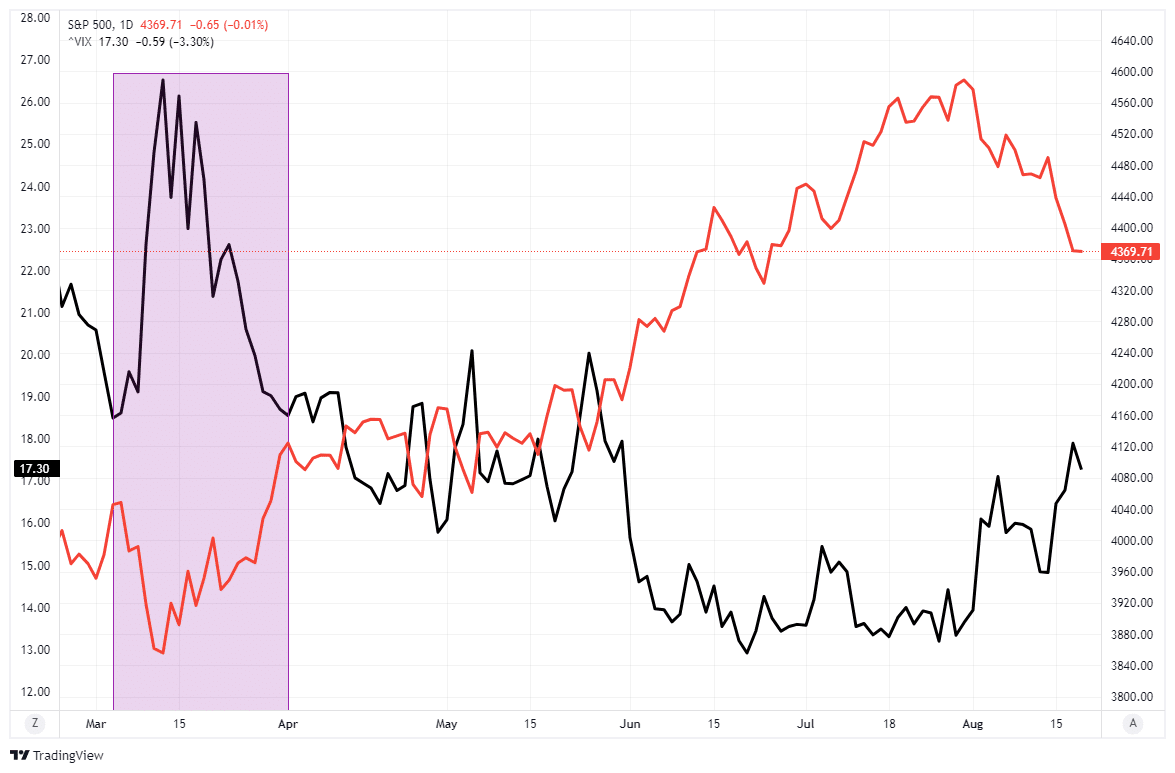

Das Besondere ist, dass die Korrektur geordnet verlief und es keinerlei Hinweise auf finanziellen Stress gab. Wie aus dem folgenden Schaubild hervorgeht, ist die Volatilität im Zuge der sinkenden Aktienkurse etwas gestiegen. In Stressphasen geht es mit der Volatilitätsindex jedoch tendenziell steil nach oben oben.

Man kann den Unterschied zwischen dem aktuellen Rückgang und der Entwicklung im März während der Zusammenbrüche regionaler Banken sehen.

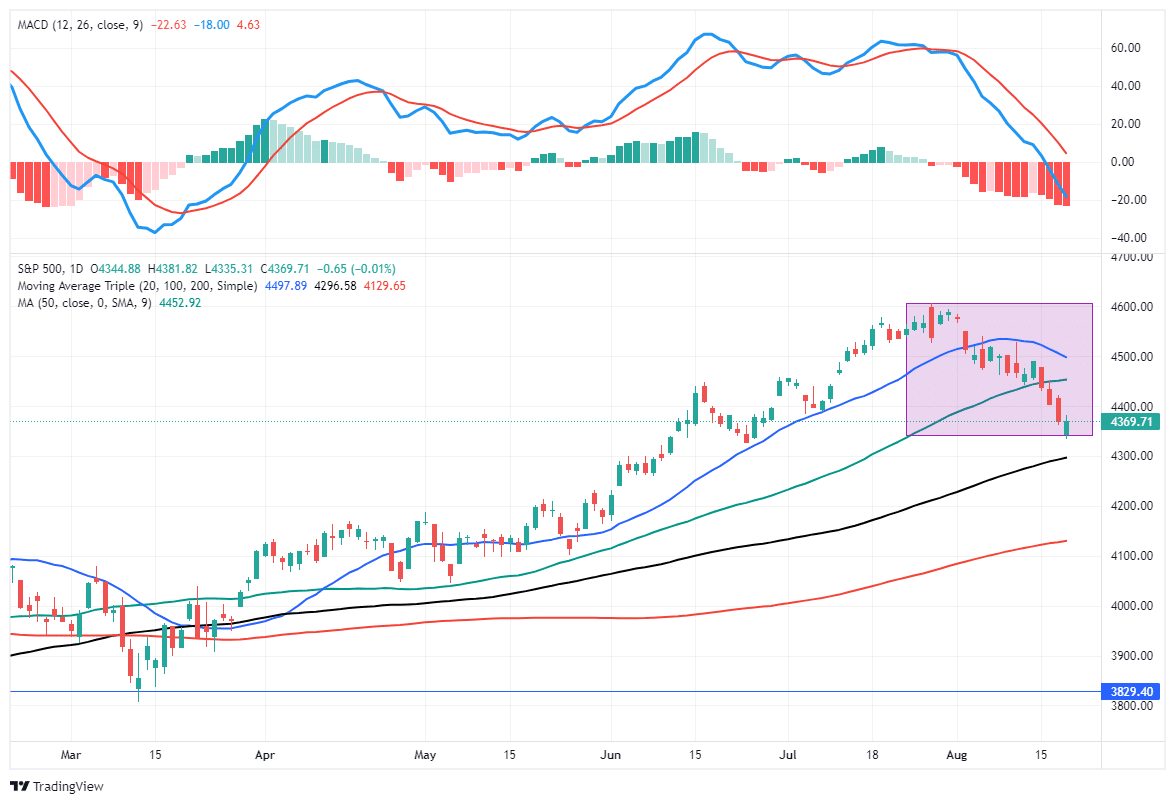

Nach zwei Wochen anhaltenden Verkaufsdrucks hat sich die zuvor überkaufte und übertriebene Stimmung umgekehrt. Während eines Aufwärtstrends neigen technische Indikatoren dazu, ihre Talsohle auf einem niedrigeren Niveau zu erreichen. Der nachfolgende Chart bildet den Indikator Moving Average Convergence Divergence (MACD) ab, der die Spanne zwischen zwei gleitenden Durchschnitten misst.

Ein Überkreuzen der beiden Linien bedeutet Kauf- oder Verkaufssignale für den Aktienmarkt. Darüber hinaus ist der Relative Strength Index (RSI) von über 70 auf fast 30 zurückgegangen. Solche Niveaus werden oft mit kurzfristigen Tiefständen an den Aktienmärkten in Verbindung gebracht.

Es sind aber nicht nur die allgemeinen Aktienmarktdaten, die auf eine kurzfristige Erholung hindeuten.

Ein breit angelegter Abverkauf

Ich möchte einige Punkte näher beleuchten, die darauf hindeuten, dass der Aktienmarkt einen kurzfristigen Boden für eine reaktive Erholung erreicht haben könnte.

Allerdings müssen wir zunächst eine wesentliche Einschränkung machen.

- Ich sage NICHT, dass der derzeitige Korrekturprozess abgeschlossen ist.

- Ich WEISE lediglich darauf hin, dass der derzeitige Abverkauf ein wenig überzogen und eine Erholung wahrscheinlich ist.

Unser täglicher Marktkommentar macht den zweiten Punkt noch einmal deutlich.

"Ich kann mir eine Erholung zwar schon heute vorstellen, allerdings wird sie wahrscheinlich vorerst unter dem 50-DMA bleiben. Es sollte nicht überraschen, wenn der Markt im Laufe des nächsten Monats abwärts in Richtung dieser unteren Unterstützung tendieren wird. Nutzen Sie Erholungen, um Ihr Risiko bei Bedarf neu zu gewichten."

Unter diesem Vorbehalt stützen die Daten des Bull-Bear-Berichts der vergangenen Woche die These einer reaktiven Markterholung. Erstens haben die meisten wichtigen Märkte und Sektoren kurzfristig extrem überverkaufte Niveaus erreicht und sind deutlich von ihren jüngsten Höchstständen entfernt.

Kurzfristig ist ein weiterer Verkaufsdruck möglich - meist kommt es aber zu einer Erholung, wenn sich die meisten Märkte und Sektoren einem überverkauften Niveau nähern.

Zweitens liefert die Analyse der Markt- und Sektorperformance im Vergleich zum breiten Markt ebenfalls Anhaltspunkte. Aus dieser Analyse, die die historische Volatilität misst, ergeben sich Risikobereiche, mit denen wir optimale Einstiegs- und Ausstiegspunkte bestimmen können.

Man sieht, dass die meisten Märkte und Sektoren weit unter ihren normalen Risikobereichen gehandelt werden. Historisch gesehen mündet eine sehr breite Korrekturphase, wie wir sie seit Anfang August erlebt haben, häufig in eine reaktive Erholung.

Diese Analyse legt eine Erholung vielleicht schon in der nächsten Woche nahe. Diese Gegenbewegung sollte genutzt werden, um die Portfoliorisiken neu zu gewichten, denn im historisch schwachen Monat September sind weitere Korrekturen zu erwarten.

Eine Analyse, die aufzeigt, wo wir im Jahr 2024 investieren sollten, erscheint mir besonders interessant.

Wo sollte man 2024 investieren?

Im November 2020 hatten wir nach einem Einbruch der Ölpreise und einem steilen Rückgang der Energieaktien (NYSE:XLE) die Idee, dass Investitionen in Energieaktien 2021 eine attraktive Anlagemöglichkeit sein könnten.

Ausschlaggebend für diese Diskussion war die nachfolgende Abbildung, das die stark unterdurchschnittliche Performance von Energietiteln im Vergleich zum übrigen breiten Markt und anderen Sektoren zeigt.

Während der Energiesektor im Jahr 2021 eine recht bescheidene Performance aufwies, explodierte er während der Korrektur im Jahr 2022 und war der Sektor mit der besten Performance. Demgegenüber schnitten die Sektoren Kommunikation, diskretionäre Werte und Technologie am schlechtesten ab.

Dieselbe Analyse, die zuvor verwendet wurde, um eine mögliche Wende im Energiesektor herauszuarbeiten, war Ende Oktober 2022 Anlass für einen Artikel, in dem wir die weit verbreitete Ansicht, dass "FANG-Aktien tot" seien, in Frage stellten.

Diese Analyse ist zwar weder perfekt noch zeitnah, aber wenn sich ein Markt oder ein Sektor in einem bestimmten Jahr durch eine extreme Über- oder Unterperformance auszeichnet, kehrt sich diese Performance in der Regel im nächsten Jahr um. Das Problem ist wie immer das Timing des Richtungswechsels.

Was verrät uns also das aktuelle Marktumfeld darüber, wohin das Geld im Jahr 2024 fließen könnte?

In der jüngsten Performance-Analyse sollten mehrere Dinge deutlich werden. Die Erholung der am meisten gehassten Sektoren des letzten Jahres war der Hauptimpulsgeber für die breite Markt-Performance in diesem Jahr. Wenn wir die Performance dieser drei Sektoren herausrechnen, wäre der Markt im bisherigen Jahresverlauf nahezu unverändert geblieben.

Wo also liegt das Potenzial für 2024? Wenn wir einfach davon ausgehen dass die Sektoren Versorger (NYSE:XLU), Basiskonsumgüter (NYSE:XLP), Immobilien, Finanzen (NYSE:XLF) und Anleihen 2023 die größten Underperformer sind, könnten sie in der Zukunft ordentlich steigen. Natürlich gelten für alle diese Sektoren die gleichen Zinssätze.

Wenn wir also an die Jahre 2024 und 2025 denken, wird der wichtigste Antriebsmotor für die Zinssätze die Fed sein. Wie man in der folgenden Abbildung sieht, rechnen die Marktteilnehmer mit einem Zinssenkungszyklus der Fed im Laufe des nächsten Jahres. Sollte das so eintreten, werden die Gründe ein schwächeres Wirtschaftswachstum und ein Nachlassen der Inflation sein.

Und dann sollten sinkende Zinsen die in diesem Jahr am meisten gehassten Sektoren wieder zum Strahlen bringen.

Es ist zwar ziemlich sicher, dass der Markt sich so entwickeln wird - allerdings ist das Timing für so etwas immer heikel.

Die derzeitige Outperformance von Technologiewerten (NYSE:XLK), zyklischen Konsumgütern (NYSE:XLY) und Kommunikationswerten wird enden. Wenn das geschieht, wird das Geld in die Bereiche mit dem höchsten Potenzial fließen.

Der große Eishockeyspieler Wayne Gretzky sagte einmal : "Die meisten Spieler sind ziemlich gut, aber sie laufen dahin, wo der Puck ist. Ich gehe dahin, wo der Puck sein wird!"

Der Handel mit Finanzinstrumenten und/oder Kryptowährungen birgt hohe Risiken. Sie können Ihren Kapitaleinsatz vollständig oder teilweise verlieren. Die Kurse von Kryptowährungen sind extrem volatil und können von externen Faktoren wie finanziellen, regulatorischen oder politischen Ereignissen beeinflusst werden. Der Handel auf Margin erhöht das finanzielle Risiko.

Stellen Sie unbedingt sicher, dass Sie die mit dem Handel der Finanzinstrumente und/oder Kryptowährungen verbundenen Risiken vollständig verstanden haben und lassen Sie sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten, bevor Sie den Handel aufnehmen.

Fusion Media möchte Sie daran erinnern, dass die auf dieser Internetseite enthaltenen Kurse/Daten nicht unbedingt in Realtime oder genau sind. Alle Daten und Kurse werden nicht notwendigerweise von Börsen, sondern von Market-Makern bereitgestellt, so dass die Kurse möglicherweise nicht genau sind und vom tatsächlichen Marktpreis abweichen können, was bedeutet, dass die Kurse indikativ und nicht für Handelszwecke geeignet sind. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für etwaige Handelsverluste, die Ihnen durch die Verwendung dieser Daten entstehen könnten.

Es ist verboten, die auf dieser Website enthaltenen Daten ohne die vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenanbieters zu verwenden, zu speichern, zu reproduzieren, anzuzeigen, zu ändern, zu übertragen oder zu verteilen. Alle Rechte am geistigen Eigentum sind den Anbietern und/oder der Börse vorbehalten, die auf dieser Website enthaltenen Daten bereitstellen.

Fusion Media kann von den Werbetreibenden, die sich auf der Website befinden, anhand Ihrer Interaktion mit den Werbeanzeigen oder Werbetreibenden vergütet werden.