Bankaktien: Heißer Stoff oder toxische Anlagen?

Michael Lebowitz | 07.05.2023 10:11

- Bankaktien (NASDAQ:KBWB) haben sich schlechter entwickelt als konservative Sektoren und der breitere S&P 500.

- Banken verfügen in der Regel nur über ein Eigenkapitalpolster von etwa 10 %, das hinter ihrer Aktivseite sitzt.

- Eine solche Hebelwirkung bringt Konkursrisiken mit sich, wenn die sie nicht angemessen gegen Zins- und Kreditrisiken abgesichert sind.

- Trotz der allgemeinen Risiken gibt es auch gute Banken, die eine Investition wert sein können.

- Sie zahlen 1.000 USD bei einer Bank ein.

- Ihr Nachbar leiht sich 900 USD von derselben Bank, um sich einen Fernseher bei Costco zu kaufen.

- Die verbleibenden 100 USD hält die Bank als Reserven.

- Costco zahlt die 900 USD auf sein Konto bei derselben Bank ein.

- Die Bank verleiht im Anschluss 810 USD vom 900-USD-Guthaben von Costco.

- Der Kreislauf geht weiter, und das Geld vervielfacht sich, obwohl das tatsächliche „Cash“ im Finanzsystem bei 1.000 USD bleibt.

Die jüngsten Insolvenzen der Silicon Valley Bank (OTC:SIVBQ), der Signature Bank und der First Republic sowie die schlechte Performance anderer regionaler Banken mahnen zu unterschätzten Risiken von Investitionen in Bankaktien. Es sind nicht nur die inhärenten Bankrisiken, die Anleger beim Kauf von Bankaktien wählerisch sein lassen sollten. Auch die historische relative Performance von Bankaktien sollte die Anleger beunruhigen.

Banken mit nur geringen Reserven

Alles Geld verleihen, um zu existieren.

Lesen Sie diesen Satz so oft wie nötig, damit Sie ihn verstehen. Denn nur wer ihn versteht, kann auch das US-Bankensystem begreifen.

Egal, was die Medien oder Finanzexperten behaupten, die Geldschöpfung erfolgt durch die Banken, nicht durch die Fed oder die Regierung!

Im Rahmen des Mindestreserve-Bankensystems, mit dem das amerikanische Finanzsystem arbeitet, wird Geld durch die Vergaben von Krediten „geschaffen“. Hier ein einfaches Beispiel:

Unabhängig davon, ob Ihr Nachbar die 900 USD zurückzahlt oder nicht - Sie und Costco haben zusammen 1.900 USD auf Ihren Konten. In diesem Fall sind die 900 USD , die die Bank durch den Kredit an Ihren Nachbarn geschaffen hat, neues Geld aus dem „Nichts“.

Das Mindestreserve-Bankwesen, wie wir es hier darstellen, funktioniert so lange gut, bis es zu einem Bank-Run kommt und/oder genügend Kredite ausfallen oder abgeschrieben werden.

Bankbilanzen

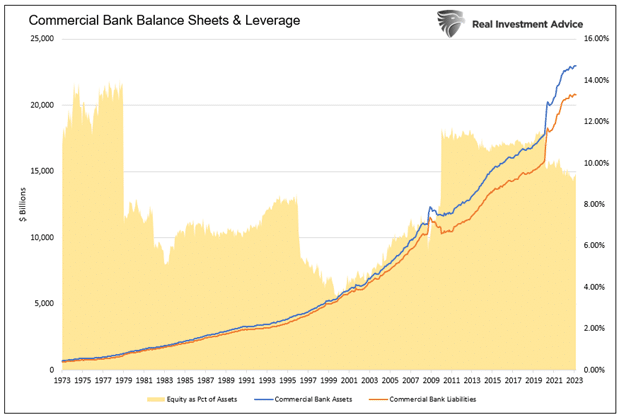

Wir untersuchen die Gesamtbilanz aller US-Geschäftsbanken, um das Reservebankwesen auf eine zusammengefasste Ebene zu bringen und zu verstehen, warum kleine und mittelgroße Banken solche Probleme haben.

Wie das Schaubild zeigt, stehen den Vermögenswerten (Aktiva) der Geschäftsbanken in Höhe von rund 23 Mrd. USD 20,8 Mrd. USD an Verbindlichkeiten (Passiva) gegenüber. Die Differenz von 2,2 Mrd. USD ist das Eigenkapital des Bankensektors. Die gelbe Schattierung stellt die implizite Verschuldungsquote dar. Wie sie zeigt, halten die Banken insgesamt im Verhältnis zu ihren Vermögenswerten weniger als 10 % des Eigenkapitals. In den nachstehenden Tortendiagrammen werden die Aktiva und Passiva aufgeschlüsselt, um zu verdeutlichen, warum eine so hohe Verschuldung problematisch sein kann.

Aktiva und Passiva

Bei den Verbindlichkeiten der Geschäftsbanken handelt es sich hauptsächlich um kleine und große Einlagen. Der Rest der Finanzierung kommt von den Anleihemärkten, anderen Banken und manchmal auch von der Fed.

Die Vermögenswerte der Banken sind oft über zahlreiche Arten von Krediten und Wertpapieren gestreut. Einige der Aktiva, wie z. B. Staatsanleihen und MBS, sind sehr liquide. Einige der Kredite und Immobilienschulden sind hingegen illiquide.

Anhand der Liquidität lässt sich beurteilen, wie schnell und zu welchen Kosten eine Bank Vermögenswerte verkaufen kann, wenn es darauf ankommt. Etwa die Hälfte der „kollektiven“ Vermögenswerte ist liquide und kann schnell und mit geringen Kosten verkauft werden. Ein großer Teil der verbleibenden Vermögenswerte kann verkauft oder verbrieft und veräußert werden, doch kann dieser Prozess einige Zeit und Geld kosten. Einige Vermögenswerte sind völlig illiquide und es könnte eine ganze Weile dauern, bis sie verkauft sind.

Wenn sich der Wert der Aktiva oder Passiva einer Bank ändert, bietet das Eigenkapital einen Puffer. Heute fragen sich die Aktionäre der Banken, ob einige von ihnen über ein ausreichendes Eigenkapitalpolster verfügen. Wenn die Verluste das Eigenkapital einer Bank übersteigen, ist die Bank de facto bankrott. Wie wir bereits erwähnt haben, bedeutet das für eine durchschnittliche Bank einen Verlust von mehr als 10 % ihrer Vermögenswerte.

Leverage ist gefährlich!

Das nachstehende Schaubild zeigt, dass die Einlagen der Geschäftsbanken im letzten Jahr um etwa 1 Mrd. USD zurückgegangen sind. Daher müssen die Banken neue Einlagen beschaffen, sich Geld leihen und Vermögenswerte verkaufen, um dieses Minus auszugleichen.

Die Probleme der Silicon Valley Bank und anderer Banken begannen mit dem Abfluss von Einlagen. Das löste auch ein zweites Problem aus. Viele Banken bewerten die Aktiva in ihrer Bilanz zu dem Preis, zu dem sie sie erworben haben. Aufgrund höherer Zinssätze liegt der aktuelle Wert in fast allen Fällen unter dem, was sie ursprünglich bezahlt haben.

Viele Banken benötigen Bargeld, um Einlagen zu ersetzen. Dabei haben sie Optionen. Sie können neue Einlagen anwerben, was zur Folge hat, dass sie ihren Kunden mehr als 4 % zahlen müssen, während sie derzeit nur knapp 0 % zahlen. Oder sie können Vermögenswerte verkaufen. Ein kollektiver Verschuldungsgrad von 10 zu 1 bedeutet, dass ein Verlust von 10 % der Aktiva einer Bank ausreicht, um das gesamte Eigenkapitalpolster aufzubrauchen.

Risikofreie US-Staatsanleihen und Hypotheken haben im Jahr 2022 rund 20 % an Wert verloren. Da es der Silicon Valley Bank nicht gelang, neue Einlagen zu erhalten, musste sie Vermögenswerte verkaufen und Verluste hinnehmen, die ihr Eigenkapitalpolster übertrafen.

Digitale Bank-Runs

Bank-Runs sind für den stark gehebelten Bankensektor gefährlich. Aus diesem Grund ist die Fed schnell eingeschritten, um die Banken zu unterstützen. Darüber hinaus sind Bank-Runs oft psychologisch und nicht unbedingt rational motiviert. Wir haben die First Republic, die von Grund auf solide war, in diesem Lager zugeordnet.

Die Besorgnis über die Finanzkraft einer Bank kann sich schnell zu einem Zahlungsausfall auswachsen. Im Gegensatz zu früheren Bank-Runs können sich Anleger rund um die Uhr und in Sekundenschnelle Geld von einer Bank auszahlen lassen. Die Silicon Valley brach infolge eines digitalen Bank-Runs zusammen, als ihre Kunden rund 42 Mrd. USD abzogen, was einem Viertel ihrer Einlagen in wenigen Tagen entspricht.

Im Gegensatz zur Finanzkrise sind die aktuellen Probleme im Bankensektor eine Folge höherer Zinssätze/geringerer Anleihekurse und nicht von Kreditausfällen. Infolge fehlerhafter Rechnungslegungsvorschriften, die 2008 in Kraft traten, haben die Fed, die Bankaufsichtsbehörden und viele Banken die aufgrund der höheren Zinsen gesunkenen Anleihekurse nicht angemessen berücksichtigt. Die Absicherung des Zinsrisikos war aus buchhalterischer Sicht teuer und wurde daher von der Geschäftsleitung vieler Banken nicht angemessen unterstützt.

Die wichtigste Erkenntnis ist, dass Bank-Runs und Verschuldungsgrad Risiken sind, die alle Banken und somit auch die Aktionäre der Banken betreffen. Bank-Runs sind nicht immer rational. Es scheint, dass fallende Aktienkurse und nicht die Fundamentaldaten der Banken die Einleger dazu bringen, ihr Geld von bestimmten Banken abzuziehen.

Die Wertentwicklung der Vergangenheit ist keine Garantie ...

Investieren ist stets eine Frage von Risiko und Ertrag. Fast jedes Risiko ist einen Einsatz wert - aber nur zu einem angemessenen Preis. Rechtfertigt die historische Wertentwicklung des Bankensektors bei einem besseren Verständnis der Bankrisiken die Übernahme des Risikos?

Die folgende Abbildung vergleicht die Kursrenditen des KBW Bank Index im Vergleich zum S&P 500 und dem konservativen S&P Utilities (NYSE:XLU) und Staples (NYSE:XLP) Index. Seit 1997 hat der KBW eine Rendite von 40,03 % oder 1,47 % pro Jahr erzielt und liegt damit deutlich hinter dem Markt und den oben genannten konservativen Sektoren zurück. Noch erstaunlicher ist, dass die durchschnittliche Rendite einer risikofreien zweijährigen Staatsanleihe 4,98 % betrug, mehr als das Dreifache der Rendite risikoreicher Bankaktien.

Fazit

Das Bankgeschäft ist riskant und es gibt das Risiko für rationale und irrationale Bank-Runs. Das bedeutet nicht, dass Anleger Bankaktien meiden sollten. Stattdessen sollten potenzielle Anleger sorgfältig prüfen, ob die erwarteten Renditen den Verschuldungsgrad, die Risikobereitschaft und die Absicherung einer Bank berücksichtigen und sich Gedanken darüber machen, wie zuverlässig ihre Einlagen tatsächlich sind.

Wie in jedem Geschäft gibt es gute und schlechte Banken. Die Führung von JP Morgan zum Beispiel hat sich als extrem gut erwiesen. Während der Finanzkrise hat sich diese Bank gut gegen Kreditausfälle abgesichert. Aufgrund dieses Risikobewusstseins und ihrer Flexibilität bei der Absicherung konnte JPM (NYSE:JPM) Vermögenswerte von in Schwierigkeiten geratenen Instituten mit hohen Abschlägen erwerben. Auch profitiert diese Bank von der jüngsten Bankenkrise. Die Aktie ist seit 1997 um über 700 % gestiegen. Diese Performance übertrifft die des Bankenindex und des S&P 500.

Der Handel mit Finanzinstrumenten und/oder Kryptowährungen birgt hohe Risiken. Sie können Ihren Kapitaleinsatz vollständig oder teilweise verlieren. Die Kurse von Kryptowährungen sind extrem volatil und können von externen Faktoren wie finanziellen, regulatorischen oder politischen Ereignissen beeinflusst werden. Der Handel auf Margin erhöht das finanzielle Risiko.

Stellen Sie unbedingt sicher, dass Sie die mit dem Handel der Finanzinstrumente und/oder Kryptowährungen verbundenen Risiken vollständig verstanden haben und lassen Sie sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten, bevor Sie den Handel aufnehmen.

Fusion Media möchte Sie daran erinnern, dass die auf dieser Internetseite enthaltenen Kurse/Daten nicht unbedingt in Realtime oder genau sind. Alle Daten und Kurse werden nicht notwendigerweise von Börsen, sondern von Market-Makern bereitgestellt, so dass die Kurse möglicherweise nicht genau sind und vom tatsächlichen Marktpreis abweichen können, was bedeutet, dass die Kurse indikativ und nicht für Handelszwecke geeignet sind. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für etwaige Handelsverluste, die Ihnen durch die Verwendung dieser Daten entstehen könnten.

Es ist verboten, die auf dieser Website enthaltenen Daten ohne die vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenanbieters zu verwenden, zu speichern, zu reproduzieren, anzuzeigen, zu ändern, zu übertragen oder zu verteilen. Alle Rechte am geistigen Eigentum sind den Anbietern und/oder der Börse vorbehalten, die auf dieser Website enthaltenen Daten bereitstellen.

Fusion Media kann von den Werbetreibenden, die sich auf der Website befinden, anhand Ihrer Interaktion mit den Werbeanzeigen oder Werbetreibenden vergütet werden.